O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

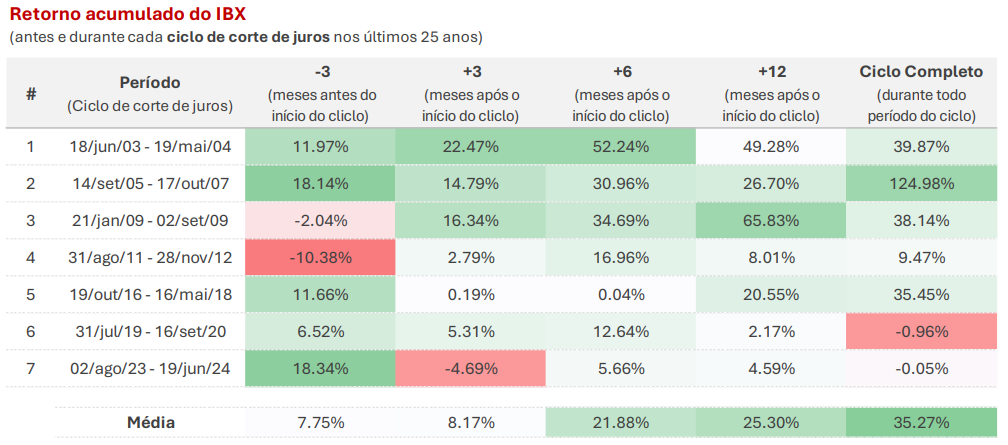

Levantamento da Empiricus mostra que a média de valorização das ações brasileiras em 12 meses após o início dos cortes é de 25,30%

Sabe aquela sensação de que você está vivendo algo que já aconteceu antes? Friedrich Nietzsche chama essa ideia de "eterno retorno": a noção de que os eventos se repetem, mas sempre com alguma diferença. Uma análise de investimentos da Empiricus usou esta metáfora para avaliar os ciclos de corte de juros no Brasil nos últimos 25 anos.

O levantamento mostrou um padrão histórico extremamente favorável para quem investe em ações. Desde 2003, em 100% das vezes que o Banco Central iniciou um ciclo de cortes da taxa Selic, a Bolsa brasileira apresentou retornos positivos entre seis e doze meses depois do primeiro corte.

Isso significa que, historicamente, a queda dos juros tem sido um gatilho consistente para a valorização das ações, mesmo que o caminho tenha ruídos e volatilidade no curto prazo.

Mas o cenário atual tem ainda “variáveis inéditas”, diz o relatório. Além de o padrão histórico já ser positivo, o momento atual conta com dois gatilhos adicionais que não estavam presentes em outros ciclos:

Antes de olhar os números, é importante entender por que a queda de juros costuma ser tão positiva para o mercado de ações. O relatório explica que isso acontece por três principais motivos:

1. Melhora nos resultados das empresas: Com juros mais baixos, as companhias gastam menos com suas dívidas. Ao mesmo tempo, o crédito mais barato incentiva o consumo das famílias, o que pode aumentar as receitas das companhias.

Leia Também

Menos despesa e mais receita geralmente significam mais lucro, valorizando as ações.

2. Ações ficam "mais baratas": Para calcular o "preço justo" de uma ação, analistas usam uma taxa de desconto futura que é influenciada pelos juros. Quando os juros caem, essa taxa diminui, e o valor presente das empresas sobe.

Na prática, essa atualização abre espaço para preços-alvo maiores e valorização dos papéis na Bolsa.

3. Menor atratividade da renda fixa: Com a Selic caindo, investimentos de renda fixa passam a render menos. Isso leva os investidores a buscarem alternativas com maior potencial de retorno, como as ações, aumentando a demanda e empurrando os preços para cima.

Para confirmar se essa teoria funcionou na prática, a Empiricus analisou os sete ciclos de corte de juros dos últimos 25 anos. O índice IBX — que representa as 100 ações mais negociadas da B3 — serviu como termômetro para a análise.

Os resultados, apresentados na tabela abaixo, mostram um padrão muito claro.

Embora o retorno médio em três meses seja positivo, ele não é uma garantia, pois fatores externos podem interferir no curto prazo. O relatório destaca o exemplo de 2023, quando um ciclo de queda dos juros se iniciou em agosto.

A alta expressiva dos rendimentos dos Treasurys norte-americanos aumentou a atratividade de investimentos nos EUA e reduziu o apetite por ativos de risco no Brasil, causando uma leve queda na bolsa.

No entanto, ao ampliar o horizonte para seis e doze meses, o padrão se torna consistente, com 100% de retornos positivos nos ciclos analisados.

Segundo a Empiricus, isso demonstra que, uma vez que o movimento de queda de juros se consolida, seu efeito positivo sobre as ações tende a superar os "ruídos" de curto prazo, gerando valorizações robustas na maioria das vezes.

Se o passado já serve como um bom guia, o cenário presente traz dois fatores adicionais que podem intensificar o movimento positivo para a Bolsa brasileira.

O primeiro é o início do ciclo de cortes de juros nos Estados Unidos.

Quando o banco central norte-americano reduz os juros, o dólar tende a se enfraquecer globalmente. Para o Brasil, isso é excelente, pois tira a pressão sobre o real e dá mais segurança para o Banco Central continuar cortando a Selic.

Além disso, um juro mais baixo nos EUA aumenta a atratividade dos investimentos em mercados emergentes, com potencial de intensificar o fluxo de capital estrangeiro para a Bolsa local.

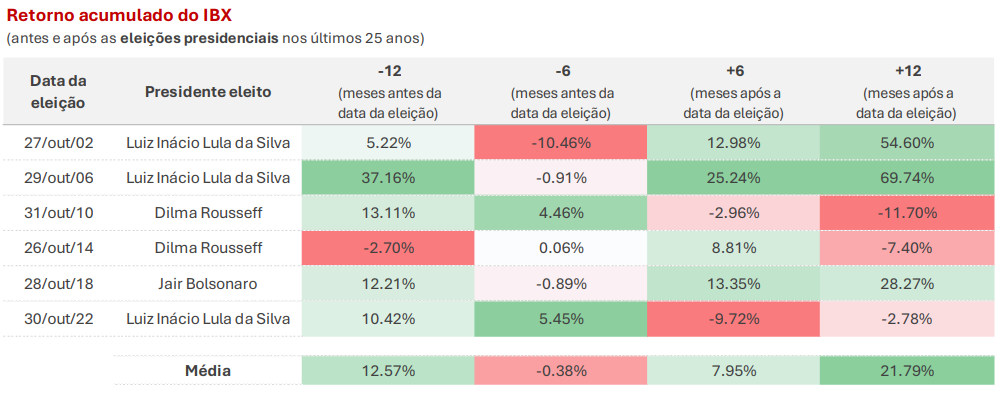

O segundo gatilho é a proximidade das eleições presidenciais de 2026.

Para além dos ciclos de corte dos juros, períodos de mudanças políticas em direção a agendas consideradas pró-mercado e de maior responsabilidade fiscal também foram positivos para as ações no passado.

Embora o resultado da eleição seja incerto, os investidores não esperam a confirmação das urnas para se posicionar. O simples fato de nos aproximarmos do pleito já gera expectativas e pode destravar valor.

Os dados confirmam isso, segundo o relatório: nos últimos 25 anos, em quase todas as eleições, a Bolsa registrou desempenho positivo nos 12 meses que antecederam a votação. Leia mais sobre isso aqui.

Como essa janela se iniciou exatamente nesta quarta-feira (1º), o fator político se torna um catalisador relevante para a reprecificação das ações.

Ainda que 850 mil investidores seja um marco para a indústria de ETFs, ainda é um número pequeno na comparação com o número de 100 milhões de investidores na renda fixa e de 5,4 milhões na renda variável

Pregão ficará fechado por alguns dias e voltará em horário reduzido; Tesouro Direto também sofre alterações

Há um leque de oportunidades no mundo dos ETFs, para diferentes tipos de investidores, do mais conservador ao mais agressivo

Levantamento da Quantum Finance mostra que fundos de papel lideraram as altas de janeiro, com retornos que chegaram a ser seis vezes maiores que o do IFIX

Ainda dá tempo de embolsar os ganhos. Veja até quando investir na ação para ter direito ao pagamento de juros sobre o capital próprio

Além da perspectiva positiva para o primeiro trimestre de 2026, a siderúrgica está sendo beneficiada por uma medida que pega a China em cheio; entenda os detalhes

A narrativa de rotação global de ativos, a partir dos Estados Unidos, segue em curso. S&P 500 e Nasdaq terminaram o dia em baixa.

Em painel na CEO Conference 2026, do BTG Pactual, o CIO da Ibiuna afirmou que uma eventual alternância de poder pode destravar uma reprecificação relevante dos ativos e pressionar os juros reais para baixo

Na última vez que o ouro representou uma fatia maior das reservas globais, a tendência dos mercados ainda era de acumulação do metal precioso

Preços máximos estabelecidos para o leilão ficaram muito abaixo do esperado e participação da empresa se torna incerta

Entrada forte de capital estrangeiro e expectativa de queda de juros levam banco a recomendar compra das ações da operadora da bolsa

Amazon combina resultados mistos com a maior aposta em IA entre as big techs, assusta investidores e ações sofrem em Wall Street, com efeitos até no Bitcoin e outras critpomoedas

Descubra quais são os fundos imobiliários favoritos dos analistas para o mês, e saiba como montar sua carteira de FIIs agora

A empresa vive seu melhor momento operacional, mas o Itaú BBA avalia que boa parte das principais entregas já está no preço; entenda quais gatilhos podem provocar novas altas

Gestor participou de evento da Anbima e falou sobre a perspectiva de volta do investidor local à bolsa

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026