O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Estudo mostra que setores perenes continuam se destacando, mesmo com mudanças políticas e troca de mandatários; hora de comprar?

O Índice de Dividendos (IDIV) bateu recorde em 23 de setembro, aos 10.576,74 pontos. Depois recuou levemente, mas segue perto desse nível. Com a proximidade das eleições, a dúvida é se o índice também pode cair, acompanhando o Ibovespa, como mostra este estudo.

Uma queda do IDIV não seria necessariamente ruim. Isso porque ações mais baratas tendem a elevar o dividend yield (retorno em dividendos), já que, se o preço cai, mas os proventos permanecem ou crescem, o yield aumenta.

Mas será que as eleições de 2026 abrirão espaço para descontos maiores no IDIV e nas ações da carteira? Podemos esperar yields mais altos?

Ao contrário do Ibovespa, que costuma repetir padrões dos ciclos eleitorais de 2014 e 2022, o IDIV não mostra sinais de rali ou queda claros. O desempenho dependerá da incerteza política e da economia. Ainda assim, olhando eleições passadas, alguns setores tendem a ficar mais baratos e a se destacar com dividendos elevados.

É o que revela levantamento exclusivo feito para o Seu Dinheiro por Bruno Oliveira, analista do Vida de Acionista, em parceria com o Valor Pro. Foram analisados os 12 meses dos ciclos eleitorais de 2014, 2018 e 2022.

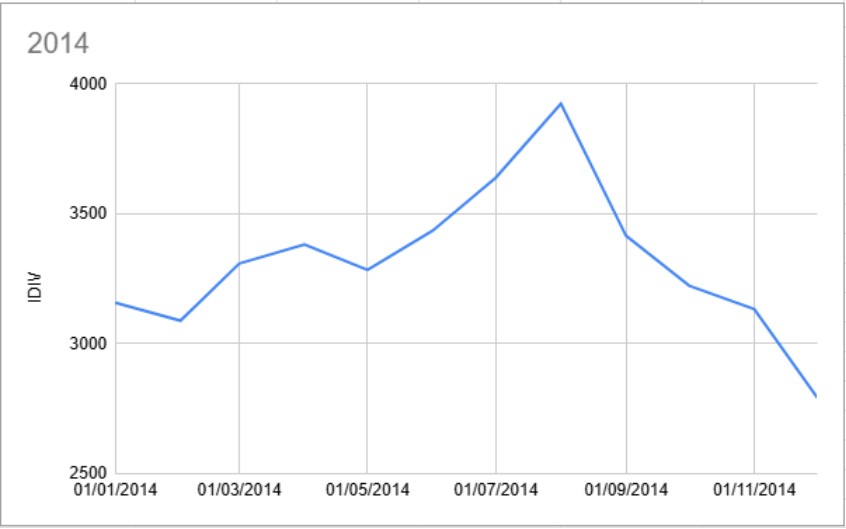

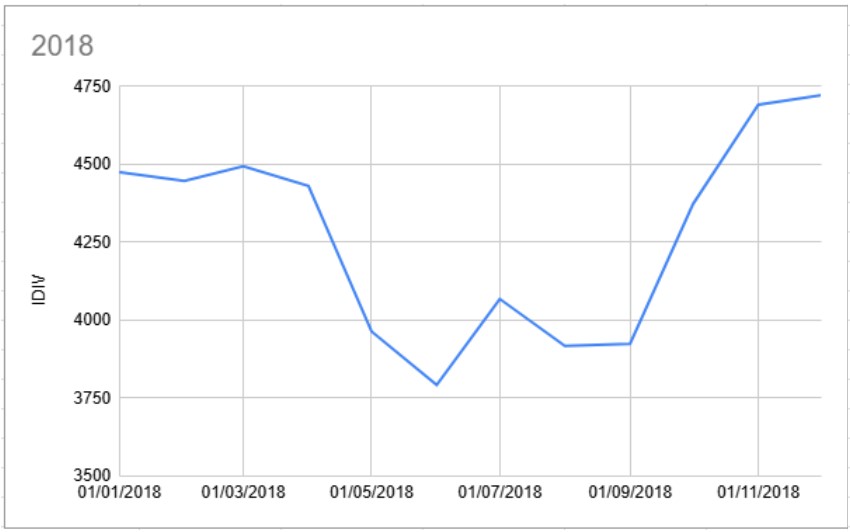

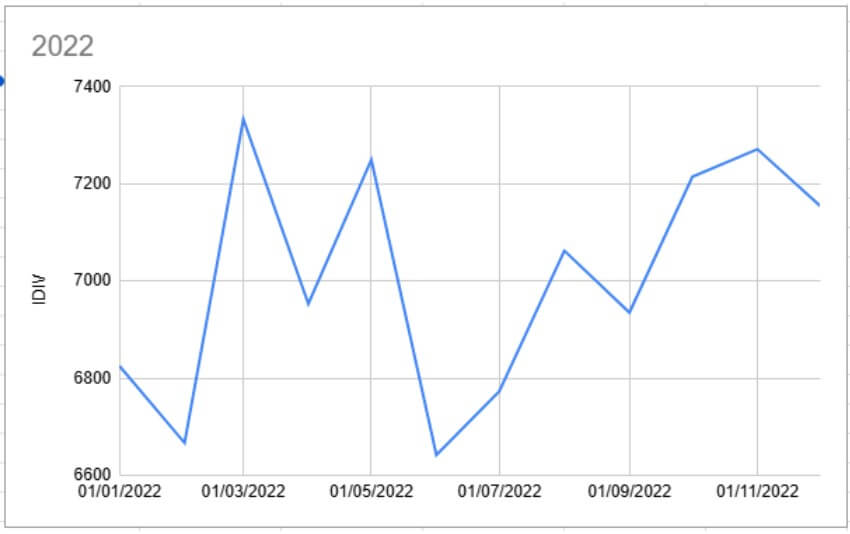

A primeira conclusão de Oliveira é que prever um rali (forte alta) do IDIV em anos eleitorais é difícil. Em 2014, o índice fechou abaixo do início do ano, sem rali. Em 2018, a forte alta veio só a partir de setembro. Já em 2022, o rali também ocorreu em setembro, mas perdeu força em novembro. “Cada eleição apresentou padrões completamente distintos”, resume ele.

Leia Também

Em 2014, o pleito entre Dilma Rousseff (PT) e Aécio Neves (PSDB) foi marcado por polarização, desconfiança com a política econômica e escândalos ligados à Petrobras e Lava Jato.

Na economia, o PIB (Produto Interno Bruto) cresceu apenas 0,5%, a inflação superou a meta, o dólar subiu de R$ 2,35 para R$ 2,65, e as contas públicas fecharam em déficit. “O mercado criticava o novo marco macroeconômico, com intervenção em energia, preços represados de combustíveis e crédito subsidiado do BNDES. O resultado foi estagnação e baixa confiança”, lembra Oliveira.

Nesse cenário, os investidores temiam a continuidade da Nova Matriz Econômica, e o IDIV não teve espaço para rali no fim do ano.

Em 2018, o cenário político foi marcado pela prisão de Lula e pela consolidação de Jair Bolsonaro como candidato versus Fernando Haddad, além de forte discurso de reformas liberais ancoradas ao nome de Paulo Guedes.

Na economia, o PIB teve leve alta, a inflação ficou controlada e a Selic caiu a 6,5%, mínima histórica. Já o câmbio desvalorizou e a dívida pública cresceu.

Segundo Oliveira, havia um “otimismo condicional” no mercado, baseado na expectativa de reformas como Previdência, Tributária e privatizações, sob o governo Bolsonaro. Esse ambiente justificou o rali do IDIV após as eleições.

Em 2022, Oliveira cita que o cenário foi de forte polarização entre Lula (PT) e Bolsonaro (PL), com incertezas institucionais e questionamentos sobre as urnas eletrônicas, na tentativa de contestar as eleições.

O PIB cresceu 2,9% no pós-pandemia, a inflação fechou em 5,8% após pico de mais de 10% em 2021, e a Selic encerrou o ano em 13,75%. O dólar variou entre R$ 4,70 e R$ 5,40.

“Foi um ambiente de polarização extrema, com economia mais resiliente que em 2014 ou 2018, mas ainda sob pressão fiscal e juros altos. Isso resultou em alta volatilidade no IDIV ao longo do ano”, diz Oliveira.

Nos pleitos de 2014, 2018 e 2022, algumas ações se repetem entre as de maior dividend yield no IDIV, portanto estavam mais descontadas, revelando um padrão setorial.

Bancos, seguradoras e elétricas, por serem perenes e de receitas resilientes, aparecem com frequência entre os maiores pagadores nas eleições. Em 2014, quatro das dez ações mais descontadas eram desses segmentos; em 2018, 70% foram do TOP 10; e em 2022, três das dez com maiores yields eram elétricas. Veja tabela abaixo:

| TOP 10 DY e baratas em 2014 | Dividend yield | TOP 10 DY e baratas em 2018 | Dividend yield | TOP 10 DY e baratas em 2022 | Dividend yield |

|---|---|---|---|---|---|

| BR Properties (BRPR3) | 32,17% | Isa Cteep (TRPL4) | 17,29% | Petrobras (PETR4) | 49,93% |

| Cemig (CMIG4) | 20,54% | Taesa (TAEE11) | 12,96% | Petrobras (PETR3) | 45,76% |

| BR Brokers (BBRK3) | 20,12% | Engie (EGIE3) | 11,21% | CSN Mineração (CMIN3) | 20,15% |

| Taesa (TAEE11) | 14,62% | BB Seguridade (BBSE3) | 11,09% | BrasilAgro (AGRO3) | 15,86% |

| AES Tietê (GETI3) | 13,78% | Telefônica Brasil (VIVT4) | 9,23% | CSN (CSNA3) | 15,47% |

| Eletrobras (ELET6) | 13,38% | Porto (PSSA3) | 8,54% | Unipar (UNIP6) | 13,81% |

| AES Tietê (GETI4) | 12,79% | Embraer (ENBR3) | 8,52% | Copel (CPLE3) | 13,01% |

| Ecorodovias (ECOR3) | 11,31% | Banrisul (BRSR6) | 7,75% | Copel (CPLE6) | 12,83% |

| Cesp (CESP6) | 11,04% | Comgás (CGAS5) | 7,72% | Gerdau (GGBR4) | 12,62% |

| Porto (PSSA3) | 10,97% | MRV (MRVE3) | 7,68% | Cemig (CMIG4) | 12,16% |

Em alguns casos, além do efeito eleitoral, proventos foram impulsionados por fatores como baixos investimentos, pressão de controladores ou bom momento operacional dos negócios.

Na Taesa (TAEE11), presente no ranking em 2014 e 2018, o ciclo de poucos investimentos após expansão abriu espaço para distribuir lucros, somado a uma política agressiva de payout (parcela do lucro destinada a proventos) superior a 90%.

Na Cemig (CMIG4), controlada pelo governo de Minas Gerais, os dividendos em 2014 e 2022 foram reforçados pela necessidade de transferir caixa ao Estado, além da receita vinda de participações lucrativas como a Taesa. “Assim, o dividend yield consegue ser sempre atrativo, a depender da cotação”, explica Oliveira.

Já na Porto (PSSA3), em 2014, inflação e juros altos se somaram ao mercado automotivo aquecido, favorecendo resultado operacional e financeiro. Em 2018, a recuperação econômica e o crescimento da frota segurada garantiram eficiência operacional e distribuição generosa de proventos, tornando a ação uma boa geradora de renda passiva, segundo Oliveira.

Para Oliveira, a principal candidata é a BB Seguridade (BBSE3), braço segurador do Banco do Brasil. Mesmo com expectativa de leve queda no lucro operacional em 2026, já sinalizado pela gestão, o resultado financeiro deve seguir forte com a Selic próxima de 15%. A empresa já apontou que vai distribuir mais de 90% dos lucros em 2025, garantindo proventos robustos.

Oliveira ressalta que, com a queda da Selic, os dividendos podem reduzir em até 10%, mas sem impacto relevante. “Por isso mantenho visão de bom período de vacas gordas para BBSE3 até as eleições”, afirma. Ele projeta dividend yield de 12,45% nos próximos 12 meses, com preço justo de até R$ 40,50.

A Nord Research também recomenda BBSE3. Para Victor Bueno, sócio e analista da casa, mesmo em cenários negativos a empresa entrega bons resultados, já que o dinheiro dos prêmios rende bem com juros altos. “BB Seguridade é o maior porto seguro da Bolsa em cenários de incerteza, mas em cenários positivos também tem bom desempenho”, diz.

Além dela, estatais tradicionais devem sofrer com a volatilidade eleitoral. Milton Rabelo, analista da VG Research, cita Banco do Brasil (BBAS3) e Petrobras (PETR4), expostos ao risco de ingerência estatal, o que pode ser nocivo para a geração de valor ao acionista.

“No BB, há temor de uso para empréstimos subsidiados menos rentáveis. Já na Petrobras, interferências nos preços dos combustíveis e investimentos com retorno abaixo do desejável podem pressionar o caixa”, afirma.

Ainda assim, Rabelo vê vantagens. O BB está descontado e pode normalizar a lucratividade em 2026 após a crise de inadimplência no agro. Já a Petrobras, além da forte geração de caixa, pode destravar valor com a exploração futura da Margem Equatorial. Ele projeta dividend yield de 6% para BBAS3 e de 12,5% para PETR4, nos próximos 12 meses.

Fora esses papéis, Bueno cita oportunidades como a Petroreconcavo (RECV3), que também depende do preço do petróleo Brent, mas possui custo de produção baixo, poucos investimentos e dividendos robustos, projetando yield de 12,5% para o próximo ano.

Na fabricante de ônibus Marcopolo (POMO4), o crescimento médio de 10% ao ano deve sustentar dividendos atrativos, somado ao desconto da ação. Já a Kepler Weber (KEPL3), líder em fabricação de silos no Brasil e com endividamento controlado, deve se beneficiar mesmo na crise do agro, oferecendo remuneração consistente. Veja abaixo as projeções:

| Ação | Dividend yield próximos 12 meses | Preço-teto | Recomendação | Quem recomenda |

|---|---|---|---|---|

| BB Seguridade (BBSE3) | 12,45% | R$ 40,50 | Compra | Vida de Acionista |

| BB Seguridade (BBSE3) | 12% | R$ 40 | Compra | Nord Research |

| Banco do Brasil (BBAS3) | 6% | R$ 23,80 | Compra | VG Research |

| Petrobras (PETR4) | 12,50% | R$ 42,80 | Compra | VG Research |

| Marcopolo (POMO4) | 8,50% | R$ 9 | Compra | Nord Research |

| Petroreconcavo (RECV3) | 12,50% | R$ 19 | Compra | Nord Research |

| Kepler Weber (KEPL3) | 8,50% | R$ 9,50 | Compra | Nord Research |

Apesar da falta de padrão no comportamento do IDIV, analistas já apontam setores promissores para as eleições. Mas vale esperar o ano eleitoral para comprar mais barato ou começar agora de forma fracionada?

Para Rabelo, da VG Research, não faz sentido esperar até 2026, já que o cenário eleitoral é imprevisível. “Hoje muitas companhias têm margem de segurança curta, mas ainda há boas oportunidades”, diz. Ele lembra que, se a oposição vencer, as ações podem valorizar nos anos seguintes, reduzindo o dividend yield.

Oliveira concorda e defende que esperar o melhor momento para comprar uma ação é uma das maiores falácias da Bolsa. “Se existe preço de segurança adequado e boa estratégia, não há por que adiar a compra do ativo”, observa.

Bueno, da Nord, alerta apenas para empresas do IDIV com dividendos inflados por eventos não recorrentes, como a Syn (SYNE3). É importante separar o joio do trigo, segundo ele. No caso da companhia, os proventos são fruto de vendas pontuais de imóveis, sem garantia de sustentabilidade no longo prazo.

Ainda que 850 mil investidores seja um marco para a indústria de ETFs, ainda é um número pequeno na comparação com o número de 100 milhões de investidores na renda fixa e de 5,4 milhões na renda variável

Pregão ficará fechado por alguns dias e voltará em horário reduzido; Tesouro Direto também sofre alterações

Há um leque de oportunidades no mundo dos ETFs, para diferentes tipos de investidores, do mais conservador ao mais agressivo

Levantamento da Quantum Finance mostra que fundos de papel lideraram as altas de janeiro, com retornos que chegaram a ser seis vezes maiores que o do IFIX

Ainda dá tempo de embolsar os ganhos. Veja até quando investir na ação para ter direito ao pagamento de juros sobre o capital próprio

Além da perspectiva positiva para o primeiro trimestre de 2026, a siderúrgica está sendo beneficiada por uma medida que pega a China em cheio; entenda os detalhes

A narrativa de rotação global de ativos, a partir dos Estados Unidos, segue em curso. S&P 500 e Nasdaq terminaram o dia em baixa.

Em painel na CEO Conference 2026, do BTG Pactual, o CIO da Ibiuna afirmou que uma eventual alternância de poder pode destravar uma reprecificação relevante dos ativos e pressionar os juros reais para baixo

Na última vez que o ouro representou uma fatia maior das reservas globais, a tendência dos mercados ainda era de acumulação do metal precioso

Preços máximos estabelecidos para o leilão ficaram muito abaixo do esperado e participação da empresa se torna incerta

Entrada forte de capital estrangeiro e expectativa de queda de juros levam banco a recomendar compra das ações da operadora da bolsa

Amazon combina resultados mistos com a maior aposta em IA entre as big techs, assusta investidores e ações sofrem em Wall Street, com efeitos até no Bitcoin e outras critpomoedas

Descubra quais são os fundos imobiliários favoritos dos analistas para o mês, e saiba como montar sua carteira de FIIs agora

A empresa vive seu melhor momento operacional, mas o Itaú BBA avalia que boa parte das principais entregas já está no preço; entenda quais gatilhos podem provocar novas altas

Gestor participou de evento da Anbima e falou sobre a perspectiva de volta do investidor local à bolsa

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026