O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Banco manteve indicações de novembro e acrescentou CRA da Marfrig e debênture da Eletrobras, diante da aversão a risco no mercado doméstico

Com o aumento da aversão ao risco no mercado doméstico após o anúncio do pacote de corte de gastos do governo na semana passada, o cenário demanda cautela do investidor. O pessimismo tomou conta da bolsa de valores e impulsionou o dólar e os juros futuros, derrubando também os preços dos títulos de renda fixa. Além disso, as previsões para a Selic e a inflação aumentaram.

Para o mercado, o pacote fiscal anunciado deve ter uma economia menor que os R$ 70 bilhões em dois anos projetados pelo governo, o que deve exigir do Banco Central uma política monetária ainda mais restritiva, com uma elevação da taxa básica de juros ainda maior que a esperada inicialmente.

Além disso, a alta dos juros e do dólar deve bater ainda mais na inflação, que também deve ser impulsionada caso a isenção de imposto de renda para quem ganha até R$ 5 mil por mês de fato saia do papel, liberando mais recursos para o consumo e aquecendo a demanda.

Assim, não só o mar não está para peixe na bolsa brasileira, como o cenário exige uma proteção extra contra a alta dos juros e também da inflação contratada à frente.

Neste sentido, o BB-BI destaca, em sua carteira recomendada de renda fixa privada para o mês de dezembro, a importância de o investidor investir em ativos indexados ao IPCA e ao CDI neste momento caracterizado pelo banco como "desafiador", a fim de se proteger da alta desses indicadores.

A instituição manteve as indicações dos mesmos ativos recomendados para novembro e acrescentou mais dois à carteira: um Certificado de Recebíveis do Agronegócio (CRA) emitido pela Marfrig e uma debênture emitida pela Eletrobras.

Leia Também

Uma das justificativas para a manutenção da indicação dos demais papéis é, segundo o BB-BI, o fato de que seus emissores têm alta qualidade e uma estrutura financeira robusta, o que contribui para maior estabilidade em meio à volatilidade macroeconômica.

Vale lembrar que, com a desvalorização vista nos títulos de renda fixa indexados à inflação, abrem-se oportunidades de compra desses papéis, que passaram a prometer retornos ainda mais gordos para quem os levar ao vencimento.

Além disso, todos os títulos indicados pelo BB-BI são isentos de imposto de renda, o que os torna ainda mais robustos para proteger o valor investido contra a perda do poder de compra em razão de uma inflação elevada.

Confira abaixo os títulos selecionados pelo BB-BI para dezembro:

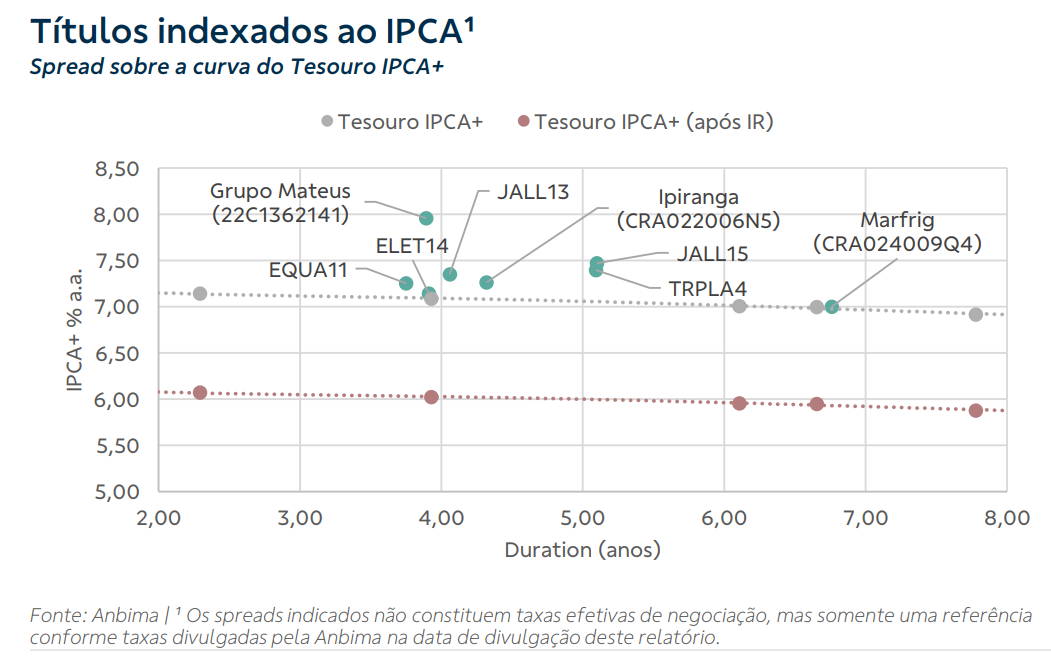

| Tipo | Código | Emissor | Indexador | Vencimento | Investidor |

| Debênture | TRPLA4 | Isa Energia Brasil | IPCA+ | 15/10/2033 | Público geral |

| Debênture | EQUA11 | Equatorial | IPCA+ | 15/11/2036 | Qualificado* |

| Debênture | JALL13 | Jalles | IPCA+ | 15/09/2032 | Público geral |

| Debênture | JALL15 | Jalles | IPCA+ | 15/05/2034 | Público geral |

| Debênture | ELET14 | Eletrobras | IPCA+ | 15/09/2031 | Público geral |

| CRA | CRA022006N5 | Ipiranga | IPCA+ | 15/06/2032 | Público geral |

| CRA | CRA024009Q4 | Marfrig | IPCA+ | 16/10/2034 | Público geral |

| CRI | 24D2765586 | Cyrela | % CDI | 15/05/2028 | Público geral |

| CRI | 22C1362141 | Grupo Mateus | IPCA+ | 17/07/2034 | Público geral |

Os dois novos ativos incluídos na carteira recomendada de crédito privado do BB-BI refletem a busca do banco por diversificação setorial e exposição a companhias com forte perfil de crédito e presença consolidada em seus respectivos mercados de atuação, dizem os analistas.

O CRA da Marfrig foi escolhido porque o frigorífico tem "sólida geração de fluxo de caixa e posição global no setor de proteína animal".

Já a Eletrobras é um emissor que figurou entre as recomendações do BB-BI até setembro e que, neste mês, "além de apresentar boa relação risco versus retorno, voltou a atender os critérios de disponibilidade previstos em nosso processo de análise", diz o banco.

Isso porque um dos pré-requisitos de seleção de ativos pelo BB-BI é que o ativo atenda a um critério mínimo de volume disponível para investimento, para que tenham liquidez.

"Acreditamos que os novos ativos selecionados oferecem uma combinação atrativa de retorno e proteção contra a inflação, em alinhamento com nossa tese de investimentos, que busca qualidade e emissores com características defensivas", diz o relatório.

O gráfico a seguir, divulgado pelo BB-BI, demonstra o retorno extra projetado para os ativos indicados em relação aos títulos públicos Tesouro IPCA+ correspondentes, antes e depois de descontado o IR destes últimos:

É importante ressaltar, no entanto, que títulos de crédito privado emitidos por empresas, como debêntures, CRI e CRA, não contam com proteção do Fundo Garantidor de Créditos (FGC), isto é, o investidor está exposto ao risco de crédito e à saúde financeira do emissor.

Assim, esses papéis são mais arriscados que títulos públicos e papéis bancários como CDBs, LCIs e LCAs, embora tenham potencial de retorno maior.

Além desse risco de calote mais elevado, os títulos de crédito privado têm risco de mercado, pois seus preços variam conforme as taxas de juros futuras e a demanda pelos papéis.

No caso dos títulos indexados à inflação, a alta nos juros futuros leva a uma elevação nos seus retornos, com uma consequente queda nos preços.

Quem leva os títulos até o vencimento, porém, recebe exatamente a rentabilidade contratada na compra, não ficando sujeito aos efeitos da flutuação de curto prazo.

Finalmente, o BB-BI alerta que suas recomendações de títulos de crédito privado são independentes umas das outras. Não se trata de uma carteira que vise a superar um índice de mercado específico, não sendo o investidor obrigado a investir em todos os ativos.

Trata-se apenas de títulos que apresentam boa relação de risco-retorno de acordo com os critérios dos analistas. Da mesma forma, a retirada de um ativo da carteira não representa uma recomendação de venda, apenas que ele não se mostra mais tão atrativo para compra.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado