O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Assim como o Santander, Itaú evitou se referir nominalmente à Americanas na divulgação de resultados e citou “evento subsequente”

O Itaú Unibanco (ITUB4) quebrou o próprio recorde e registrou lucro gerencial de R$ 30,8 bilhões no consolidado de 2022, um aumento de 14,5% em relação a 2021, que, até então, havia sido o melhor resultado do banco na história.

O recorde veio mesmo com o impacto das provisões contra calote da Americanas, que entrou em recuperação judicial em janeiro após a revelação de um rombo contábil bilionário.

No quarto trimestre de 2022, o Itaú registrou lucro gerencial de R$ 7,7 bilhões, mas teria atingido R$ 8,4 bilhões se não fossem as provisões para cobrir 100% da exposição do banco à Americanas. A provisão complementar gerou impacto de R$ 719 milhões no resultado recorrente gerencial.

O resultado veio aquém do esperado por analistas consultados pela Bloomberg, que estimavam lucro de R$ 8,3 bilhões no período.

Vale notar que, assim como o Santander, o Itaú não se referiu nominalmente à Americanas na divulgação de resultados, mas mencionou impactos provenientes de "evento subsequente" à data do relatório de resultados relacionado a "um caso específico de empresa de grande porte que entrou em recuperação judicial".

Além do impacto no lucro, as provisões contra o caso Americanas também afetaram o retorno sobre o patrimônio líquido (ROE) do Itaú, um dos principais indicadores da saúde dos bancos. Ao final do quarto trimestre, o ROE do Itaú chegou a 19,3%, mas o banco afirma que teria sido de 21% se não tivesse provisionado os valores contra o calote da Americanas.

Leia Também

No total do ano de 2022, o ROE ficou em 20,3%, um patamar superior ao do Santander, que divulgou seus resultados na semana passada e informou rentabilidade de 16,3% no consolidado do ano.

A carteira de crédito total do Itaú cresceu em todos os segmentos no ano passado e chegou ao final de 2022 com R$ 1,1 trilhão. Dentre as pessoas físicas, o crescimento foi de 20,1%, enquanto entre as micro, pequenas e médias empresas foi de 10,6%. Nas grandes empresas, de 9,9%.

Esse aumento, associado à alta da taxa de juros no Brasil e ao maior volume da margem de passivos levou o Itaú a registrar crescimento de 27,2% na margem financeira com clientes no ano. Já a margem financeira com o mercado, ou seja, o saldo das operações feitas com outras instituições financeiras, sofreu uma queda drástica de 62%.

Isolando o quarto trimestre, no entanto, houve um início de melhora da margem com o mercado, que avançou 45% em relação ao período anterior. De acordo com o Itaú, esse aumento se deu por conta de maiores ganhos com a administração de ativos e passivos do banco no Brasil e por maiores ganhos na tesouraria da América Latina.

Conforme esperado pelos analistas, as dívidas de clientes vencidas há mais de 90 dias aumentaram de um trimestre para o outro, passando de 2,8% para 2,95%. De acordo com o Itaú, a alta está concentrada nas carteiras de pessoas físicas e de micro, pequenas e médias empresas no Brasil.

Ao mesmo tempo, houve redução da inadimplência no segmento de grandes empresas, que atingiu o menos patamar da série histórica, com apenas 0,04%.

Vale destacar que houve aumento de 18,5% na baixa de créditos da carteira (write-off) em relação ao trimestre imediatamente anterior.

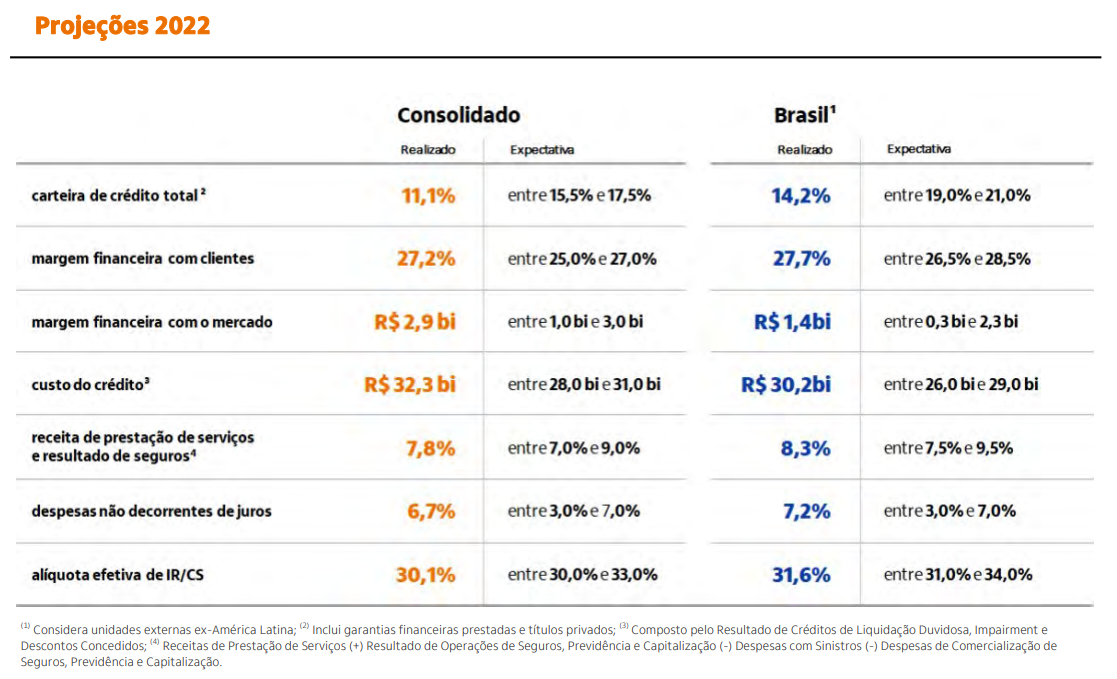

O Itaú superou boa parte das projeções (guidance) estabelecidas pela administração no ano passado, com exceção do crescimento da carteira de crédito total. A expectativa do banco era de um crescimento entre 15,5% e 17,5%, mas o resultado no ano foi de 11,1%.

Por outro lado, a margem financeira com clientes, cuja estimativa de crescimento era entre 25% e 27%, encerrou com alta de 27,2%. Confira as comparações abaixo:

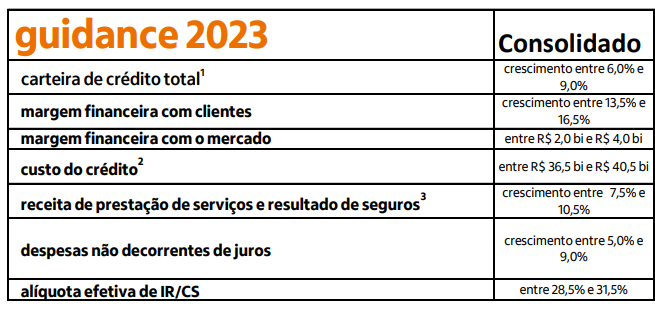

Antevendo o cenário difícil que se desenha em 2023, o Itaú aproveitou a publicação dos resultados de 2022 para revelar suas estimativas para este ano. Nota-se uma projeção de crescimento mais modesta da carteira de crédito, bem como da margem financeira com clientes. Confira:

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese

Banco revisa estimativas após resultados do 4º trimestre e mantém recomendação de compra para a fabricante brasileira de aeronaves

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio

Operação encerra anos de tentativas de venda da participação da Novonor e abre caminho para nova fase de gestão e reestruturação das dívidas da companhia

Enquanto os papéis da petroleira disparam no pregão, a mineradora e os bancos perderam juntos R$ 131,4 bilhões em uma semana