O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Resultados do Magazine Luiza e da Via seguem sob pressão dos juros altos e mercado se prepara para mais prejuízos

Quando se chega ao fundo do poço, é prudente verificar se ele tem ou não um alçapão. E é nisso que os analistas estarão de olho quando tiverem acesso aos balanços do Magazine Luiza (MGLU3) e da Via (VIIA3) no segundo trimestre de 2023.

A expectativa do mercado para o setor varejista como um todo não é das melhores. Um dos motivos é a pressão do elevado nível da taxa básica de juros sobre a demanda e as margens operacionais das empresas.

Bases de comparação altas também figuram como um importante ponto de atenção em relação aos resultados do varejo no segundo trimestre.

Na avaliação do banco BTG Pactual (BPAC11), o mais provável é que o setor mantenha o desempenho ruim dos trimestre anteriores, “mas com números piores”.

Embora nichos como o de consumo de luxo tenham a chance de se sair melhor que outros segmentos do varejo, a percepção é claramente negativa quando se fala de maneira mais específica de Magalu e Via.

Acredita-se que as gigantes do comércio eletrônico visitarão o fundo do poço no recorte temporal de abril a junho.

Leia Também

A expectativa dos analistas é de prejuízo líquido ajustado de R$ 170,667 milhões no Magazine Luiza e de R$ 321,4 milhões na Via, de acordo com dados da Bloomberg.

No início de agosto, o Mercado Livre reportou um resultado impactante e elevou a barra para os balanços do Magazine Luiza e da Via.

Chamou a atenção o fato de a plataforma ter abocanhado uma fatia considerável do território ocupado pela Americanas (AMER3) antes da revelação de uma fraude contábil multimilionária.

A constatação é particularmente preocupante para o Magazine Luiza e a Via, uma vez que o cenário macroeconômico adverso e o colapso da Americanas tendem a acelerar uma consolidação nesse mercado.

Mesmo diante da perspectiva de visita ao fundo do poço pelas gigantes do comércio eletrônico, analistas veem o Magalu em uma situação melhor (ou menos pior) que a da Via.

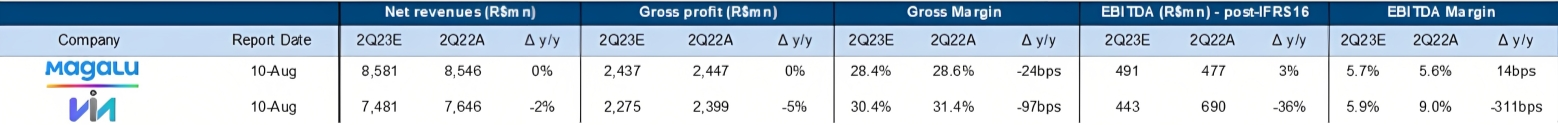

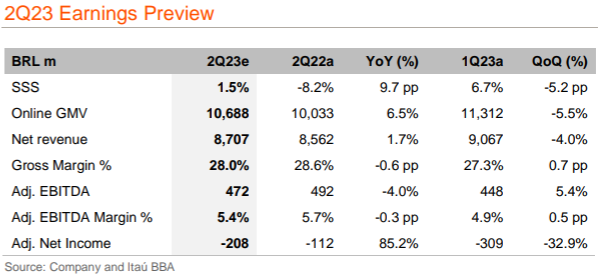

Projeções do BTG Pactual para os resultados de Magazine Luiza e Via no segundo trimestre de 2023.

A presidente do conselho de administração do Magalu, Luiza Trajano, destacou-se nos últimos meses como uma das críticas mais contumazes à política monetária contracionista do Banco Central (BC).

Em junho, Luiza Trajano vestiu uma “saia justa” no presidente do BC, Roberto Campos Neto, ao contar durante um evento com a presença do banqueiro central que havia telefonado a ele “mais de 20 vezes” em busca de “um sinal” de quando os juros começariam a cair.

O ciclo de alívio na taxa Selic começou finalmente no início de agosto, mas seu impacto sobre o setor varejista ainda deve demorar alguns meses para começar a ser sentido.

Mesmo assim, apesar de o varejo brasileiro ter passado os últimos três trimestres sob uma taxa Selic de 13,75% ao ano, analistas esperam um resultado “misto” do Magazine Luiza entre abril e junho.

De um lado, os analistas de mercado projetam aumento discreto nas receitas e no volume bruto de mercadorias vendidas, também conhecido como GMV, esse é um dos principais indicadores do comércio eletrônico e representa o valor total negociado por uma empresa do setor, tanto nas lojas físicas quanto nos canais online.

No caso do Magalu, os relatórios encaminhados ao Seu Dinheiro sugerem que o destaque será o volume comercializado no marketplace digital da varejista.

Em contrapartida, o Magazine Luiza deve amargar um prejuízo maior do que no segundo trimestre de 2022 e uma compressão da margem ebitda, medida usada para mensurar a capacidade de geração de caixa de uma empresa.

Na avaliação do Itaú BBA, o Magalu ainda tem um longo caminho pela frente antes de voltar aos dias de glória.

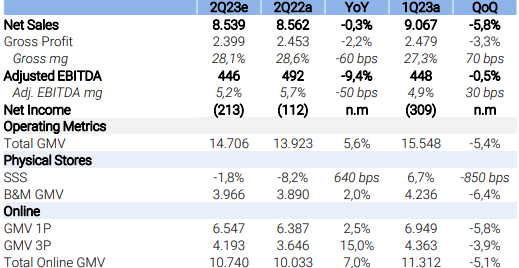

Fonte: XP Investimentos.

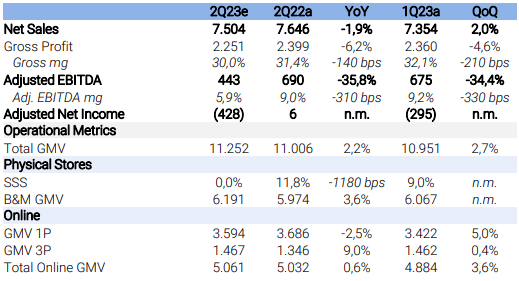

Se a expectativa para o resultado do Magazine Luiza é “mista”, o mesmo não se pode dizer da Via. A dona das Casas Bahia, do Extra.com e do Ponto terá um trimestre ruim.

O balanço de VIIA3 figura entre os principais consensos negativos dos bancões e casas de análise para o segundo trimestre.

Os analistas projetam queda nas vendas pelo critério de “mesmas lojas”, retração no volume de vendas diretas pelo site, recuo na receita líquida, ebitda menor e prejuízo maior.

O que deve se salvar é o marketplace da Via, mas não numa escala suficiente para reverter a expectativa de um resultado ruim.

“Diferentemente do primeiro trimestre de 2023, esperamos que a rentabilidade se deteriore devido a uma margem bruta mais fraca, desalavancagem operacional e, por enquanto, efeitos limitados das recentes medidas de redução de despesas gerais, administrativas e com vendas”, avalia o Santander Brasil.

Fonte: XP Investimentos.

A dúvida no momento é se o fundo do poço das gigantes do comércio eletrônico terá um alçapão ou servirá para que Magazine Luiza e Via tomem impulso para futuros saltos.

Para os analistas do BTG Pactual, o mercado até mesmo já embute parcialmente no preço das ações melhoras para MGLU3 e VIIA3 no segundo semestre de 2023.

A divulgação do balanço da Via está prevista para 10 de agosto. O do Magalu deve sair no dia 14. Ambos são esperados para depois do fechamento da bolsa, com teleconferência de resultados na manhã seguinte a cada uma das divulgações.

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%