O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O resultado do Banco do Brasil representa um avanço de 62,7% em relação ao mesmo período de 2021 e ficou bem acima das projeções dos analistas

Estamos chegando ao fim de uma era? Em mais uma demonstração de poder de fogo — mas que pode ser a última —, o Banco do Brasil (BBAS3) registrou lucro líquido ajustado de R$ 8,360 bilhões no terceiro trimestre deste ano.

O resultado representa um avanço de 62,7% em relação ao mesmo período de 2021 e ficou bem acima das projeções dos analistas, que apontavam para um lucro na casa de R$ 7,2 bilhões.

Desta forma, o Banco do Brasil conseguiu mais uma vez o que muitos achavam impossível: superou os concorrentes privados Bradesco e Santander em rentabilidade. O Itaú Unibanco fecha a temporada de balanços dos bancões amanhã.

O retorno sobre o patrimônio líquido do BB atingiu 21,8% no terceiro trimestre. Para efeito de comparação, o Santander obteve uma rentabilidade de 15,6%, e o Bradesco, de apenas 13%.

Aliás, o Banco do Brasil ainda contrariou a tendência de queda do lucro apresentada pelos concorrentes privados. Resta saber até quando, já que a expectativa do mercado é que o governo do presidente eleito Luiz Inácio Lula da Silva mude a orientação do BB.

“Quando assumi a presidência do Banco do Brasil, nossa rentabilidade trimestral era inferior a 15% e muito nos orgulha entregar um retorno sobre patrimônio líquido de 21,8%, o que consolida um novo patamar de rentabilidade, dentre os melhores retornos alcançados em comparação aos pares privados”, disse Fausto Ribeiro, presidente do BB.

Leia Também

Por fim, o balanço do quarto trimestre será o último sob a responsabilidade de atual gestão. Mas a divulgação dos números ficará a cargo da equipe que o governo do presidente Lula colocar à frente do BB. Durante a campanha, o presidente eleito declarou que pretende "enquadrar o BB".

O Banco do Brasil encerrou o terceiro trimestre com uma carteira de crédito de R$ 969 bilhões, um crescimento trimestral de 5,4% e de 19% em 12 meses.

Assim como os concorrentes, o BB também apresentou um aumento da inadimplência. Mas ainda assim em níveis bem mais comportados. O índice de atrasos acima de 90 dias na carteira do banco subiu de 2% para 2,34% no trimestre.

A diferença para o resultado de Bradesco e Santander é que o Banco do Brasil registrou um avanço bem menor nas despesas com provisões para perdas o crédito.

A chamada PDD cresceu 15,1% em relação ao terceiro trimestre do ano passado, para R$ 4,5 bilhões. Assim, o BB acabou consumindo uma parte do "colchão" que tinha no balanço, o que pode não ser tão bem visto pelo mercado.

No total, a margem financeira líquida do BB — a linha do balanço que contabiliza as receitas com crédito menos os custos de captação — avançou 28,4% e chegou aos R$ 15 bilhões.

Outro destaque do balanço do Banco do Brasil, pelo menos do ponto de vista do investidor, veio da receita com prestação de serviços. O ganho com tarifas aumentou 14,6% no terceiro trimestre deste ano, para R$ 8,5 bilhões.

Ao mesmo tempo, as despesas administrativas do BB cresceram em um ritmo menor, de 6,2%, e somaram R$ 8,4 bilhões.

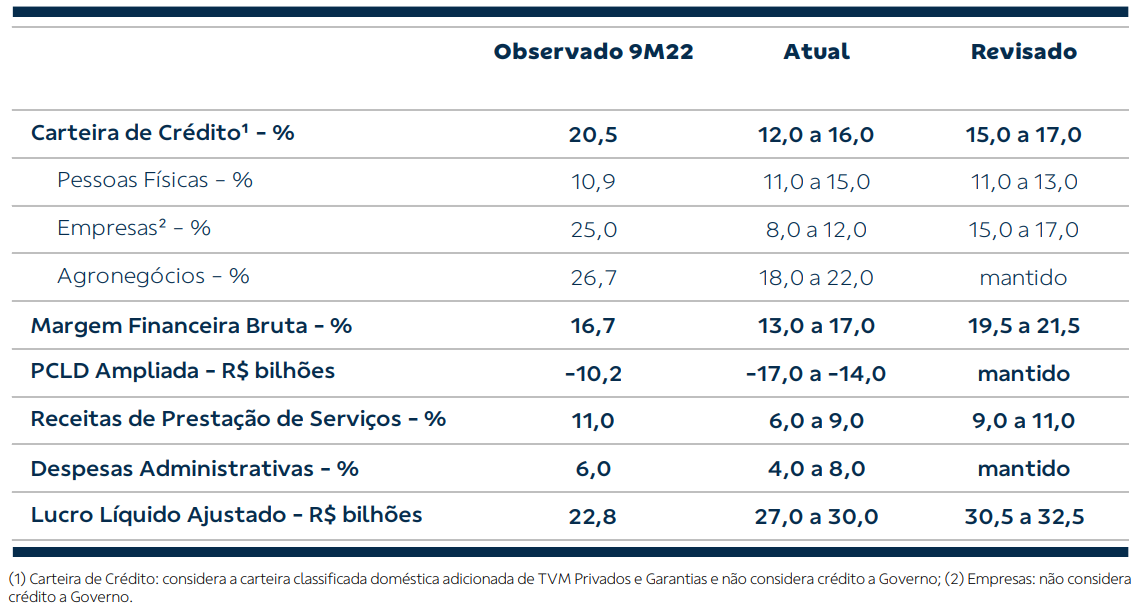

Junto com o balanço, o Banco do Brasil revisou para cima as projeções (guidance) para o resultado de 2022. A expectativa para o lucro líquido, que era de um intervalo entre R$ 27 bilhões e R$ 30 bilhões, passou para uma faixa de R$ 30,5 bilhões a R$ 32,5 bilhões. Veja abaixo:

Além do resultado, o Banco do Brasil anunciou o pagamento de R$ 2,3 bilhões em dividendos e juros sobre o capital próprio (JCP). Confira o valor por ação:

O BB pagará os dividendos em 30 de novembro, tendo como base a posição acionária de 21 de novembro. Ou seja, as

ações serão negociadas “ex” (sem direito aos proventos) a partir do dia 22.

As expectativas em relação ao Bradesco já eram baixas, mas ele ainda conseguiu decepcionar no terceiro trimestre deste ano ao apresentar resultados desastrosos no período. Assim, o Credit Suisse não teve dó e rebaixou a recomendação.

Veja abaixo em nossa página do Instagram e aproveite para nos seguir por lá (basta clica aqui). Assim, você recebe diariamente alertas com insights de investimentos que podem colocar uma boa grana no seu bolso, análises de mercado decisivas para o seu patrimônio e a opinião dos principais gestores e analistas do Brasil consultados pelos nossos repórteres premiados. Veja e nos siga (basta clicar aqui):

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese