O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em meio ao imbróglio da fusão, um acionista majoritário da Aliansce (ALSO3) chegou a 10% do capital da brMalls (BRML3). Entenda a jogada

Como numa partida de xadrez, Aliansce (ALSO3) e brMalls (BRML3) movem suas peças pelo tabuleiro, tentando capturar o rei: uma eventual fusão entre as companhias, criando a maior operadora de shoppings da América Latina. Mas, ao menos por enquanto, o jogo está travado — as companhias não chegam a um acordo, e um xeque-mate nas negociações parece distante. Sendo assim, as duas agora planejam os próximos movimentos.

Após ver suas duas propostas de fusão serem categoricamente negadas, a Aliansce agora parece apostar suas fichas numa assembleia extraordinária da brMalls. A ideia é colocar a combinação de negócios em pauta e, quem sabe, conseguir um sinal verde por parte dos acionistas — uma espécie de cerco às peças da rival.

Essa movimentação estratégica ficou mais clara nesta segunda (21): o CCPIB, fundo de pensão canadense e um dos acionistas majoritários da Aliansce, aumentou sua participação no capital da brMalls, chegando a uma posição de cerca de 10% na empresa.

Vale lembrar que essa não é a primeira vez que a Aliansce e o CCPIB ensaiam essa jogada. Em fevereiro, as duas já tinham montado um bloco com cerca de 11% do capital social da brMalls — na ocasião, a operadora de shoppings era dona direta de pouco mais de 5%, com o restante ficando concentrado com o fundo canadense.

Isso, no entanto, não necessariamente quer dizer que o bloco seja de 15%: não se sabe, por exemplo, se o CCPIB comprou ações da brMalls que eram detidas pela Aliansce ou se as aquisições foram feitas no mercado de capitais. De concreto, apenas a informação de que as peças estão sendo mexidas no tabuleiro.

E por que a fusão entre Aliansce (ALSO3) e brMalls (BRML3) está tão difícil de ser concretizada? Basicamente, porque as duas não chegam a um acordo quanto aos pormenores financeiros da combinação de negócios.

Leia Também

Na primeira proposta, a Aliansce propôs uma 'fusão de iguais', com cada uma ficando com 50% da nova companhia — termos que foram rejeitados pela administração da brMalls, sob a alegação de que 'subestimavam substancialmente' o valor justo para a empresa e não incluíam um prêmio pelo controle.

Na semana passada, a Aliansce refez a oferta, aumentando o preço a ser pago pela brMalls e dando à rival uma fatia ligeiramente maior no conglomerado, de cerca de 52%. Novamente, a proposta foi rejeitada e, novamente, as condições financeiras foram consideradas insuficientes.

Nesse contexto, a Aliansce afirmou que irá usar seu direito de acionista para convocar uma assembleia extraordinária na brMalls, de modo a colocar em pauta a combinação das operações. O conselho de administração da brMalls, no entanto, dá a entender que não vai recomendar a instalação de uma reunião desse tipo, uma vez que não vê méritos na proposta que está na mesa.

"Está previsto em lei que um acionista pode chamar, mas temos convicção que uma parcela expressiva dos acionistas rejeita os termos", disse Ruy Kameyama, CEO da brMalls, em entrevista ao Pipeline, do Valor Econômico. E quem são os demais acionistas da companhia?

Basicamente, há outros quatro grandes grupos com posições relevantes no capital da companhia: Squadra, VELT Partners, Capital International Investors e Atmos. O Seu Dinheiro entrou em contato com eles, questionando-os a respeito de suas posições numa eventual assembleia extraordinária de acionistas, mas não teve resposta.

Seja como for, esses outros acionistas também parecem estar se movimentando. Há duas fontes de dados a respeito do capital social da brMalls: a versão mais recente do formulário de referência da companhia, arquivada na CVM em 14 de março, e o site de relações com investidores da empresa, atualizado pela última vez no dia 17. Veja as diferenças entre eles:

| Acionista | Formulário de referência (14/03) | Site de RI (17/03) |

| Atmos | 5,33% | 5,30% |

| Aliansce + CCPIB | 11,12% | 7,90% |

| Capital International | 5,33% | 10% |

| Squadra | 9,48% | 9,50% |

| VELT | 5,38% | -- |

| Outros | 63,37% | 67,30% |

| Tesouraria | -- | -- |

| Total | 100,00% | 100,00% |

A análise entre os dois períodos mostra que a VELT deixou de ser um acionista relevante — ela não necessariamente zerou sua posição, mas agora detém menos de 5% do capital da brMalls. Por outro lado, a Capital International aumentou sua presença, enquanto Atmos e Squadra permaneceram praticamente inalterados.

O movimento do CCPIB, chegando a 10% do capital da brMalls, foi comunicado à empresa no dia 18 de março e, portanto, ainda não foi contemplado em nenhum dos canais oficiais da companhia. Novamente: não é possível saber com exatidão qual o tamanho da fatia detida pelo fundo canadense em conjunto com a Aliansce, mas tudo parece estar conectado à possível assembleia extraordinária de acionistas.

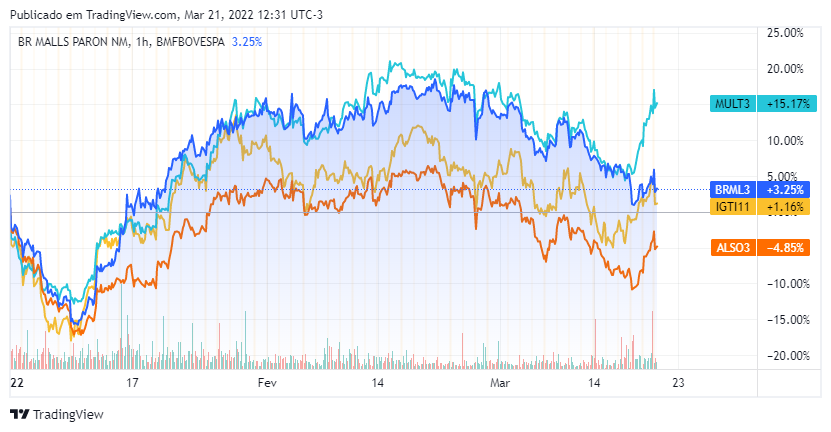

A possível consolidação do setor de shoppings centers ocorre num bom momento para as empresas na bolsa: companhias como Multiplan (MULT3), Iguatemi (IGTI11) e brMalls (BRML3) têm mostrado fôlego na B3, apesar das incertezas do mercado de ações — o alívio nas restrições sociais e os bons resultados do quarto trimestre ajudaram o segmento como um todo. Mesmo a Aliansce (ALSO3), que agora está no vermelho, vinha em tendência de alta até fevereiro.

A Meta começa a testar assinaturas nos seus principais aplicativos, mantendo o básico grátis, mas cobrando por controle e IA

Sem caixa nos anos 1990, Ravinder Sajwan bancou startups no crédito. Décadas depois, está por trás da UltraGreen, empresa de tecnologia médica que levantou US$ 400 milhões no maior IPO primário de Singapura fora do setor imobiliário em oito anos

Em evento, o CEO Glauber Mota afirmou que o país exige outro jogo e força adaptação do modelo global

A proposta, que deverá ser aprovada por assembleia geral de acionistas, prevê que o governo possa vender até a totalidade de sua participação na empresa

No ultimo ano, as ações preferenciais (ALPA4) subiram quase 120% na bolsa, enquanto as ordinárias (ALPA3) se valorizaram mais de 80%

Fintech estreia na Nasdaq no topo da faixa de preço, após demanda forte de investidores globais, e valor de mercado deve alcançar cerca de US$ 2,6 bilhões

Decisão marca o primeiro processo da Operação Compliance Zero a retornar à base judicial; STF mantém apenas relatoria por prevenção

Com o encerramento de 70 lojas nos EUA, a gigante aposta em formatos híbridos e planeja abrir mais de 100 novas unidades da Whole Foods Market, incluindo o fortalecimento da versão compacta Daily Shop

Produção de minério de ferro no quarto trimestre alcança 90,4 milhões de toneladas, alta de 6% na comparação anual; confira o que dizem os analistas sobre o relatório

Com a emissão, a companhia irá financiar a saída da recuperação judicial nos Estados Unidos (Chapter 11). Ela não informou o valor da operação.

Demanda supera oferta em seis vezes e pode levar fintech a valer US$ 2,6 bilhões na bolsa norte-americana

Mensagem enviada por engano antecipou a segunda rodada de demissões na gigante de tecnologia em menos de seis meses

Segundo informações do Estadão, o BRB teria recebido os ativos para compensar os R$ 12,2 bilhões em carteiras de crédito podre vendidas pelo Master

A carteira de encomendas da aviação comercial, a mais rentável da companhia, cresceu 42% em um ano, mas reestruturação da Azul ainda atrapalha

O novo limite para o reenquadramento da cotação acima de R$ 1,00 passou para 30 de abril de 2026

Fontes ouvidas pelo Valor apontavam que a CSN pode se desfazer de até 100% da operação siderúrgica, mas a companhia disse que, por enquanto, o foco é fortalecer o caixa da divisão.

As produções de minério de ferro e de cobre atingiram o nível mais alto desde 2018, enquanto a de níquel alcançou o maior patamar desde 2022

Com a publicação da Lei Complementar 224/25, a tributação sobre os juros sobre capital próprio (JCP) subiu de 15% para 17,5%

Ontem, a estatal já havia informado uma redução de 5,2% no preço da gasolina do tipo A; movimento ocorre em meio a um cenário de maior prudência no mercado internacional de petróleo

Entre as small caps, o destaque do banco é a Cruzeiro do Sul (CSED3), que apresenta uma geração de caixa robusta, de acordo com os analistas