É oficial: estamos em bear market — saiba como ajustar a carteira em momentos difíceis

No chamado mercado de baixa não é hora para desespero, vender tudo e comprar Tesouro Selic; existem formas de tentar incrementar os retornos

Estamos em um bear market!

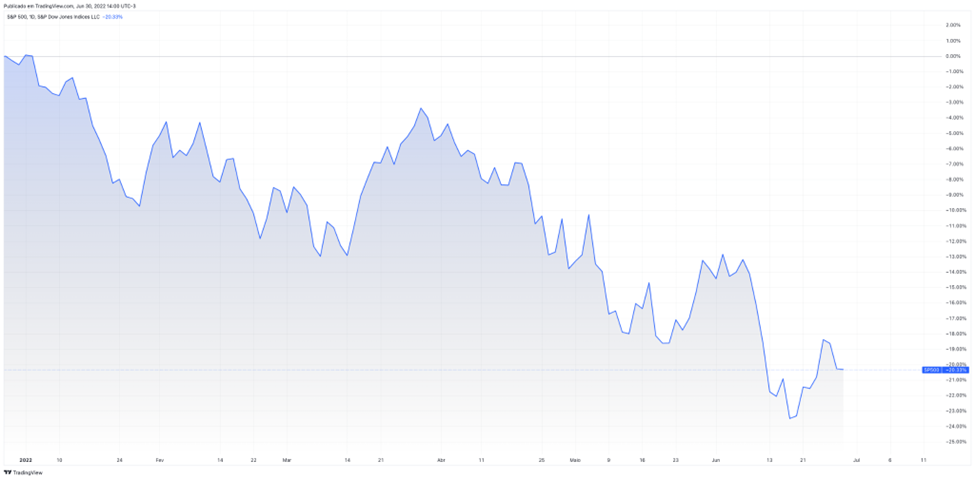

Segundo a definição mais utilizada no mercado financeiro, um bear market (ou, mercado de baixa) só acontece quando os índices mais importantes atingem 20% de queda desde a última cotação máxima.

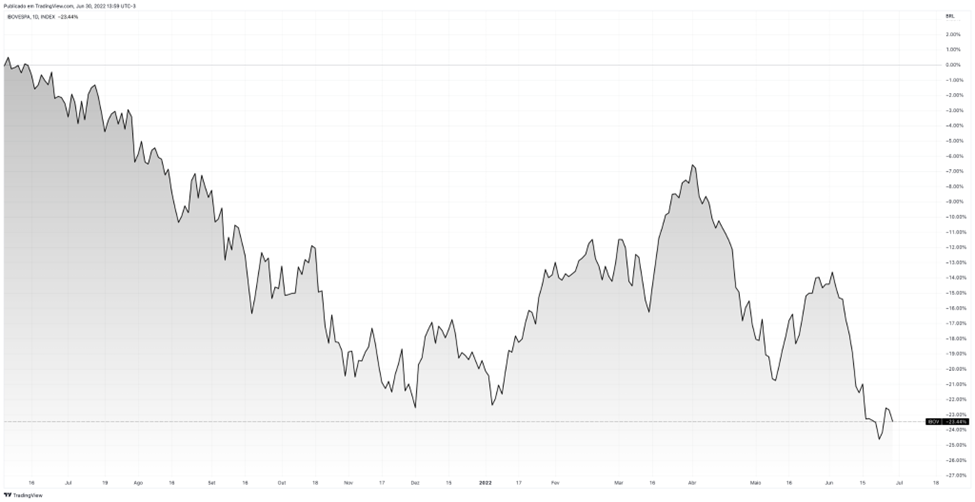

Sendo assim, tanto o Ibovespa…

… como o S&P 500…

… e também o Nasdaq …

… entraram oficialmente em um bear market.

Leia Também

Mas o que fazer agora? É hora de se desesperar? Será que você deve vender todas as ações, comprar Tesouro Selic e correr para as colinas?

Longe disso, mas é preciso fazer alguns ajustes em sua carteira.

Do que você deve se livrar

Infelizmente (ou felizmente) essa não é a hora de aventuras.

Quando as taxas de juros estão muito baixas, muita gente se sente atraída por apostas arriscadas, já que os retornos prometidos em ativos mais tradicionais costumam ser bem mais baixos.

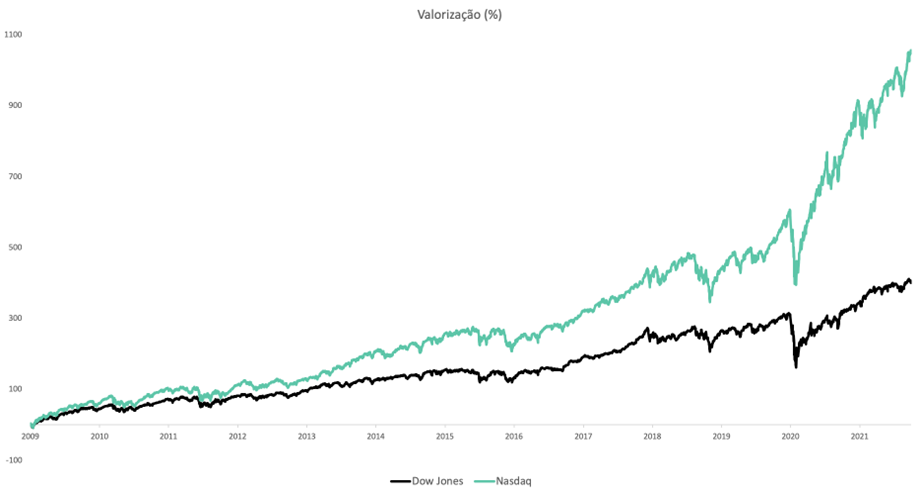

Peguemos o exemplo do índice Dow Jones Industrial (DJI), com empresas tradicionalíssimas e já bastante consolidadas. Do fundo marcado em fevereiro de 2009 até o topo em 2021, ele valorizou cerca de 400% — um crescimento composto anual de 13%.

Não é ruim, mas neste mesmo período, o índice recheado por companhias com novas tecnologias, Nasdaq, cresceu 1.000%!

Não é à toa que em tempos de bonança, IPOs, companhias de Power Point e empresas extremamente endividadas acabam se saindo muito bem — é ali onde estão os maiores retornos potenciais.

No entanto, quando os juros sobem, a situação se inverte. Desde aquele topo, quando começou-se a falar em aumento nas taxas, a Nasdaq caiu mais do que o dobro do DJI.

Eu estou usando o exemplo do mercado norte-americano porque não temos índices correspondentes no mercado brasileiro.

Mas podemos pegar alguns exemplos no Brasil para mostrar que isso vale por aqui também.

- ESTÁ GOSTANDO DESTE CONTEÚDO? Tenha acesso a ideias de investimento para sair do lugar comum, multiplicar e proteger o patrimônio.

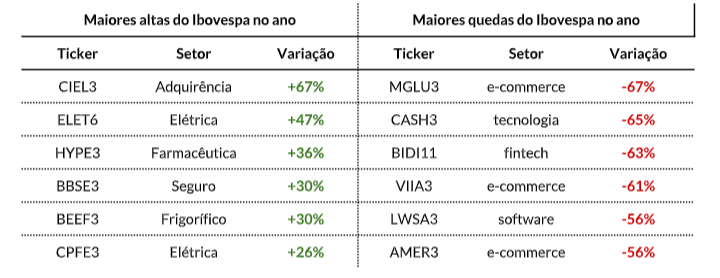

Os seis piores desempenhos do Ibovespa no ano estão relacionados a ativos que, de certa maneira, se encaixavam em teses disruptivas (fintechs, tecnologia, e-commerce e softwares).

Os seis melhores, por outro lado, são empresas em segmentos bastante tradicionais: de geração e distribuição de energia, seguros e um frigorífico. A única exceção é a adquirente Cielo, por conta de um turnaround.

Olhando esse quadro fica claro que não é a hora de vender todas as suas ações, mesmo que as condições continuem ruins. Mas é preciso saber selecionar bem, fugir dos cases mais arriscados e dar mais ênfase para as companhias tradicionais e geradoras de caixa.

Leia também

- Quando crescer via aquisições pode ser uma boa para empresas na bolsa — e quando pode ser um desastre

- Ações? Dividendos? Afinal, ainda vale a pena investir na bolsa com a Selic em 13,25%?

- Livre das investigações, a Hypera está pronta para voar; entenda por que HYPE3 ainda vale a pena

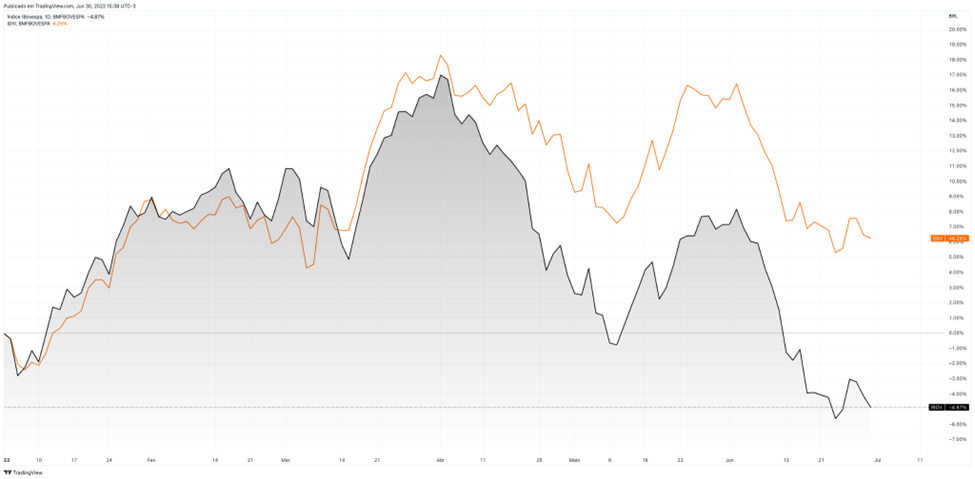

Empresas pagadoras de dividendos se encaixam muito bem nesse perfil, e não é à toa que o índice com as maiores pagadoras de dividendos, o IDIV (linha laranja), esteja dando um banho de rentabilidade no Ibovespa (linha preta) em 2022.

Se você ainda não tem esse perfil de ações na carteira, pode começar pela Hypera (HYPE3) e pela BB Seguridade (BBSE3), que estão na lista de maiores altas de 2022 e são os dois grandes destaques da série Vacas Leiteiras, tocada por Rodolfo Amstalden, Richard Camargo e eu.

Aliás, a série também está no positivo em 2022, mesmo com todas as adversidades. Se você quiser conferir mais sobre ela, deixo aqui o convite.

Incrementando os retornos no bear market

Mas existem mais formas de tentar incrementar os retornos nestes momentos difíceis. Tem gente que aproveita as crises para comprar imóveis, ativos preciosos, obras de arte, artigos de luxo e muitos outros ativos com senso de escassez que várias vezes atuam como ótimas reservas de valor em crises.

Pensando nisso, a série Palavra do Estrategista resolveu trazer um combo contra crises bem detalhado para você, inclusive com algumas posições shorts recomendadas pelo próprio Felipe Miranda.

A ideia é proteger boa parte do seu patrimônio, enquanto aproveita algumas oportunidades de lucros caso este bear market seja bem mais longo do que esperamos.

Se quiser conferir esse combo contra a recessão, deixo aqui o convite.

Um grande abraço e até a semana que vem!

Ruy

Investir em estatal vale a pena? Uma reflexão sobre como o Banco do Brasil (BBAS3) subverteu as máximas dos manuais de investimentos

Banco do Brasil (BBAS3) negocia com múltiplos baixos demais para a qualidade dos resultados que tem apresentado e ainda guarda um bom potencial de valorização

Com a Selic em 13,75%, ainda vale a pena investir em ações?

Com essa renda enorme de mais de 1% ao mês, sem riscos e sem sustos, será que ainda vale ter ações na carteira?

A armadilha dos dividendos: cuidado para não cometer o maior erro dos investidores que buscam ‘vacas leiteiras’ na bolsa

Quem não gosta de ver um dinheirinho pingando na conta? O problema é que muitas vezes os dividendos prometidos são insustentáveis; entenda

Bolsonaro venceu? Petrobras enfim reduz o preço da gasolina, mas até que ponto vai a influência do presidente?

Se a Petrobras tivesse baixado os preços por mera pressão do governo, as ações teriam desabado; entenda o que está por trás da redução

A Vivo (VIVT3) e sua estabilidade à prova de crise nos mostram: negócios chatos não são maus negócios

A Vivo (VIVT3) manteve suas receitas praticamente estáveis nos últimos anos. Ainda assim, esse ‘negócio chato’ gera muito valor ao acionista

Presidente novo, política nova? Por que as ações da Petrobras (PETR3; PETR4) continuam atraentes mesmo com tantas trocas de comando

O que realmente preocupa na Petrobras é o risco de o novo CEO ceder e obrigá-la a vender combustíveis por preços bem abaixo da paridade internacional

Quando crescer via aquisições pode ser uma boa para empresas na bolsa — e quando pode ser um desastre

Assim como o investimento em ações, normalmente o que define se as fusões e aquisições serão bem-sucedidas é o preço do negócio

Ações? Dividendos? Afinal, ainda vale a pena investir na bolsa com a Selic em 13,25%?

Com a Selic no maior patamar desde 2017, faz sentido correr os riscos da bolsa atrás de uma ação pagadora de dividendos? A resposta é sim

Lucro e dividendos: O que comprar na bolsa quando as ações param de subir e o humor começa a piorar

Agora é uma boa hora para vender ações que carecem de lucros e colocar na carteira mais ações pagadoras de dividendos

Livre das investigações, a Hypera está pronta para voar; entenda por que HYPE3 ainda vale a pena

Acordo de leniência após investigação sobre suspeita de pagamento de propina livra a Hypera (HYPE3) do risco de uma multa bilionária

Mesmo com toda a confusão causada pelo governo, ainda vale a pena investir na Petrobras (PETR4); entenda por quê

Petrobras negocia atualmente por 3 vezes lucros e paga mais de 20% de dividendos; é preciso muito mais do que uma troca injustificada de CEO para PETR4 desabar

Vale a pena comprar Petrobras (PETR4) por causa da possível privatização? A resposta é não — e eu te conto por quê

Se você está pensando em comprar PETR4 apenas por causa da possibilidade de privatização no curto prazo, um alerta: você vai acabar se decepcionando

A vitória dos ‘loucos’: entenda como o fim do dinheiro barato recoloca as ações de valor na mira dos investidores

Quando a situação aperta, seja por conta de juros, recessão, guerra ou qualquer outro tipo de estresse, são os lucros e dividendos que sustentam o preço das ações

Um McPicanha na bolsa: entenda os cuidados que você precisa tomar ao investir em ações pagadoras de dividendos

Assim como o McPicanha sem picanha, é preciso ter cuidado para não comprar gato por lebre na hora de ir atrás de dividendos na bolsa

Maior fatia do bolo: programa de recompra da Vale (VALE3) vai além do aumento nos dividendos

O programa de recompra abrange cerca 10% do capital da companhia — isso significa que os lucros passarão a ser divididos por um número 10% menor de ações

Entenda o estranho caso do setor em declínio que representa uma boa oportunidade de investimento

Assim como aconteceu com o tabaco, mesmo com todas as restrições, o vício da sociedade em petróleo sinaliza que o setor de óleo e gás deve manter a rentabilidade ainda por muitos anos

Por que a Petrobras (PETR4) está do lado certo do muro para aproveitar a alta das commodities

Ajuda do petróleo em alta, combinada com a melhora de eficiência, significa mais lucro e maior geração de caixa para a Petrobras

Meu fundo de previdência está com retorno negativo. Devo resgatar o dinheiro?

Se você quiser aumentar as chances de uma aposentadoria tranquila, é preciso aguentar as crises de curto prazo e ater-se a seu plano de previdência

Não espere uma mudança de cenário para mexer suas peças: o mercado sempre se antecipa ao noticiário

Por mais que o ciclo de alta de juros não tenha acabado, o mercado já se mexeu para surfar a estabilização na Selic. Saiba como se posicionar

Por que o “fim” dos IPOs é uma boa notícia para quem investe na bolsa

Quando muitas companhias desistem de fazer IPOs, isso indica que as ações das empresas voltaram a ficar baratas demais na bolsa

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP