O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

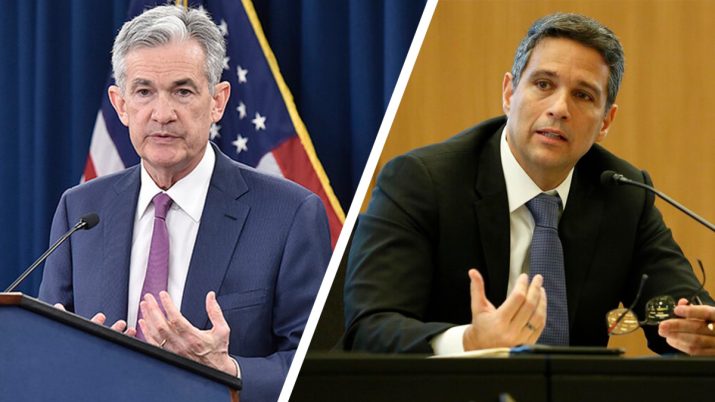

Enquanto o BC brasileiro se aproxima do fim do ciclo de aperto, o alívio monetário dos grandes bancos centrais está apenas começando

Depois de um terrível mês de abril e um começo de maio tão ruim quanto, os investidores se atentam para as autoridades monetárias ao redor do mundo. Temos hoje a conhecida Super Quarta, em que acumulamos as reuniões de política monetária dos bancos centrais do Brasil e dos EUA — o ambiente internacional deixa o dia, já tradicionalmente tenso, ainda mais impactante.

A visão consensual atual é de que os bancos centrais ao redor do mundo estejam em uma espécie de sinuca de bico. Tomemos os EUA como exemplo: ainda que a narrativa macro corrente suponha que a inflação tenha atingido o pico, não podemos nos esquecer que o índice de preços ao consumidor está em seu patamar mais alto em 40 anos; ou seja, há uma pressão terrível sobre os BCs para que eles subam os juros.

Ao subir os juros, o crédito fica mais caro e o serviço da dívida fica mais pesado sobre as companhias. Em outras palavras, a economia é desestimulada de modo a segurar a demanda e impedir que a inflação continue acelerando.

Por outro lado, a depender do nível de inflação e de sua natureza, a própria atividade econômica já pode ser afetada pela própria elevação dos preços (menor disponibilidade de renda da população).

Dessa forma, caso a essência da inflação fosse mais associada à quebra da cadeia de suprimentos e à guerra na Ucrânia, a taxa de juros poderia ter pouco efeito no curto prazo.

Neste caso, os bancos centrais subiriam os juros e atrapalhariam a economia, mas sem muito efeito sobre a inflação no curto prazo, a qual, por sua vez, também teria efeito sobre a atividade. Consequentemente, duas forças se somariam contra o crescimento do PIB.

Leia Também

Fica a dúvida: devemos acelerar a subida de juros para combater a inflação de maneira mais enfática ou devemos manter o ritmo atual, de modo a evitar estragos muito grandes na economia e nos mercados?

A incerteza sobre esse movimento lá fora é o que tem gerado o mais recente sentimento de aversão ao risco internacionalmente, provocando realizações inclusive no mercado brasileiro.

Soma-se ao problema uma tempestade perfeita de crises lá fora, incluindo lockdowns na China, aumento da inflação, planos do Fed para aumentar as taxas, preços elevados do petróleo e a guerra na Ucrânia.

Para piorar, nesta semana, pelo menos uma dúzia de outros bancos centrais em todo o mundo também devem entregar decisões de política monetária, como podemos ver abaixo.

Para o Brasil, o grande dia é hoje, quando o Comitê de Política Monetária (Copom) deve subir a Selic em 100 pontos-base, para 12,75%.

A grande dúvida não está em subir ou não agora em maio, mas, sim, se haverá necessidade de uma alta adicional em junho.

Hoje, a maioria estima Selic Terminal de 13,25%; contudo, há quem precifique os juros de 13,5% ou mais. Estou com os que acreditam em 13,25%.

O motivo? As expectativas de inflação para 2022 e 2023 ainda estão desancoradas, com o último Boletim Focus registrando projeção de IPCA para este ano e o ano que vem na casa dos 7,89% e 4,10%, respectivamente.

Isso permite que o BC não encerre o ciclo de aperto agora em maio, estendendo o movimento pelo resto do semestre, elevando os juros em junho em algo como 50 pontos base.

O BC segue pressionado a ir em frente para combater a inflação elevada, ainda que estejamos próximos do pico. Claro, perseguir a meta de inflação pode custar caro para a economia brasileira.

Além disso, a queda do dólar ao longo de 2022, apesar da alta recente da divisa americana, a perda do ímpeto das commodities e a bandeira tarifária verde de energia dão margem para atuação.

Nos EUA, a expectativa também é por um aperto monetário hoje, em continuidade ao iniciado na última reunião.

O Federal Reserve deve aumentar as taxas de juros em 50 pontos-base, para uma faixa-alvo de 0,75% a 1%, na maior mudança desse tipo em duas décadas.

O mais importante do dia, porém, ficará reservado para a coletiva de imprensa em busca de pistas sobre o ritmo desse aperto.

Outro ponto de atenção está no fato de que maio deve marcar o início do fim da flexibilização monetária extrema, já que os banqueiros centrais das principais economias começam a reduzir seus enormes balanços — o Fed planeja começar a reduzir suas participações em um ritmo que rapidamente chegará a US$ 95 bilhões por mês. A esperança é que isso freie a inflação, apesar dos riscos para a economia.

Predominantemente, os investidores esperam que o comunicado indique um Fed ainda mais agressivo, capaz de endurecer ainda mais o aperto, podendo subir 75 pontos-base nas próximas reuniões (a última vez que o BC americano subiu 75 pontos foi em novembro de 1994.

É uma decisão política extremamente relevante que afeta praticamente todos os mercados ao redor do mundo, não só o dos EUA.

Tome como ilustração o rendimento dos títulos do governo dos EUA de 2 anos, a proxy mais simples de para onde a política do Fed está indo no curto prazo.

Note como a taxa terminou o mês de abril na máxima do ciclo. Não há indicação de que o mercado espera que o Fed fique nervoso com seus planos de alta de juros, devido à fraqueza dos ativos de risco, como a que vimos ao longo do mês passado.

Em outras palavras, abril pode ter marcado o fim da "Fed Put" — ele não estará mais aqui para salvar o mercado como esteve no passado.

Para exemplificar, o mercado acionário historicamente odeia inflação. Nos EUA, em tempos normais, quando a inflação roda entre 0% e 4%, o múltiplo de preço sobre lucro ajustado ciclicamente (razão CAPE, ou "Cyclically adjusted price-to-earnings ratio") médio de 10 anos gira em torno de 20 vezes.

Em período de inflação maior de 4%, a razão vai para 13%, enquanto em períodos de mais de 7% a razão vai para 10 vezes. Neste caso, as ações americanas teriam mais o que perder, dado que o múltiplo CAPE hoje roda por volta de 33 vezes.

Ou seja, uma correção adicional de algo como 50% não seria impossível, considerando que o Fed se torne muito agressivo e deixe de se preocupar com o mercado, o que também acho um pouco difícil. Ainda assim, o momento pede cautela e serenidade aos investidores. A tempestade veio para ficar.

Esta é a segunda vez que me pergunto isso, mas agora é a Inteligência Artificial que me faz questionar de novo

São três meses exatos desde que Lando Norris confirmou-se campeão e garantiu à McLaren sua primeira temporada em 17 anos. Agora, a Fórmula 1 está de volta, com novas regras, mudanças no calendário e novidades no grid. Em 2026, a F1 terá carros menores e mais leves, novos modos de ultrapassagem e de impulso, além de novas formas de recarregar as […]

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão