O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

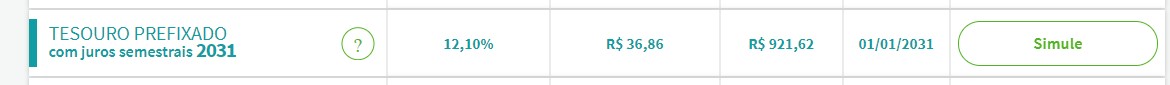

Quem investir hoje no título do Tesouro Direto prefixado com vencimento em 2031 leva para casa um retorno de 12,10% ao ano, o equivalente a 0,9563% ao mês

Estava com saudades do retorno de 1% ao mês proporcionado pelo governo? Pois a verdadeira lambança fiscal provocada pelo anúncio do benefício de R$ 400 do Auxílio Brasil furando o teto de gastos levou a uma disparada nos juros dos títulos públicos, incluindo aqueles que você pode investir no Tesouro Direto.

A taxa do título do Tesouro prefixado com vencimento em 2031 saltou de 11,08% no fechamento de segunda-feira para 12,10% na manhã desta quinta-feira.

Ou seja, quem investir nesse título hoje leva para casa um retorno equivalente a 0,9563% ao mês — com a regra dos juros compostos, não basta dividir 12% por 12 meses — e com direito a um rendimento caindo na conta a cada seis meses.

O problema é conseguir investir, já que o sistema do Tesouro Direto estava indisponível, com negociação apenas dos títulos atrelados à taxa básica de juros (Tesouro Selic).

A alta das taxas pode ser uma boa notícia para quem investe em renda fixa, mas é um péssimo sinal para o país e mostra a perda da credibilidade do governo. Mas afinal, por que o risco fiscal mexe com as taxas dos títulos do Tesouro Direto?

O receio dos investidores é o de que a falta de compromisso com o teto de gastos — que proíbe o crescimento das despesas além da inflação — leve a um descontrole fiscal.

Leia Também

É por isso que o mercado exige taxas maiores para comprar os títulos públicos. E o governo não tem muito o que fazer, já que opera com déficit nas contas desde 2014 e precisa do dinheiro dos investidores para arcar com as despesas, incluindo o novo programa social que vai substituir o Bolsa Família.

A "pá de cal" no teto e que levou os títulos do Tesouro Direto de volta aos 12% aconteceu ontem à noite, quando o ministro Paulo Guedes reconheceu que o governo pedirá uma "licença para gastar" R$ 30 bilhões fora do limite para bancar o Auxílio Fiscal de R$ 400.

Do ponto de vista do investidor, conseguir um retorno de quase 1% ao mês no Tesouro Prefixado pelos próximos 10 anos e com risco praticamente zero de calote é sedutor. Hoje já é possível obter ganhos semelhantes ou até maiores com títulos privados. Mas eles embutem o risco de o emissor dos papéis não honrar o compromisso.

No caso do Tesouro Direto, a chance de o investidor não ter o dinheiro de volta com o rendimento prometido é mínima, já que, no limite, o governo pode imprimir dinheiro para pagar.

Então, qual é o risco de se investir no Tesouro Prefixado? Como diz o nome, a taxa desse título público é definida no momento da compra e não muda mais.

Isso significa que, se os juros no Brasil subirem além dos 12% e permanecerem nesse patamar, quem investiu nos títulos prefixados do Tesouro Direto vai acabar perdendo dinheiro — ou ganhar menos do que poderia.

Outro lembrete importante é que o rendimento dos títulos do Tesouro Direto só é garantido no vencimento. Ou seja, se você precisar resgatar o dinheiro antes, terá que aceitar a taxa que está sendo negociada no momento da venda.

Quanto maior for a taxa, pior. Mas você também pode ganhar dinheiro se o mercado passar a exigir menos juros pelos títulos públicos. Saiba mais sobre a chamada "marcação a mercado" nesta matéria.

Depois dos bonds, debêntures da Raízen derretem no mercado secundário, com abertura de até 40 pontos percentuais em taxas

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos