O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Com o novo ciclo de alta da Selic, mas inflação ainda pressionada, investidor encontra oportunidades em investimentos pós-fixados e atrelados a índices de preços; veja quais são os melhores investimentos de renda fixa para o segundo semestre

Desde meados de 2019, quando a taxa Selic iniciou seu último ciclo de baixa, a renda fixa vinha perdendo atratividade e passando de queridinha dos investidores brasileiros a mal necessário na carteira.

Embora ainda houvesse oportunidades aqui e ali na renda fixa prefixada ou atrelada à inflação, em geral os retornos ficaram baixos, especialmente na renda fixa pós-fixada, aquela cuja rentabilidade é atrelada à Selic ou ao CDI.

Mas depois de sete meses estacionada na antes inacreditável mínima histórica de 2% ao ano, a taxa básica de juros engatou novo ciclo de alta.

Este texto faz parte de uma série especial do Seu Dinheiro sobre onde investir no segundo semestre de 2021. Eis a lista completa:

Para esta matéria contribuíram Luiz Rogé, analista de renda fixa da Empiricus, e Rodrigo Eboli, portfolio manager da gestora de fortunas Brainvest.

Com a recuperação econômica pós-vacina (não podemos falar ainda em pós-pandemia), a inflação ao consumidor começou a ficar preocupante o suficiente para que o Banco Central voltasse a elevar os juros, mesmo que a retomada ainda seja incipiente e muito desigual entre os diferentes setores - lembre-se de que os serviços continuam abalados pelas medidas de distanciamento social e restrições de horários, e o desemprego segue elevado.

Leia Também

Inicialmente, inclusive, o BC resistiu em aumentar os juros. Isso deixou o mercado temeroso de que a inflação saísse do controle, exigindo um aperto monetário ainda maior lá na frente.

Os juros futuros então começaram a aumentar, principalmente nos vencimentos mais longos. Somou-se a isso o temor do risco fiscal pela demora da aprovação do Orçamento 2021, que só foi sancionado no final de abril, depois de muita discussão e tensão em Brasília.

No exterior, a situação também ficava pressionada. O rápido avanço na vacinação nos Estados Unidos e os sinais de forte recuperação da economia americana começaram a deixar os investidores preocupados também com a inflação por lá.

Com isso, os juros dos títulos do Tesouro americano, os chamados Treasuries, dispararam, pressionando ainda mais os juros futuros por aqui.

Durante a maior parte do primeiro semestre, portanto, o cenário esteve difícil para a renda fixa. Apesar de o mercado esperar uma alta na Selic, e do ciclo de aperto monetário de fato ter começado em março, a renda fixa pós-fixada, como o Tesouro Selic e boa parte dos títulos bancários (CDB e LCI), continuava pagando pouco.

Além disso, como a curva de juros “empinada” pelos juros futuros mais longos em alta, os títulos públicos prefixados e atrelados à inflação se desvalorizavam, embora os rendimentos pagos por eles, para quem começasse a investir naquele momento, estivessem melhorando.

Afinal, esses títulos se desvalorizam quando os juros têm perspectiva de alta, e vice-versa; mas para quem os carrega até o vencimento, vale a rentabilidade contratada no ato da compra, que tende a aumentar conforme as expectativas para os juros.

As coisas só começaram a melhorar para a renda fixa na última reunião do Comitê de Política Monetária do BC (Copom), em junho. Na ocasião, o colegiado realizou a terceira elevação de 0,75 ponto percentual da Selic no ano e sinalizou uma postura mais dura contra a inflação.

O Copom não só deixou contratada uma alta de mais 0,75 ponto na próxima reunião como também deixou a porta aberta para uma alta ainda maior. Também deixou de indicar que o ajuste seria apenas “parcial”.

A sinalização de que a autoridade monetária teria uma atuação firme contra a alta generalizada dos preços trouxe tranquilidade ao mercado e um alívio aos juros futuros longos.

Embora os juros de curto prazo tenham subido, pois a expectativa para a Selic no fim do ano aumentou, a percepção de risco inflacionário e da necessidade de um aumento ainda maior na taxa num futuro mais distante diminuiu.

Ao mesmo tempo, o banco central americano continuou reafirmando a necessidade de estímulos por um bom tempo, ainda que a inflação pressione pontualmente, o que reduziu a volatilidade dos juros dos Treasuries.

Ajudados por um ambiente menos nervoso no exterior e uma percepção menor de risco fiscal, os títulos públicos prefixados e atrelados à inflação puderam se valorizar um pouco e diminuir as perdas no ano, pelo menos em alguns vencimentos.

Quem conseguiu passar bem por isso tudo foram as debêntures e os Certificados de Recebíveis Imobiliários (CRI), sobretudo aqueles que pagam juros atrelados a índices de preços, muito beneficiados pela inflação em alta.

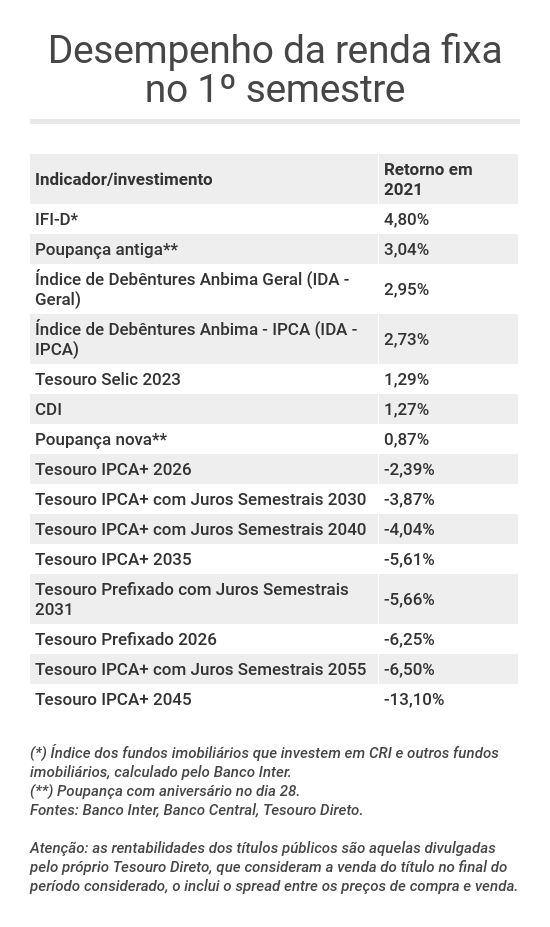

Os CRI indexados ao IGP-M continuaram brilhando no primeiro semestre, com o índice ainda batendo os dois dígitos. Confira o desempenho dos ativos de renda fixa no primeiro semestre:

As tônicas para o segundo semestre são, basicamente, se posicionar para surfar a alta da Selic e continuar se protegendo da inflação. O mercado vem revisando as expectativas para ambos os indicadores no fim do ano, e já espera uma Selic em 6,50% ou até 7,00% e um IPCA em quase 6% ao final de 2021.

Para ganhar com a alta dos juros, alguns títulos atrelados ao CDI aparecem como alternativa interessante. Entre os mais conservadores, Luiz Rogé, analista de renda fixa da Empiricus, têm preferência pelas Letras de Crédito Imobiliário (LCI) e Letras de Crédito do Agronegócio (LCA), títulos emitidos por bancos, isentos de imposto de renda e com cobertura do Fundo Garantidor de Créditos (FGC).

Para ele, essas são opções melhores que os CDB ou o Tesouro Selic, uma vez que, com a isenção de IR, é possível obter rendimentos líquidos maiores, com um risco de crédito frequentemente menor.

Já entre os investimentos menos conservadores, os fundos de crédito privado aparecem entre as indicações de Rodrigo Eboli, portfolio manager da gestora de fortunas Brainvest.

Esses fundos investem em títulos como debêntures, Certificados de Recebíveis Imobiliários (CRI) e títulos bancários (como as Letras Financeiras), que podem ser atrelados ao CDI ou pagar uma taxa prefixada mais a variação de um índice de inflação. Em geral, porém, sua meta é pagar um prêmio sobre o CDI.

“Por ter menos garantias, esse tipo de investimento precisa ser pulverizado. A gente gosta de fundos porque, por meio deles, o pequeno investidor já tem acesso a uma carteira diversificada, além da gestão profissional, não só para escolher os papéis, como também para monitorar o investimento”, diz Eboli.

Para ele, o momento é propício tanto para investir em fundos com perfil high grade - cujos papéis sejam de primeira linha, emitidos por empresas com baixo risco de crédito - quanto em fundos high yield - aqueles com mais risco e maior potencial de retorno.

Com a inflação ainda pressionando, proteger-se do dragão é fundamental. Até porque as tensões e volatilidade devem continuar no ano que vem. “Em 2022 temos eleições, e neste semestre ainda temos riscos políticos, fiscais, CPI da pandemia, será um período atribulado”, diz Rogé.

Mas ele lembra que, se as coisas derem certo e o dólar ceder mais, os juros futuros tendem a recuar mais ainda. “Se tudo caminhar bem do ponto de vista econômico, questão fiscal e reformas, e o dólar continuar caindo, teremos uma perda de inclinação na curva de juros”, diz.

Assim, os títulos que pagam uma taxa prefixada mais a variação de um índice de preços aparecem como alternativas interessantes: a indexação protege o investidor das pressões inflacionárias, e a parte prefixada faz com que os títulos se valorizem em caso de queda dos juros futuros.

Entre os títulos públicos - os chamados Tesouro IPCA+ (NTN-B Principal) e Tesouro IPCA+ com Juros Semestrais (NTN-B) - Rogé prefere os de longo prazo, principalmente a NTN-B com vencimento em 2055. “É onde a perspectiva de ganho é maior [em caso de queda nos juros futuros]”, diz.

Rodrigo Eboli também gosta dos papéis com vencimento mais longo (acima de 2030), mas também vê uma boa relação risco-retorno nos papéis de prazos intermediários, como aqueles que vencem lá para 2024 ou 2028. Afinal, quanto maior o título, maior a rentabilidade, e nem todo mundo está disposto a encarar as oscilações das NTN-B longas.

Uma boa alternativa para se expor às NTN-B é por meio do investimento em ETF de renda fixa, fundos de índice que acompanham os indicadores de renda fixa da Anbima, os IMAs.

Atualmente, há três tipos de ETF de renda fixa na B3. O IMAB11 e o IMBB11 acompanham o IMA-B, índice que mede o desempenho de uma cesta de NTN-B de vários vencimentos; o IB5M11 e o B5MB11 seguem o IMA-B5+, composto por NTN-B de prazos maiores que cinco anos; e o B5P211, que acompanha o IMA-B5 P2, composto por NTN-B de prazos inferiores a cinco anos.

Para Rogé, os ETF que seguem o IMA-B geral, como o IMAB11, são os mais indicados no momento, pois ambos estão rendendo praticamente a mesma coisa, sendo que aqueles focados em títulos mais longos tendem a apresentar uma volatilidade maior.

Por investirem em uma cesta de títulos diversificada e calibrada pela própria Anbima, essa forma de investir dispensa o investidor de escolher os títulos; além disso, não há o spread para venda antecipada que costuma haver no Tesouro Direto, e as taxas se aproximam da taxa de custódia dos títulos públicos. Assim, o investimento via ETF é potencialmente até mais vantajoso que a aplicação direta nos papéis. Você também pode ter acesso a esse conteúdo na nossa página do Instagram. Confira abaixo:

Finalmente, na parte menos conservadora da carteira, Luiz Rogé indica as debêntures incentivadas, aquelas debêntures isentas de imposto de renda, uma vez que são destinadas a financiar empreendimentos de infraestrutura.

Esses papéis costumam também ser atrelados a índices de preços, como o IPCA e o IGP-M, apresentando proteção contra a inflação, mas suas taxas prefixadas são superiores às das NTN-B.

Para o analista da Empiricus, o melhor é investir diretamente nos papéis, e escolher emissores de “primeiríssima linha”, com notas de crédito AA ou AAA. Como as debêntures não têm proteção do FGC, é interessante a pessoa física priorizar as empresas emissoras com menor risco de crédito.

Os fundos de debêntures incentivadas são uma alternativa para quem não tem tempo de analisar os papéis ou recursos suficientes para investir nos títulos diretamente.

Contudo, além de cobrar taxa de administração, esses fundos têm liquidez reduzida. Após o pedido de resgate, eles costumam levar de 30 a 60 dias para liberar os recursos na conta do cotista.

A exceção fica por conta dos fundos de debêntures incentivadas com cotas negociadas em bolsa, que dispõem de uma transparência superior e liquidez diária.

Nessa classe de ativos, Rogé menciona o Kinea Infra (KDIF11), voltado para investidores qualificados (com mais de R$ 1 milhão em aplicações financeiras) e recomendado para compra, por ele, até um nível de preço até R$ 134,50 por cota.

“O fundo está pagando em torno de 5,20% ao ano acima da inflação, já isento de IR. Com liquidez diária, pagamento de juros semestrais e investimento em debêntures de primeiríssima linha, o que mais você poderia querer?”, diz Rogé.

Carteiras recomendadas de bancos destacam o melhor da renda fixa para o mês e também trazem uma pitada de Tesouro Direto; confira

Em alguns casos, o ganho de um título em dólar sobre o equivalente em real pode ultrapassar 3 pontos percentuais

Juros dos títulos em dólar explodem em meio à falta de apoio claro de Cosan e Shell

Banco vê oportunidade de ganho significativo em dólar, investindo em empresas brasileiras e conhecidas

Papéis prefixados e indexados à inflação tem vencimento alongado, enquanto Tesouro Selic só oferece um vencimento

Relatório da XP recomenda a janela estratégica rara nos títulos indexados à inflação e indica os dois títulos preferidos da casa

O novo título público quer concorrer com os ‘cofrinhos’ e ‘caixinhas’ dos bancos digitais, e ser uma opção tão simples quando a poupança

Os recursos serão usados para cobrir gastos relacionados com a implantação e exploração da usina termelétrica movida a gás natural UTE Azulão II, no Amazonas; papéis são voltados a investidores profissionais

Levantamento da Empiricus mostra quais setores lideram oportunidades e como o mercado de debêntures deve se comportar nos próximos meses

Incertezas globais elevam rendimentos dos títulos públicos e abrem nova janela de entrada no Tesouro Direto

Ressarcimento começou a pingar na conta dos investidores, que agora têm o desafio de fazer aplicações melhores e mais seguras

Relatório afirma que a performance do BDIF11 está descolada dos seus pares, mesmo com uma carteira pulverizada e um bom pagamento de dividendos

Os golpistas e fraudadores estão utilizando indevidamente do nome do FGC, bem como tentando interferir no regular processo de pagamento

Apesar da pressão dos juros altos, a maioria das empresas fez ajustes importantes, e o setor segue com apetite por crédito — mas nem todas escaparam ilesas

Banco afirma que o mercado “exagerou na punição” à dívida da companhia e vê retorno atrativo para investidores em meio ao forte desconto

Itaú BBA e XP divergem em suas recomendações de títulos públicos no início deste ano; corretoras e bancos também indicam CRI, CRA, debêntures e CDB

Demora no ressarcimento pelo FGC faz a rentabilidade contratada diluir ao longo do tempo, e o investidor se vê com retorno cada vez menor

Melhor desempenho entre os títulos públicos ficou com os prefixados, que chegaram a se valorizar mais de 20% no ano; na renda fixa privada, destaque foram as debêntures incentivadas

Investimentos como CRI/CRA, debêntures e outros reduziram a participação dos bancos nos empréstimos corporativos

Novos títulos têm vencimento fechado, sem a possibilidade de resgate antecipado