Investidores estão procurando ativos mais arriscados para rentabilizar o portfólio e gestoras de recursos se beneficiam; entenda por quê

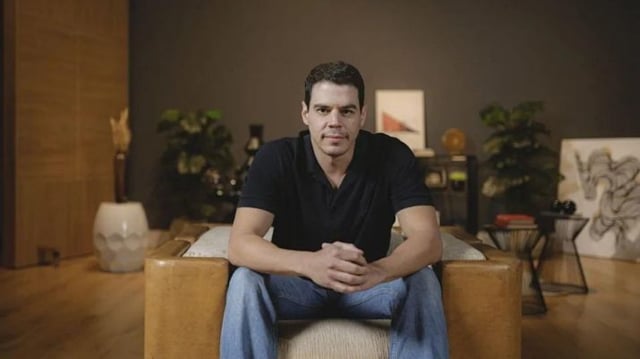

O gestor da Asset 1, Marcello Siniscalchi, explica que os brasileiros estão aos poucos se expondo para a renda variável, criando uma demanda nas assets por produtos mais sofisticados e com performance que compense os riscos

Foram-se os tempos em que o investimento na poupança era sinônimo de baixo risco e retornos satisfatórios. Com a taxa de juros abaixo de dois dígitos, o investidor que se prende na renda fixa sai prejudicado. Aos poucos, os brasileiros estão aprendendo a investir em renda variável, buscando ativos mais arriscados para rentabilizar seus portfólios. Hoje, com acesso muito mais fácil a informações sobre finanças, as estratégias se tornam mais diversificadas. Nesse contexto, novas gestoras de recursos (“assets”) estão surgindo como consequência do financial deepening e da demanda dos clientes por produtos mais sofisticados.

Marcello Siniscalchi é um dos gestores que resolveu abrir sua própria empresa, a Asset 1, após uma longa e bem-sucedida carreira na gestão de fundos multimercados no Itaú. Para ele, o que vem acontecendo no mercado é “absolutamente transformacional” e a indústria de fundos ainda tem muito para crescer.

O gestor da Asset 1 foi convidado do podcast RadioCash, apresentado por Felipe Miranda, estrategista-chefe da Empiricus, e por Jojo Wachsmann, sócio da Vitreo. Escute o papo completo abaixo:

Qual o principal erro do investidor iniciante, segundo este gestor de fundos

Atualmente, os conteúdos de educação financeira são mais acessíveis, devido ao trabalho de casas de análise, de influencers de finanças e até mesmo dos próprios “bancões”. Mas, o investidor iniciante (e por vezes também os mais experientes) precisa estar atento para não cometer um erro que pode prejudicar significativamente a rentabilidade de sua carteira: deixar-se vencer pelo medo dos eventos de curto prazo e vender os ativos na baixa, perdendo, então, as chances de obter lucros maiores no futuro.

Segundo Siniscalchi, um equívoco bastante comum por parte dos investidores de renda variável é comprar ativos na alta, ou seja, no período em que o mercado está subindo, e vender na baixa, quando ocorrem turbulências de curto prazo. “Toda vez que se faz investimentos olhando a performance de curto prazo, há uma tendência enorme de comprar na alta e vender na baixa”, diz ele.

A melhor estratégia, portanto, é conhecer o seu perfil de investidor, para saber o quanto de perda você consegue suportar nos períodos de crise da Bolsa. Nesse sentido, aqueles que não têm estômago para o risco, devem buscar ativos mais conservadores com retornos menores.

Leia Também

Ibovespa vs. S&P 500: quem ganha na 'eleição' das bolsas?

“Nós temos dois comportamentos que aprendemos a dominar ao longo do tempo, com o trabalho de gestão de recursos: a ganância e o medo” ‒ Marcello Siniscalchi, gestor de fundos multimercado

Ser gestor de recursos é bem menos glamouroso do que retrata “O Lobo de Wall Street”

Desde 1997 no mercado financeiro, Marcello Siniscalchi é categórico ao afirmar: o trabalho de gestão de recursos é duro e não se assemelha em nada com o glamour do filme protagonizado por Leonardo di Caprio. Formado em engenharia na Poli USP, ele começou a carreira no banco BBA, que depois foi comprado pelo Itaú. Lá, ele foi um dos responsáveis por estruturar o produto flagship da casa, o Itaú Hedge Plus.

No RadioCash, ele dá uma dica de carreira para quem pretende montar uma gestora de recursos: “O que você precisa saber é onde você quer chegar, ter a paciência para desenvolver isso ao longo tempo e trabalhar duro, como qualquer outra atividade.”

Um dos desafios que o CIO (chief investment officer) teve que enfrentar assim que abriu a sua gestora, em 2019, foi o de empreender na pandemia. Mas ele conta que conseguiu se adaptar às várias reuniões online e ao novo jeito de tocar os negócios. Atualmente, a Asset 1 tem mais de R$ 3 bilhões sob gestão e se baseia em três pilares: alto investimento em pesquisa, equipe sofisticada de gestão e controle de risco diferenciado.

Siniscalchi assume que o ano de 2021 tem sido desafiador para a indústria de fundos multimercado. Apesar disso, o fundo da gestora, A1 Hedge FIC FIM, conseguiu uma boa performance no mês de agosto.

O gestor revela que opera num perfil de macro trading, mudando as posições de acordo dos preços e invertendo eventualmente de comprado para vendido em um prazo mais longo. Nos últimos tempos, ele diz que vem trocando as operações de renda fixa por operações de dólar. “Mas isso é muito dinâmico, ora a gente vai ter uma operação na bolsa, ora a gente vai estar no câmbio, ora a gente pode estar no juros”, explica.

Crise hídrica, eleições e risco fiscal: quais são os futuros desafios do Brasil?

Não é apenas com as eleições de 2022 que o investidor brasileiro tem que se preocupar. Existem também outras questões à espreita que precisam ser levadas em conta tanto pelos investidores quanto pelos gestores. A crise hídrica, que tem chances de “apagar” a luz no fim do túnel pós-pandemia, é uma delas.

Enquanto no exterior as Bolsas já caminham para uma recuperação consistente, a B3 ainda amarga perdas relevantes. Em agosto, o S&P acumulou máximas, enquanto o Ibovespa fez os ativos brasileiros sangrarem.

Quanto às eleições, Marcello Siniscalchi acredita que ainda é cedo para a Bolsa começar a sentir o impacto nos preços, já que ainda falta mais de um ano para o pleito. Mas, segundo ele, qualquer que seja o candidato eleito em 2023, não conseguirá fugir do ajuste fiscal, necessário para evitar a volta da inflação estrutural.

“De uma maneira geral em todo o mundo desenvolvido, na retomada pós pandemia, vem crescimento sem inflação, que vai dar pra gente tempo suficiente para passar pelo processo eleitoral e voltar para a agenda de ajustes”, conclui.

Quer ouvir o episódio completo? É só dar play abaixo ou buscar por RadioCash em sua plataforma de podcasts de preferência:

Uma nova bolha de tecnologia está estourando? O podcast Touros e Ursos desta semana traz a resposta

Ações de tecnologia amargam perdas intensas em 2022 — nem mesmo as big techs escapam. Veja as perspectivas para esses papéis no curto prazo

Investimento numa hora dessas? Sim! De renda fixa a ações, de FIIs a criptomoedas, saiba onde investir no segundo semestre

O momento macroeconômico é difícil e pode ser que você tenha menos recursos para investir do que antes, mas ainda assim existem oportunidades. No podcast Touros e Ursos desta semana, falamos sobre elas

Como os criadores do podcast Stock Pickers querem fazer a cabeça do mercado com o Market Makers

Em parceria com a Empiricus, Thiago Salomão e Renato Santiago lançam novo podcast e querem começar clube de investimentos

Todos contra a Petrobras: pressões sobre a estatal transformaram as ações PETR3 e PETR4 em maus investimentos?

Após última alta nos preços dos combustíveis, governo intensificou a pressão sobre a petroleira, o que pesou sobre os papéis e também sobre o Ibovespa

O fim está próximo? Banco Central pode elevar juros pela última vez na próxima semana. Saiba o que esperar (e o que pode dar errado)

No podcast Touros e Ursos desta semana, discutimos o fim de algumas eras: do ciclo de aperto de juros no Brasil, do crescimento econômico americano e da existência da Eletrobras como estatal

O voo do dragão está perto do fim? O podcast Touros e Ursos discute o futuro da inflação e dos juros no mundo

A inflação no Brasil e nos EUA continua bastante pressionada, mas o pior pode ter passado — o que tende a aliviar o front dos juros

O pássaro na mão do Elon Musk vale tanto assim? O que a aquisição do Twitter revela para o futuro da plataforma

No podcast Touros e Ursos desta semana, falamos sobre a compra do Twitter pelo bilionário Elon Musk e o futuro da plataforma

O dragão da inflação continua furioso – veja como proteger seus investimentos das chamas

No podcast Touros e Ursos desta semana, os melhores investimentos para se proteger da inflação no momento

A terceira via nas eleições está morta?

A desistência de Sergio Moro e o vaivém de João Doria movimentaram a terceira via na semana e são o tema da última edição do podcast Touros e Ursos

Brasil, o paraíso dos rentistas: com juros em alta, é hora de fugir da bolsa e se proteger na renda fixa?

Juros altos também abrem oportunidades de ganhar dinheiro, mesmo (e talvez principalmente) para quem só consegue poupar uma quantia pequena. Ouça no podcast Touros e Ursos desta semana

O PIB ainda pulsa – o que esperar para os investimentos?

Crescimento brasileiro surpreendeu em 2021, mas o que deve acontecer neste ano? E como isso afeta o seu bolso? Esse é o tema do podcast Touros e Ursos desta semana

Rússia invade a Ucrânia e quem ganha é o Brasil? Entenda como a crise no leste europeu afeta seus investimentos

Tensões entre os dois países estão menos distantes do seu bolso do que você imagina. Este é o tema do podcast Touros e Ursos desta semana

O dragão está à solta: quem segura a inflação? De onde vem e para onde vai a alta generalizada dos preços no mundo

A inflação castiga não só o Brasil, mas todo o mundo. De onde vem a pressão nos preços, o que os bancos centrais estão fazendo e o que esperar daqui para frente? Este é o tema do podcast Touros e Ursos desta semana

Vai ter Disney? Podcast Touros e Ursos debate os motivos da queda do dólar e debate sobre o que esperar para a moeda

Janeiro terminou com bolsa em alta e dólar em queda para R$ 5,30, por entrada de recursos estrangeiros no país. Mas por que o gringo voltou? E esse movimento vai continuar?

Com a Selic acima de 10%, quais os próximos passos do BC? O podcast Touros e Ursos debate o futuro da taxa de juros

No podcast Touros e Ursos desta semana, a equipe do SD discutiu o cenário para a Selic e o BC em 2022. Até onde o Copom vai subir os juros?

A bolsa ainda pulsa, mas será um último suspiro? O podcast Touros e Ursos discute o cenário para o Ibovespa

No programa desta semana, a equipe do Seu Dinheiro discute o cenário para o Ibovespa e os motivos que fazem a bolsa brasileira subir

Dólar, real ou bitcoin: Quem vence a “eleição cambial” de 2022?

O que esperar da moeda norte-americana em relação ao nosso real? Será que o melhor a fazer em meio a tanta incerteza é investir em bitcoin e criptomoedas?

‘Netflix (NFLX34) está claramente jogando para ganhar’: ações da plataforma ganham destaque após produções de sucesso global

Podcast Touros e Ursos: quem ganha a disputa entre bolsa e renda fixa em 2022?

Em meio à turbulência econômica e política, os repórteres do Seu Dinheiro discutem o cenário para bolsa e renda fixa no podcast Touros e Ursos

Saldo pode ser melhor para a Bolsa em 2022, mesmo com eleições, diz João Luiz Braga, sócio e analista da Encore Asset Manegement

O sócio-fundador e analista da gestora Encore Asset, tem olhar um positivo para economia em 2022 e disse estar otimista com relação ao mercado financeiro no ano das eleições.

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP