O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Ultrapar vendeu a Extrafarma para a Pague Menos, por R$ 700 milhões. Entenda os desdobramentos para cada uma das partes e a reação do mercado

ATUALIZADO ÀS 18h50: a Ultrapar confirmou oficialmente a venda da Extrafarma para a Pague Menos, por R$ 700 milhões

Uma notícia pegou o mercado de surpresa nesta terça-feira (18): a Ultrapar finalmente daria início ao seu programa de enxugamento do portfólio, vendendo a Extrafarma — um ativo particularmente problemático de sua carteira e amplamente contestado pelos acionistas da companhia. O comprador? A Pague Menos, numa transação de R$ 700 milhões.

Um final feliz para a Ultrapar, certo? Bem... não exatamente. As ações ON da empresa (UGPA3) até abriram em alta, mas rapidamente perderam força e, fecharam o dia em baixa de 1,18%, a R$ 20,16.

Por outro lado, os papéis ON da Pague Menos (PGMN3) disparam, terminando o pregão com ganhos de 9,59%, a R$ 11,77 — um novo recorde para os ativos, que estrearam na bolsa em agosto de 2020, a R$ 8,50.

O que aconteceu? Por que é que a tão cobiçada venda da Extrafarma tornou-se uma frustração para a Ultrapar?

Em primeiro lugar, vale destacar que a operação só foi confirmada pelas partes por volta de 18h40 — a Reuters contou a novidade em primeira mão ainda durante a manhã, mas as empresas passaram o dia dizendo apenas que estavam conversando.

Leia Também

Mas, mesmo sem o aperto de mãos oficial, o mercado começou a fazer contas e simular os impactos da venda da Extrafarma.

A Ultrapar é mais conhecida por ser a controladora da rede de postos Ipiranga, mas seu portfólio tem outros ativos: a Ultragaz, empresa distribuidora de gás domiciliar; a Ultracargo, de armazenagem de produtos químicos; a Oxiteno, braço de indústrias químicas; e a rede de farmácias Extrafarma.

A princípio, a Ultrapar pretendia implantar as farmácias nos postos Ipiranga, gerando mais tráfego e recorrência à rede. Só que o plano nunca deu muito certo: o varejo de medicamentos é difícil, tem competição acirrada e margens comprimidas; além disso, faltava expertise ao grupo para administrar o negócio.

Tanto é que, apesar das mais de 400 lojas no país, a Extrafarma nunca teve uma relevância muito grande nos resultados da Ultrapar. Pelo contrário: não foram poucas as ocasiões em que o ativo representou um fardo a ser carregado.

"A Extrafarma é um caso de racionalização na alocação de capital após anos de queima de caixa e esforços fracassados para que o negócio se desenvolvesse de modo rentável", escreve o BTG Pactual, em relatório sobre o último Ultrapar Day, realizado na semana passada. "A Extrafarma deve manter uma estratégia mais seletiva em relação à abertura de novas lojas, focando na digitalização"

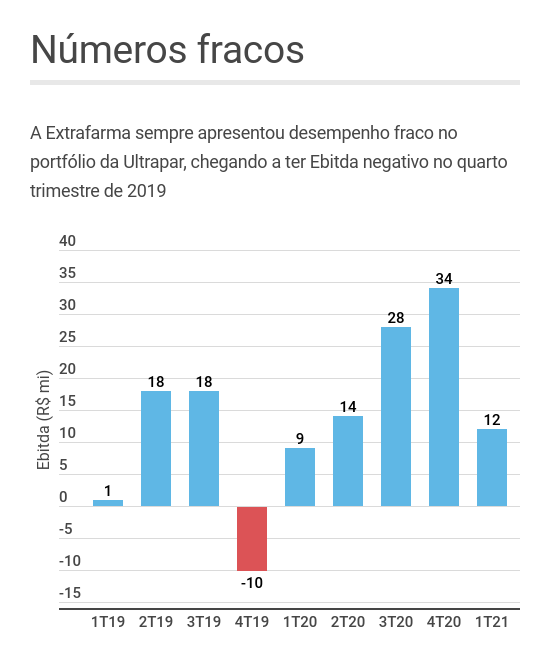

No primeiro trimestre de 2021, por exemplo, a Extrafarma teve um Ebitda — o lucro antes de juros, impostos, depreciação e amortização — de apenas R$ 12 milhões, representando apenas 1,2% do Ebitda de R$ 996 milhões reportado pela Ultrapar como um todo.

E olha que o resultado dos primeiros três meses de 2021 nem foi dos piores: num passado não muito distante, a Extrafarma tinha Ebitda negativo.

Dito isso, por que a venda de um ativo tão problemático não agradou o mercado? A chave da questão está no preço: os R$ 700 milhões — R$ 600 milhões mais R$ 100 milhões em dívidas — foram considerados quase uma pechincha.

"O valor é ruim, mas para um ativo que até pouco tempo estava com Ebitda negativo, não dá para reclamar muito…", disse um gestor de fundos de uma casa de investimentos em São Paulo. E ele diz mais:

Acho que o único ponto marginalmente positivo é que finalmente o pessoal da Ultrapar conseguiu se livrar dessa porcaria

Mas o que é lixo para uns pode muito bem ser luxo para outros — e, para a Pague Menos, faz todo o sentido do mundo ter a Extrafarma no portfólio.

No primeiro trimestre de 2021, a Pague Menos reportou alta de 380% no lucro líquido e crescimento de 27% no Ebitda; as vendas por loja por mês subiram mais de 10%, com ticket médio avançando 23%.

E, ainda mais importante: os resultados foram obtidos com um número menor de funcionários nos quadros, Ou seja, a companhia conseguiu rentabilizar mais o negócio.

Mas nem só de pontos positivos foi feito o balanço da Pague Menos. A participação de mercado em nível nacional ficou em 5,2% entre janeiro e março deste ano, uma baixa de 0,5 ponto percentual (p.p.) na comparação com o mesmo período de 2021.

As regiões Norte e Nordeste tiveram baixas de 2 p.p. e 1,4 p.p., respectivamente — ao mesmo tempo, farmácias independentes aumentaram seu market share no Nordeste em 2,3 pontos, dado o aumento de consumo nos bairros periféricos em meio à pandemia.

A compra dialoga exatamente com essa fraqueza na participação de mercado: a Extrafarma está presente no Amapá, Bahia, Ceará, Maranhão, Pará, Paraíba, Pernambuco, Rio Grande do Norte, Sergipe e Tocantins — o único estado fora do eixo Norte-Nordeste é São Paulo, com 45 das 402 unidades.

Com a incorporação das lojas, a rede da Pague Menos passará a ter mais de 1.500 unidades — um crescimento de cerca de 40% em relação aos números de hoje.

Outro ponto importante é o valor da operação em si: conforme dito pelo gestor citado acima, os R$ 700 milhões a serem pagos pela Extrafarma representam um preço bastante descontado, por mais que o ativo não seja interessante para a Ultrapar.

E mesmo em relação às métricas de caixa e endividamento, a compra da Extrafarma não traz grandes preocupações à Pague Menos. Ao fim do primeiro trimestre de 2021, a companhia tinha dívida líquida R$ 351,1 milhões, enquanto o caixa e equivalentes somavam R$ 478,2 milhões.

Dos R$ 700 milhões da transação, 50% serão pagos no fechamento; o restante será pago em dois anos, em parcelas iguais — um desenho que não traz grande estresse ao caixa e ao cronograma de vencimentos da Pague Menos.

Custos sob controle e projetos em expansão reforçam cenário construtivo para a mineradora, mas valorização recente entra no radar dos analistas

A reorganização cria uma gigante de até R$ 50 bilhões, mas impõe uma decisão clara aos minoritários: aceitar a diluição e apostar em escala ou aproveitar a porta de saída

As ações da dona da bolsa acumulam alta de quase 70% em 12 meses; analistas divergem sobre a compra do papel neste momento

Nova gigante nasce com escala bilionária e mira Novo Mercado — mas o que muda para Rede D’Or, Fleury e Mater Dei?

Qualquer melhora na bolsa depende do sucesso da Qualicorp em conseguir se reerguer. “Continuamos a acreditar que a performance da ação está firmemente conectada ao sucesso do seu plano de turnaround”, escreve o BTG Pactual.

Banco separa ativos de saúde via IPO reverso da Odontoprev e aposta que mercado vai reprecificar a “joia escondida” no balanço

O catálogo da Warner Bros inclui franquias icônicas como “Harry Potter”, “Game of Thrones”, e personagens da DC Comics como Batman e Superman

Banco une operadora, hospitais, clínicas e participação no Fleury em um ecossistema de R$ 52 bilhões de receita — e já nasce mirando governança premium na bolsa

Dona da bolsa brasileira lucra R$ 1,4 bilhão no período, com crescimento em todos os segmentos

Remuneração será igual para ações ordinárias e preferenciais, com pagamento até 31 de agosto de 2026

Banco reconhece que a companhia mantém disciplina de custos e forte execução operacional, mas chama atenção para uma dinâmica perigosa para as ações

Balanço melhor que o esperado traz alívio aos investidores, mas projeções mais fracas para o início de 2026 limitam o otimismo

Com um caminhão de dívidas vencendo em 2025, o Pão de Açúcar (PCAR3) tenta alongar compromissos enquanto cortar custos. Mercado se pergunta se isso será o bastante

A empresa de saneamento possui 37% de participação de mercado no setor privado e tem como sócios a companhia Equipav, Itaúsa e o fundo soberano de Singapura

A agência de crédito elevou o rating da Azul de ‘D’ para ‘B-’, que ainda mantém a empresa em grau especulativo; entenda o que mudou

Depois de tentar deixar subsidiárias de fora da RJ da holding, pedido foi ampliado a atinge a Fictor Alimentos — movimento que expõe fragilidades operacionais e reacende dúvidas sobre a autonomia da companhia aberta

Caso não exerçam a preferência de compra das novas ações, acionistas devem sofrer diluição relevante na participação acionária no capital social total do BRB.

A queridinha do mercado no segmento de saúde teve um terceiro trimestre espetacular, o melhor desde seu IPO em dezembro de 2020, o que jogou as expectativas para cima

Após cortar payout de dividendos, banco busca alongar dívida híbrida e aliviar pressão sobre os índices até 2027

Companhia elétrica leva distribuição total de 2025 a R$ 1,37 bilhão, equivalente a 55% do lucro ajustado