O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A Orizon (ORVR3) sobe mais de 10% desde o IPO; créditos de carbono, biogás e aquisições de novos aterros são os trunfos para 2022

Quando Milton Pilão Jr. chegou à presidência da Orizon (ORVR3), em 2013, a empresa estava num ponto de inflexão: a meta de se tornar líder em soluções ambientais no Brasil se mostrava ampla demais — e, como resultado, a companhia acumulava resultados decepcionantes. Era hora de uma reestruturação operacional.

O executivo, junto de uma nova equipe de gestão indicada pela Inovatec Participações — grupo que, até hoje, aparece como acionista controlador —, estreitou o leque de atuação da Orizon. O foco, desde então, tem sido o tratamento e destinação final de resíduos; outras atividades seriam descontinuadas e os ativos não-centrais seriam vendidos.

Em outras palavras, a Orizon teria um novo objetivo: gerir aterros sanitários. Atividades ligadas ao tratamento de água e esgoto, por exemplo, ficariam no passado — o futuro trazia consigo a nada trivial tarefa de agregar valor ao lixo, seja pela exploração de biogás e geração de energia, pela destinação adequada dos resíduos ou pela reciclagem.

E, passados quase oito anos desde sua chegada ao cargo de CEO, Pilão está otimista como nunca.

"A expectativa para 2022 é de um ano muito bom, que representará um salto significativo para a companhia em Ebitda e em tamanho", disse o executivo, em entrevista ao Seu Dinheiro. A recente aquisição de mais sete aterros sanitários — atualmente, a empresa tem cinco ativos do tipo em operação —, somada às resoluções da COP26 em relação ao mercado de créditos de carbono, são alguns dos trunfos da Orizon para transformar o lixo em luxo.

A reestruturação operacional da Orizon (ORVR3) não foi simples. Estamos falando de um processo de ajustes de portfólio e de adequações financeiras que levou quase uma década. Mas, uma vez enxugada a carteira de ativos e sanados os problemas do balanço, a empresa precisava de uma última peça no quebra-cabeças: dinheiro para crescer.

Leia Também

A saída foi recorrer ao mercado de ações. A empresa chegou à bolsa em fevereiro deste ano, num IPO que injetou mais de R$ 300 milhões em seus cofres — mais de 60% desse montante seria usado para investimentos e aquisições, como a própria Orizon deixou claro nos documentos que antecediam a abertura de capital.

E, de fato, é preciso investir para agregar valor ao lixo: um aterro sanitário moderno — ou 'ecoparque', usando a nomenclatura da empresa — está longe de ser uma pilha monumental e desordenada de resíduos. As instalações contam com equipamentos diversos para separar e tratar os descartes, captando o biogás gerado nos processos de decomposição.

É um processo de engenharia em que você vai fazendo encapsulamentos, vai andando nas diversas frentes de obra. [A estrutura para] o biogás tem que acompanhar o aterro; se você demora com a tubulação, perde muita eficiência

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADEMilton Pilão Jr., presidente da Orizon (ORVR3)

Em paralelo aos investimentos no portfólio, a Orizon também cumpriu a promessa de atuar firme na frente das aquisições. Em novembro, ela arrematou sete novos aterros no leilão judicial do grupo Estre, por R$ 840 milhões — um movimento que expande o portfólio da companhia e a coloca em outros Estados em que não tinha presença.

Esse súbito crescimento da carteira de ativos, no entanto, não preocupa Pilão: segundo ele, o know how da Orizon e a eficiência operacional da companhia irão compensar os eventuais custos adicionais que surgirão no balanço; o que resta, assim, é um volume cada vez maior de resíduos sólidos para serem valorizados.

O executivo, no entanto, ainda tem muitas outras cartas na manga.

Deixemos brevemente os aterros sanitários de lado e peguemos um avião rumo à Escócia. No começo de novembro, a cidade de Glasgow foi sede da COP26, a Conferência das Nações Unidas sobre as Mudanças Climáticas. E, com as principais autoridades do mundo reunidas, foram tomadas algumas decisões que impactam diretamente a Orizon (ORVR3).

Para entender a mudança de paradigma com a COP, é preciso dar alguns passos para trás. O biogás capturado pela Orizon pode ser usado como combustível, substituindo o uso de matrizes energéticas fósseis, como a queima do petróleo. Desta maneira, a empresa brasileira é uma geradora de créditos de carbono.

E existe toda uma dinâmica global envolvendo esses números. Uma companhia qualquer que usa muita gasolina, por exemplo, é uma consumidora de carbono. Assim, se quiser neutralizar suas emissões, ela tem duas alternativas: ou mudar toda a sua matriz energética do dia para a noite — o que é virtualmente impossível —, ou recorrer ao mercado de créditos de carbono.

Digamos que essa companhia feche o ano negativa em mil créditos de carbono, e que a legislação do país em que ela atua imponha sanções aos poluidores do meio ambiente. Nesse cenário, basta que ela compre mil créditos de alguma empresa geradora e voilá — problema resolvido.

Sim, há muito o que se discutir quanto à eficácia desse mecanismo para a preservação do meio ambiente. Mas, por ora, essas são as regras — e a Orizon as aproveita. Dito isso, o mercado de créditos de carbono conta com duas modalidades básicas:

"O mundo tem mudado", disse Pilão, citando que muitas empresas que antes não tinham interesse em participar do mercado voluntário de créditos de carbono agora o fazem, atentas às tendências de ESG e à opinião pública. Tanto é que, com a demanda aquecida, os preços nesse tipo de mercado têm subido de maneira bastante expressiva.

Para se ter uma ideia, a tonelada de CO² equivalente no mercado voluntário era negociada a cerca de US$ 2,30 há dois anos; atualmente, o preço médio praticado é de US$ 5. Ainda assim, é um valor bem abaixo do visto no regulado.

E é aqui que entra a COP26: o Brasil assinou uma série de metas de descarbonização e, a partir de fevereiro de 2022, poderá participar do mercado regulado europeu — o mais desenvolvido do mundo. Uma nova porta que se abre para a Orizon vender seus créditos.

A situação fica melhor ainda por uma decisão tomada pela empresa no começo do ano: eles não venderam os créditos gerados ao longo de 2021, mantendo um estoque bastante elevado.

Apostamos na escalada de preço, não precisamos de caixa. Estou com quase 1,7 mil toneladas de crédito paradas, esperando o melhor momento que, na minha opinião, ainda vai chegar

Milton Pilão Jr., presidente da Orizon (ORVR3)

Um segundo ponto relevante para o futuro da Orizon (ORVR3) diz respeito ao biogás capturado nos aterros. Basicamente, ele pode passar por dois processos: ou ele é usado como combustível em geradores de energia, ou é transformado em biometano — um substituto para o GNV.

Até hoje, a Orizon sempre optou por usar o biogás capturado para gerar energia, e não à toa: esse processo sempre se mostrou mais rentável, e essa tendência apenas ficou mais clara com a crise hídrica no país. "Temos surfado um ganho de resultado com incremento de preço, imaginamos que vá durar ainda até a situação hídrica ser estabilizada", diz o executivo.

Isso não quer dizer que o biometano não esteja nos planos da companhia. Com os novos aterros recém-adquiridos, o volume de resíduos sob administração da Orizon vai crescer exponencialmente, o que abre ainda mais o leque de opções para o biogás. Empresas que consomem muito GNV, afinal, teriam interesse em comprar uma opção mais barata.

Outro front importante nos planos da empresa é a planta de triagem mecanizada de resíduos sólidos urbanos (UTM, na sigla em inglês). A primeira instalação do tipo — que, basicamente, impõe um processo de separação automatizado ao lixo, de modo a aumentar a eficiência para o reaproveitamento — deve começar a operar no primeiro semestre de 2022.

Temos um plano agressivo de UTMs, [inaugurando] uma a cada seis meses, a primeira em julho. E já em janeiro de 2022 vamos disparar a construção da segunda

Milton Pilão Jr., presidente da Orizon (ORVR3)

Para além das alternativas envolvendo os créditos de carbono e o biogás, o executivo faz questão de ressaltar que novas aquisições de aterros sanitários estão nos planos da Orizon para 2022, num movimento de consolidação do setor. E, para tal, a empresa já começou a fortalecer o caixa mais uma vez.

Em novembro, a Orizon lançou sua 4ª emissão de debêntures, levantando R$ 500 milhões no processo — ao fim do terceiro trimestre de 2021, ela tinha uma dívida líquida de R$ 77 milhões.

"Vamos virar o ano com o caixa bem robusto, para não depender de novas rodadas para o ano que vem", diz Pilão, lembrando que as eleições devem dificultar o acesso ao mercado ao longo de 2022. "Se eu demoro para fazer aquisições, outras empresas fazem IPO e os ativos sobem de preço. A prioridade é capturar volume de resíduo, o mais rápido possível".

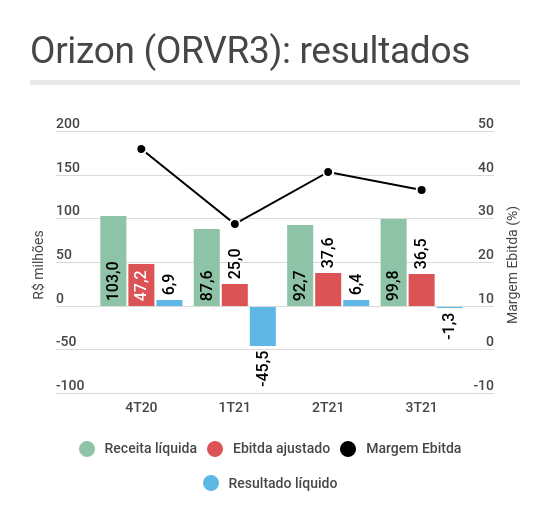

Na bolsa, as ações ORVR3 têm se destacado no mar de novatas: desde a estreia, os papéis acumulam ganhos de 14,5% — vale lembrar que a maioria das empresas que abriram capital neste ano têm desempenho negativo e que o próprio Ibovespa amarga perdas de mais de 10% em 2021.

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques