O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em linha com os números mostrados na prévia operacional, a MRV Engenharia (MRVE3) reportou alta firme no lucro e receita de R$ 1,8 bilhão

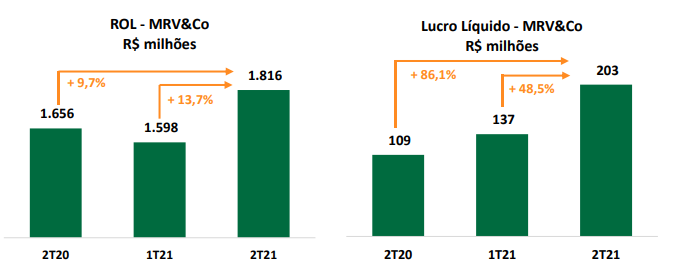

A MRV Engenharia (MRVE3) confirmou o bom momento vivido pelo setor de construção e incorporação de baixa renda. Há pouco, a companhia mineira revelou seus números referentes segundo trimestre de 2021, reportando lucro líquido de R$ 203 milhões — um aumento de 86% em relação ao mesmo período do ano passado.

O mercado já tinha expectativas positivas para o resultado da MRV entre abril e junho. A prévia operacional, divulgada em julho, mostrava vendas líquidas de R$ 2,06 bilhões — um desempenho recorde para a MRV. Os lançamentos também atingiram uma nova máxima em bases trimestrais, totalizando R$ 2,4 bilhões em valor geral de vendas (VGV).

A receita líquida do grupo MRV — que engloba MRV, Urba, Luggo e AHS — chegou a R$ 1,8 bilhão no segundo trimestre do ano, um crescimento de 9,7% na base anual. O Ebitda (lucro antes de juros, impostos, depreciação e amortização) aumentou 30%, indo a R$ 296 milhões.

Veja abaixo como se comportaram as margens da MRV Engenharia no trimestre:

A MRV Engenharia fechou o trimestre com uma dívida líquida de R$ 2,4 bilhões, praticamente estável em relação aos níveis de março e 13,9% acima do patamar visto no fim do segundo trimestre de 2020. A alavancagem, medida pela relação entre endividamento líquido e Ebitda nos últimos 12 meses, ficou em 2,24 vezes — ao fim de março, era de 2,44 vezes.

A MRV reportou queima de caixa de R$ 30 milhões no trimestre. É um montante bem menor que os R$ 384 milhões consumidos entre janeiro e março, mas que fica aquém da geração de R$ 68 milhões no segundo trimestre do ano passado.

Leia Também

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese

Banco revisa estimativas após resultados do 4º trimestre e mantém recomendação de compra para a fabricante brasileira de aeronaves

Cosan diz que modelo proposto não ataca o nó estrutural da Raízen e defende mudanças mais profundas na companhia de energia e combustíveis

Os objetivos do BRB são reforçar a estrutura de capital, fortalecer os indicadores patrimoniais e ampliar a capacidade de crescimento das operações

A rede varejista afirmou que ficam de fora dessas negociações os débitos com fornecedores, parceiros e clientes, bem como obrigações trabalhistas, que não serão afetadas

Apesar de bilionária, a cifra representa uma melhora de quase 40% em relação ao 4T24; veja os detaques do balanço

Direcional reportou lucro líquido de R$ 211 milhões em outubro e dezembro, alta de 28% na base anual, e atingiu ROE recorde de 44%; CEO Ricardo Gontijo atribui avanço à demanda resiliente e aos ajustes no Minha Casa Minha Vida

A moeda norte-americana terminou o pregão em baixa de 1,52%, a R$ 5,1641, menor valor de fechamento desde 27 de fevereiro

Alta da commodity reacende questionamentos sobre defasagem nos combustíveis e coloca em dúvida a estratégia da estatal para segurar os preços no Brasil; veja o que dizem os analistas

Modelo híbrido que combina atendimento físico e banco digital para aposentados do INSS chama a atenção de analistas; descubra qual a ação

Companhia chama credores e debenturistas para discutir extensão de prazos e possível waiver de alavancagem; entenda

Mesmo após melhorar as projeções para a Telefônica Brasil, banco diz que o preço da ação já reflete boa parte do cenário positivo e revela uma alternativa mais atraente

A Ipiranga não é apenas mais uma peça no portfólio da Ultrapar; é, de longe, o ativo que mais sustenta a geração de caixa do conglomerado.

O desafio de recolocar os negócios no prumo é ainda maior diante do desaquecimento do mercado de materiais de construção e dos juros altos, que elevaram bastante as despesas com empréstimos

Com foco em desalavancagem e novos projetos, as gigantes do setor lideram a preferência dos especialistas

Estatal vai pagar R$ 8,1 bilhões aos acionistas e sinalizou que pode distribuir ainda mais dinheiro se o caixa continuar cheio