O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A combinação de baixo endividamento, bons níveis de caixa e espaço para consolidação torna as ações do segmento muito atrativas, segundo analistas

Imagine uma empresa já de grande porte, sólida, com boa previsibilidade de resultados e que paga dividendos com regularidade. Além disso, a configuração do seu setor permite que ela cresça ainda mais, principalmente comprando outras companhias.

É possível dizer que o segmento de saúde suplementar consegue se encaixar nessa descrição. Ações de empresas como Rede D’Or (RDOR3), Hapvida (HAPV3) e NotreDame Intermédica (GNDI3) não costumam ter variações abruptas, e já podem ser colocadas na categoria de ações “defensivas”, que pagam bons dividendos e com menos instabilidade.

Mas se esse perfil mais sólido não convence parte dos investidores, analistas que acompanham de perto as empresas chamam atenção para o grande potencial de crescimento que este segmento possui no Brasil.

Giovana Scottini, sócia e analista de renda variável da Meraki Capital, aponta que as três empresas citadas acima, que são líderes em serviços hospitalares, respondem por 3% dos leitos disponíveis no país.

“Quando se conta somente os hospitais privados, Rede D’Or, Hapvida e NotreDame têm, somados, 9,5% do total de leitos disponíveis”, explica Scottini.

Não à toa, as companhias têm promovido uma verdadeira corrida por aquisições. A Rede D’Or, maior em valor de mercado, tem procurado inclusive diversificação geográfica, já que sempre foi forte em São Paulo e Rio de Janeiro.

Leia Também

Recentemente, a empresa adquiriu hospitais em Minas Gerais e Paraíba, além de ampliar sua atuação em São Paulo, com a compra de uma unidade no bairro do Capão Redondo, na zona Sul da capital paulista.

E a vontade de crescer é tanta, que menos de seis meses depois de realizar sua abertura de capital, a Rede D’Or fez outra oferta de ações no fim de maio, que movimentou um total de R$ 4,9 bilhões, dos quais R$ 1,8 bilhão reforçaram o caixa da empresa.

“A Rede D’Or já não tinha muita competição no segmento premium. E agora, tem muito espaço para fazer uma consolidação, em lugares onde ainda não atua, e até mesmo onde já está presente”, projeta João Julio Matos, sócio da Helius Capital.

Outra possibilidade para a empresa é a aposta em verticalização, que consiste em atuar em toda a cadeia de serviços hospitalares, desde a operação de planos até exames laboratoriais. Em relação aos planos de saúde, a Rede D’Or atingiu em maio mais de 25% de participação no capital da Qualicorp.

“Este movimento é muito bom para a empresa. Mas também é importante lembrar que ainda há um potencial muito grande para crescimento em hospitais”, lembra Scottini.

Para fazer frente à Rede D’Or, Hapvida e NotreDame Intermédica estão próximas de concluir a esperada fusão.

A Hapvida foi outra que fez nova oferta de ações recentemente, captando cerca de R$ 2 bilhões. O dinheiro vai servir principalmente para financiar a fusão com a NotreDame.

Depois que a operação foi aprovada pela Agência Nacional de Saúde (ANS), na semana passada, os analistas do BTG Pactual chamaram atenção para o fato de que as ações das duas empresas ainda não refletem os principais benefícios resultantes da transação.

“Apesar do momento mais complicado para os lucros das empresas, ainda atingidas pelos efeitos da pandemia de covid-19, existem três fatores de valorização das ações que ainda não estão nos preços atuais”, explica o BTG.

Segundo a equipe do banco, as sinergias em custos, tanto operacionais quanto tributários, e nas receitas, além do potencial de fazer novas fusões e aquisições, colocam os papéis das duas empresas como os preferidos do BTG dentro do setor.

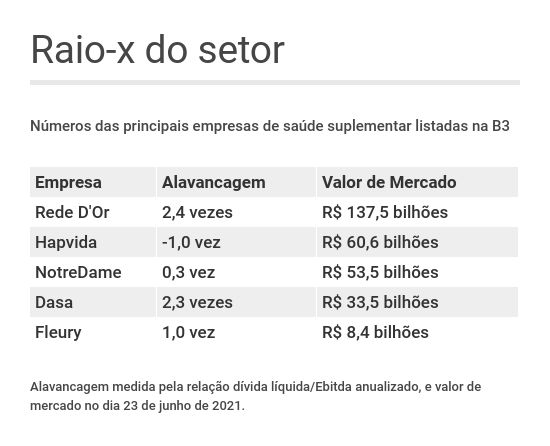

Atualmente, as duas empresas têm um valor de mercado combinado de R$ 114 bilhões, contra R$ 137,5 bilhões da Rede D’Or.

No entanto, o espaço para endividamento da nova empresa seria muito maior, já que a Hapvida fechou março com caixa líquido, e a NotreDame tem uma relação dívida líquida/Ebitda próxima de zero, contra 2,4 vezes da concorrente Rede D’Or.

“Com a fusão, Hapvida e NotreDame teriam cerca de 18% do mercado de planos de saúde. É possível crescer mais. E há uma boa complementaridade geográfica entre elas”, explica Giovana Scottini, da Meraki.

João Julio Matos, da Helius Capital, ressalta outra vantagem, presente principalmente na Hapvida. “Um dos segredos para quem atua neste setor é o controle de custos. E a Hapvida consegue, por ter operação mais verticalizada, oferecer planos que chegam a custar um terço dos oferecidos pelas seguradoras, por exemplo”.

E a fusão deve inclusive, na opinião dos analistas, melhorar o acesso da população aos serviços. “Hoje, só 23% das pessoas possuem plano de saúde no Brasil”, lembra Scottini.

Quando se fala em medicina diagnóstica, os dois principais nomes são Dasa e Fleury. E para os analistas, o grande desafio das duas empresas é diversificar tanto os serviços quanto o atendimento.

“A Dasa já tem uma rede de hospitais e a ideia da empresa, principalmente depois da última oferta de ações, é criar um ecossistema de prestador de serviços. Já o Fleury comprou recentemente clínicas de ortopedia e de olhos. As duas tentam se tornar mais relevantes para os planos de saúde”, explica Matos, da Helius.

Nos últimos cinco anos, o Fleury já investiu cerca de R$ 1 bilhão em aquisições. A Dasa, recentemente, anunciou a compra da HBA, que opera o Hospital de Salvador, na Bahia, por R$ 850 milhões.

Os analistas ressaltam que estas ações são boas alternativas para o investidor que pensa em longo prazo. “Hoje já é um setor defensivo, um ‘call estrutural', já que sempre há demanda por serviços de saúde”.

Em relação a dividendos, há uma diferenciação, já que redes de hospitais demandam mais investimentos que operadores de planos de saúde.

Mesmo assim, a Rede D’Or anunciou que vai pagar, no dia 5 de julho, mais de R$ 156 milhões em juros sobre capital próprio aos seus acionistas. O que resume a tese de que as empresas estão com saúde suficiente para crescer e ainda dividir seus lucros.

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção é de queda de 41,95% no valor da ação em relação ao último fechamento do ação

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”