O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Aproveitando o bom momento do setor siderúrgico na bolsa, a CSN vendeu mais de 50 milhões de ações preferenciais da Usiminas

Depois de disputar o controle da Usiminas há cerca de dez anos, a Companhia Siderúrgica Nacional (CSN), comandada pelo empresário Benjamin Steinbruch, começou a vender as ações que possui de sua concorrente mineira.

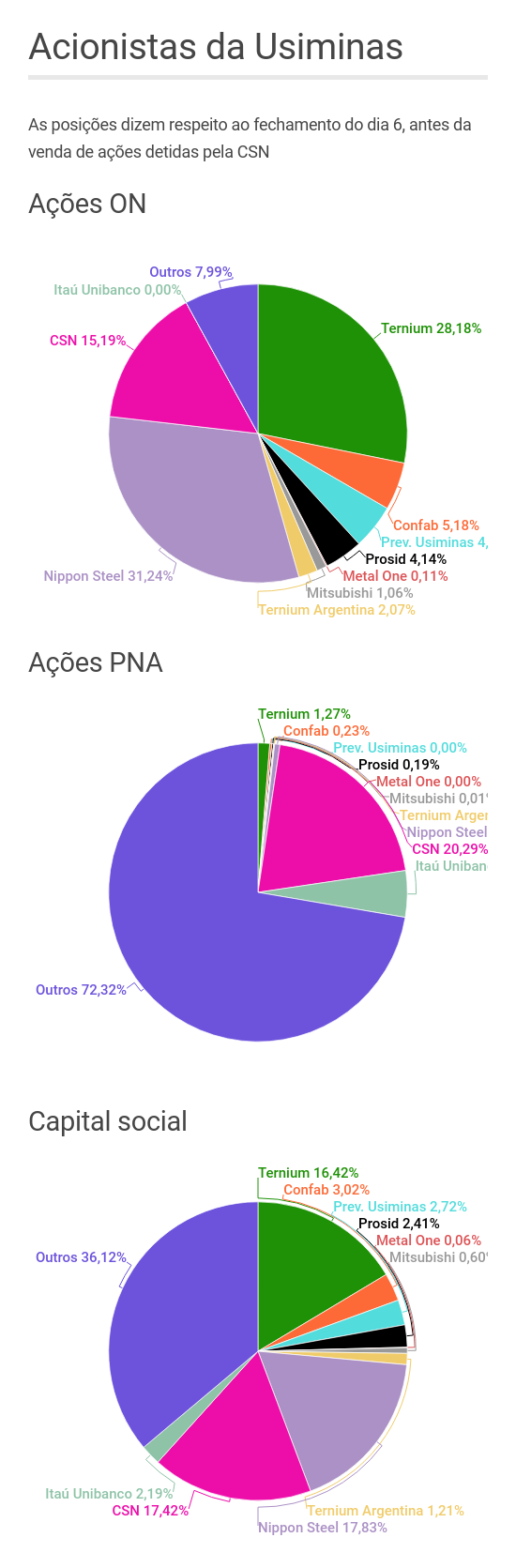

Foram vendidas na sexta-feira (7), por meio de leilão na B3, 56 milhões de ações preferenciais da Usiminas (USIM5), que são aquelas sem direito a voto, em uma transação que movimentou R$ 1,3 bilhão, segundo informações do Estadão. Essa é metade da posição de 20% que a CSN possui nas ações preferenciais da empresa.

Ainda de acordo com o jornal, a CSN se comprometeu a não vender o restante das ações preferenciais por um período de 45 dias. Depois disso, uma nova venda deverá ser feira.

A decisão da CSN, ao menos até aqui, é de manter as ações ordinárias, que têm direito a voto. No entanto, por decisão do Conselho Administrativo de Defesa Econômica (Cade), a siderúrgica não pode exercer seus direitos políticos, por se tratar de uma empresa concorrente.

O Cade, inclusive, já tinha determinado que a CSN deveria se desfazer das ações detidas na Usiminas. No entanto, por causa de um período de grande desvalorização dos papéis da siderúrgica mineira, a companhia de Steinbruch conseguiu postergar o prazo.

Nesse momento, contudo, mais de cinco anos depois de a Usiminas passar pela pior crise financeira de sua história, diante de uma briga societária, as ações estão registrando forte alta.

Leia Também

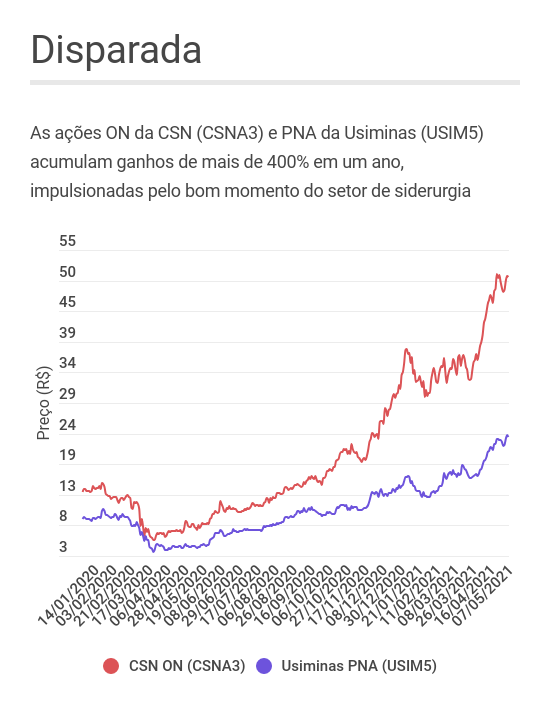

Em 12 meses, as ações preferenciais subiram mais de 400%, movimento impulsionado pela demanda por aço e pelo preço do produto em alta. Com isso, a venda foi feita no maior valor da história da Usiminas.

A forte alta dos papéis se deve, em grande parte, à demanda crescente por aço e produtos siderúrgicos, ao mesmo tempo em que o minério de ferro e outras commodities metálicas têm passado por uma valorização intensa. Em um ano, as ações ON da CSN (CSNA3) avançaram mais de 500%.

A CSN partiu em busca de bancos para fazer a venda na noite de quinta-feira, comentou uma fonte. O Bank of America (Bofa) levou a operação.

E esse não foi o primeiro desinvestimento da CSN neste ano. A siderúrgica vendeu uma fatia de sua unidade de mineração por meio de uma oferta inicial de ações (IPO, na sigla em inglês) e colocou R$ 3,6 bilhões no caixa. Está ainda com bancos contratados desde o ano passado para a abertura de capital de sua unidade de cimentos. Procurada, CSN não comentou.

*Com Estadão Conteúdo

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese