O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Precisamos ficar atentos à postura do Banco Central no comunicado divulgado após a reunião do Copom, que vai dar pistas para as próximas

Nos últimos dias, o Brasil conheceu não só sua primeira medalhista na ginástica olímpica feminina, uma categoria na qual esperávamos uma medalha há bastante tempo, como também sua primeira mulher brasileira a subir no pódio duas vezes em uma mesma Olimpíada.

O feito de Rebeca Andrade ressoa por entre nossa história agora, assim como a semana atual ecoa no mercado doméstico.

Chegamos mais uma vez a uma véspera de decisão do Comitê de Política Monetária, o Copom. Desta vez, o debate reside não em aumentar ou não a taxa básica de juros de curto prazo, a Selic Meta, mas, sim, em quão agressiva será essa elevação.

Não é segredo para ninguém que o Brasil iniciou seu processo de normalização dos juros no pós-pandemia antes do que muita gente. Hoje, vemos que os emergentes começaram antes dos países desenvolvidos.

Nos últimos 12 meses, saímos de um forward guidance prometendo taxa de juros baixa por mais tempo para uma Selic de 4,25%, prontinha para caminhar rumo aos 5,25%.

Isso porque, segundo as expectativas do próprio mercado, uma elevação de 100 pontos base já está no preço dos ativos. O movimento seria mais forte do que sua última alteração, no dia 16 de junho, quando elevou em 75 pontos a taxa.

Leia Também

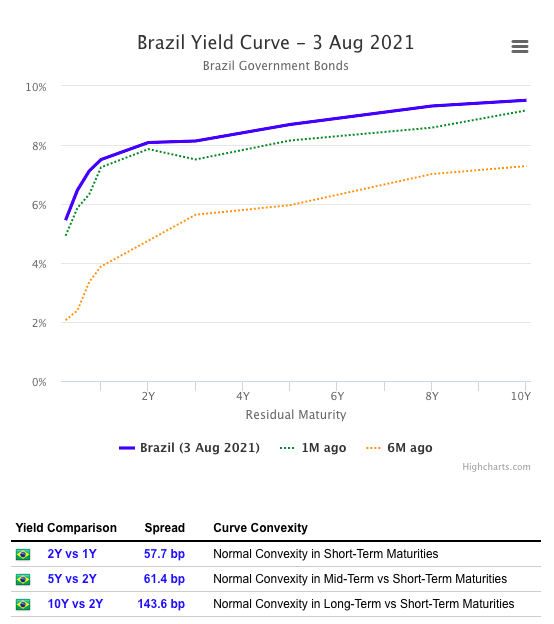

A verdade é que, como podemos ver no gráfico abaixo, os últimos meses marcaram um período em que nossa autoridade monetária vem correndo atrás de seu próprio rabo, depois de ter ficado "atrás da curva".

Com isso, foi sendo obrigado a não apenas tornar mais agressivo seu tom, bem como buscar um patamar no juro neutro em diante.

Pequeno esclarecimento.

O juro neutro é o número da taxa que não estimula nem desestimula a inflação. Estimativas apontam que este número deve residir ao redor de 6,50% ao ano, a depender do modelo utilizado.

Volto.

Com isso em mente, precisamos nos atentar a quais são os próximos passos de política monetária a serem anunciados no comunicado de amanhã, que acompanha a decisão.

Atualmente, é do entendimento do mercado que esta alta de 100 pontos não será o suficiente para ancorar as expectativas inflacionárias, que vêm subindo consistentemente nos últimos meses.

Justamente por isso, o mercado precifica uma Selic entre 7,00% e 7,50% até o final do ano. Disso nascem as possibilidades, uma vez que o mercado ainda não sabe como o BC fará este movimento.

Três são os cenários: i) comunicado dovish; ii) posição neutra; e iii) posição hawkish.

Quando as taxas de juros são jogadas para o chão, como aconteceu, e os programas de compra de ativos são elevados, aumentando a liquidez da economia, dizemos que a postura adotada é a “dovish” (vem de “dove”, ou pombo em português) – pombos vivem ciscando o chão, assim como a posição das taxas de juros (bem baixinhas).

Agora, se porventura essa abordagem for alterada e as autoridades não entenderem que os estímulos são mais necessários, um processo de enxugamento monetário (de liquidez) é iniciado.

Elevar a taxa de juro e reduzir os programas de compra de ativos são posturas “hawkish”, ou contracionista (“hawk” significa “falcão”) – a referência é para o voo da ave, que voa bem alto, assim como o posicionamento das taxas de juros.

Vale a pena investir no IPO da Raízen? Veja o potencial da ação:

O único resultado que teria um efeito menos retumbante no mercado seria o neutro, precisamente pelo fato de já estar bem precificado. Se vier qualquer um dos outros dois, teremos reação em nossos ativos de risco.

Uma abordagem dovish poderia levar à alta da Bolsa e à desvalorização do real. Contudo, se o mercado ler o movimento como equivocado, abrindo espaço para a continuidade da desancoragem da inflação, o que forçaria um ajuste mais agressivo em um segundo momento, ativos de risco podem sangrar.

Um tom hawkish poderia proporcionar um movimento de correção da Bolsa no curto prazo (apenas), uma vez que mais juros ensejam maior atratividade da renda fixa; além disso, mais juros também elevam as taxas de descontos dos valuations, reduzindo o valor presente dos fluxos de caixa das empresas.

Por fim, o real poderia se valorizar, uma vez que um maior diferencial de juros atrairia capital estrangeiro.

Note que os desdobramentos, ao menos no curto prazo, não conversam com a correlação negativa histórica entre dólar e Bolsa. Mas isso é apenas um choque de curto prazo, por isso acontece.

Em seguida, num segundo momento, o equilíbrio será restabelecido, até mesmo porque o desfecho hawkish, por mais contraintuitivo que possa parecer, pode também oferecer boas perspectivas para a Bolsa.

Duas observações adicionais:

Isso indica, apesar do choque de curto prazo, que há espaço para investimentos atrativos nos próximos 12 meses, principalmente se equilibrarmos a inflação e o câmbio, tornando as coisas um pouco menos imprevisíveis (se é que isso é possível).

Não vejo como negativo também acelerar o processo de normalização dos juros, a fim de dar maior credibilidade à ancoragem da inflação almejada pelo Bacen. Logo, tanto o posicionamento neutro como o hawkish não devem ser lidos negativamente pelo mercado.

Estamos em um momento bastante único em termos de política monetária. A decisão de amanhã poderá marcar o início de um segundo semestre melhor nesta trajetória de normalização, em linha com a conquista de Rebeca Andrade, que marca o início de um novo capítulo da história da ginástica olímpica brasileira.

É com insights como este que Felipe Miranda, estrategista-chefe da Empiricus, a maior casa de análise independente da América Latina, trabalha em sua série best-seller, a "Palavra do Estrategista".

Nela, nossos assinantes podem contar não só com as informações do que acontece de relevante no Brasil e no mundo, como também maneiras de aplicar à realidade dos investimentos para os mais variados perfis de investidor.

Se gostou do que leu até aqui, vale a pena conferir.

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice

Investir nesse tipo de ativo não é óbvio e exige um olhar atento às características específicas de cada metal; o Seu Dinheiro te dá o passo a passo, conta os riscos e vantagens desse tipo de investimento

Relatório do Santander destaca ações fora do consenso e aponta onde o mercado pode estar errando na precificação

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima