O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Além de enxugar liquidez do mercado, banco central norte-americano fica mais perto de elevar a taxa básica, mantida hoje entre zero e 0,25% ao ano

A inflação assumiu definitivamente a dianteira na corrida da política monetária do Fed, que foi obrigado a fazer uma troca de pneus para tentar evitar que a disparada de preços abra ainda mais vantagem e comprometa o futuro da economia norte-americana.

Hoje, em sua última reunião do ano, o Fed anunciou que irá pisar no acelerador e retirar mais rápido os estímulos fornecidos no auge da crise provocada pela pandemia de covid-19, em março do ano passado.

Com isso, o banco central norte-americano deixará de comprar os atuais US$ 90 bilhões em títulos de dívida ao mês para passar a adquirir US$ 60 bilhões desses papéis mensalmente a partir de janeiro do ano que vem.

"A economia norte-americana não precisa mais de apoios crescentes vindos da política monetária", disse o presidente do Fed, Jerome Powell, na coletiva que aconteceu logo após a decisão de política monetária.

Ele reconheceu ainda que a inflação mais alta se espalhou amplamente pelos setores nos Estados Unidos. "Precisamos ver mais dados, acompanhar como a inflação vai evoluir nos próximos meses. Faremos de tudo para garantir que a inflação alta não seja um problema para alcançarmos nossa meta de máximo emprego e estabilidade de preços", afirmou.

No mês passado, o banco central americano avisou que reduziria o volume de títulos de dívida comprados do mercado financeiro por conta das preocupações com a inflação. Até outubro, o Fed vinha adquirindo US$ 120 bilhões desses títulos, que passaram a US$ 105 bilhões em novembro e diminuíram para US$ 90 bilhões em dezembro.

Leia Também

Mantida esta redução conhecida como tapering, de US$ 15 bilhões por mês, o estímulo terminaria em junho do ano que vem. Agora, com a aceleração anunciada hoje, essas aquisições devem acabar antes, em março de 2022.

O próximo passo do Fed deve ser o aumento dos juros para conter uma inflação galopante. Com a morte do discurso que indicava que o aumento de preços dos Estados Unidos era transitório, a próxima missão de Powell é trazer a inflação para próximo da meta de 2% e isso só será possível com a elevação da taxa básica.

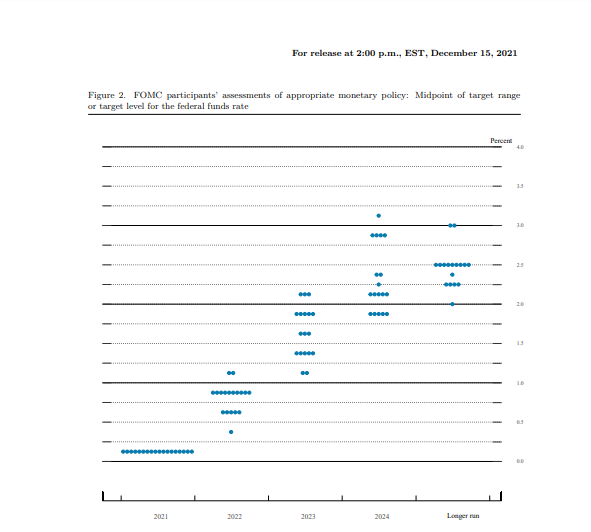

De acordo com o gráfico de pontos, que traz as projeções dos membros do Fed para os juros nos próximos anos, é unânime que a taxa básica será elevada em 2022. O famoso dot plot mostra três elevações no ano que vem, com mais dois apertos monetários em 2023 e mais dois em 2024.

A cada trimestre, os membros do Fed atualizam suas previsões para os juros. Em setembro, última vez que as projeções foram revisitadas, a maioria dos 18 dirigentes via um aumento da taxa básica já em 2022. Até junho, as estimativas indicavam uma subida dos juros apenas em 2023.

Veja abaixo o gráfico de pontos da reunião de dezembro de 2021:

Qualquer decisão do Fed, no entanto, também levará a situação da pandemia de covid-19 em conta. "A trajetória da economia continua dependendo do curso do vírus. O progresso na vacinação e a redução das restrições de oferta devem apoiar os ganhos contínuos na atividade econômica e no emprego, bem como na redução da inflação. Os riscos para as perspectivas econômicas permanecem, inclusive de novas variantes do vírus", diz o comunicado.

E o que a aceleração da retirada dos estímulos tem a ver com o seu dinheiro? Tudo.

Quando o Fed reduz os estímulos, ele está, na prática, retirando dinheiro de circulação disponível para investimentos no mundo todo, inclusive aqui.

Países emergentes como o Brasil, que oferecem mais risco, são os primeiros a sentir o impacto, já que o investidor estrangeiro fica mais seletivo e reduz suas aplicações por aqui.

Esse comportamento tem dois efeitos práticos: pode pressionar para baixo o preço das ações das quais o gringo se desfizer e puxar para cima a cotação do câmbio, por conta dos dólares que os estrangeiros retiram do Brasil.

Depois que o Fed retirar os bilhões de dólares em ajuda pandêmica, o próximo passo deve ser o aumento da taxa de juros para conter a inflação, como já contamos aqui. Embora pareça uma realidade distante, esse movimento tem efeito sobre as empresas e, consequentemente, sobre suas ações.

Hoje, com os juros perto de zero, as empresas conseguem o chamado negócio de pai para filho ao tomar um empréstimo. Logo, uma taxa mais elevada significa que esses empréstimos vão encarecer, a dívida corporativa pode aumentar e a percepção do valor de uma companhia na bolsa pode diminuir, refletindo em seus papéis no mercado.

Para as empresas brasileiras, que tomam crédito no exterior ou que tem negócios lá fora, o cenário é mais ou menos o mesmo.

Um outro ponto que não pode ser ignorado é como a alta de juros nos Estados Unidos afeta os mercados globais. E a linha de raciocínio é uma só: uma taxa básica mais elevada por lá torna os Treasuries - os famosos títulos da dívida do governo norte-americano - muito mais atraentes.

Isso significa que diminui o apelo de ativos de risco, como as bolsas e os de países emergentes - novamente o Brasil entra na roda.

Com a novidade no posicionamento a respeito do tapering, o mercado brasileiro, que acompanhava o clima de instabilidade antes da decisão do Fed, passou a subir com mais ímpeto assim que a decisão saiu. Lá fora, as bolsas norte-americanas apagaram as perdas do dia e também subiram assim que o comunicado foi divulgado.

Depois de oscilar entre perdas e ganhos, o Ibovespa fechou em alta de 0,63%, aos 107.431 pontos. O dólar à vista recuou de sua trajetória de alta, ao cair 0,16%, a R$ 5,709, mas acabou terminando o dia em alta de 0,25%, a R$ 5,7080.

Étore Sanchez, economista-chefe da Ativa Investimentos, chama atenção para o fato de que os comentários sobre a transitoriedade da inflação foram suprimidos do comunicado com a decisão de hoje. "Reconheceu os sólidos avanços do mercado de trabalho, deixando novas variantes da covid-19 apenas como riscos", afirma.

Já Marcos Mollica, gestor do Opportunity Total, viu a decisão de hoje como mais hawk - uma referência ao falcão e que é muito usada na política monetária para indicar tendências de aperto monetário.

"No comunicado, o Fed removeu a linguagem suave em relação a inflação. Agora, a indicação é que o objetivo de inflação já foi atingido e só restaria completar a meta de emprego para começar a subir juros. Com desemprego em 4,2%, este objetivo está também muito próximo de ser atingido. Em resumo, resultado mais hawk que coloca firmemente na mesa o início de altas de juros no segundo trimestre de 2022, ou seja maio ou junho", diz Mollica.

Já o economista-chefe da CIBC World Markets, Avery Shenfeld, a aceleração do tapering não foi uma surpresa, e o ritmo da retirada dos estímulos deve ganhar ainda mais tração nos próximos meses.

"Agora serão necessários mais aumentos nos juros para acalmar essas águas, com a taxa média agora em 0,9% no final de 2022 e 1,6% no final de 2023 e em 2,1% em 2024, com a meta de longo prazo inalterada em 2,5%", diz Shenfeld.

Veja a coletiva do presidente do Fed, Jerome Powell, aqui.

Na carta de fevereiro, o fundo de Stuhlberger avalia o conflito no Oriente Médio e diz quais as peças do tabuleiro foram mexidas — o lendário investidor deu tchau para o euro

Segundo analistas, os preços da commodity só vão se acomodar se ficar claro para o mercado quanto tempo o conflito no Oriente Médio vai durar

Enquanto o Oriente Médio ferve, o UBS vê o Brasil como um dos emergentes menos expostos ao conflito

Embora o risco político da Petrobras afete a inclinação dos investidores brasileiros em investir na ação, os estrangeiros são mais otimistas com a ação

Resultado do quarto trimestre mostra avanço nas operações de incorporação, mas perdas da Resia continuam pressionando o balanço e preocupando analistas

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras