O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O fundo preferido das corretoras no mês está exposto ao segmento de supermercados, hipermercados e atacarejos e engatou duas vitórias consecutivas em nosso ranking

O mês de abril trouxe um aguardado alívio, ainda que pequeno, para o risco fiscal brasileiro com a aprovação do Orçamento 2021. Além disso, a ligeira queda na média móvel de mortes, a tendência de estabilidade no número de novos casos de covid-19 e o avanço na vacinação levaram várias cidades a flexibilizar as medidas de restrições sociais e o horário de funcionamento do comércio.

Com o cenário favorável, uma parte dos investimentos brasileiros tomou fôlego para tentar apagar as perdas registradas neste início de ano. O Índice de Fundos Imobiliários (IFIX), que havia caído 1,38% em março, anotou ganhos de 0,51% no mês passado.

Dois dos responsáveis pela alta no índice no mês passado foram os segmentos de lajes corporativas e shopping centers. Ambos os setores haviam liderado as perdas entre os FIIs em março, mas foram fortemente beneficiados pelo alívio nas medidas de distanciamento social e pelo avanço do cronograma de vacinação.

| Segmento | Rentabilidade em abril |

| Híbridos papel | -1,25% |

| Híbridos tijolo | -0,41% |

| Logístico/industrial | -0,19% |

| Outros | +0,25% |

| Fundos de fundos | +0,26% |

| Lajes corporativas | +0,51% |

| Shopping centers | +1,02% |

| Recebíveis imobiliários | +1,38% |

Fonte: Ativa Investimentos

Porém, mesmo as notícias que animaram o mercado não foram completamente positivas. O Orçamento, por exemplo, sancionado no limite do prazo pelo presidente Jair Bolsonaro, só foi concluído após novas manobras fiscais e a aprovação de um projeto de lei que deixou R$ 125 bilhões à margem do teto de gastos.

E, no que diz respeito ao combate à covid-19, as porcentagens em queda ainda escondem um patamar elevado de mortes e contaminações: abril superou março como mês mais letal desde o início da pandemia, com 82.401 vidas perdidas para a doença.

Leia Também

Além dos “macro vilões”, os fundos imobiliários também seguem pressionados pelas previsões de altas contínuas da taxa básica de juros. O Comitê de Política Monetária do Banco Central (Copom) cumpriu com o que havia sinalizado na última reunião e aumentou novamente a Selic em 0,75 ponto percentual, para 3,50% ao ano.

Além disso, a autoridade monetária já avisou que um novo aumento da mesma magnitude deverá ocorrer na próxima reunião. Segundo as projeções da última edição do Boletim Focus, divulgada na segunda-feira (10), a Selic terminará o ano em 5,5%.

Porém, mesmo em um cenário de Selic elevada, os fundos imobiliários ainda são considerados investimentos atrativos nos preços atuais, pois os rendimentos que devem distribuir ainda superariam a taxa básica de juros e também a remuneração dos títulos públicos de longo prazo atrelados à inflação.

Atualmente, o dividend yield do IFIX (retorno percentual em rendimentos do principal índice de FII da bolsa) está em 7,31%, e as taxas de juros dos títulos públicos atrelados ao IPCA de longo prazo estão na faixa dos 4% ao ano.

| Segmento | Dividend yield anualizado |

| Recebíveis imobiliários | 9,52% |

| Fundos de fundos | 8,32% |

| Escritórios | 7,41% |

| IFIX | 7,31% |

| Híbridos/Outros | 6,86% |

| Logístico/Industrial | 6,72% |

| Shoppings/Varejo | 2,02% |

Fonte: Santander

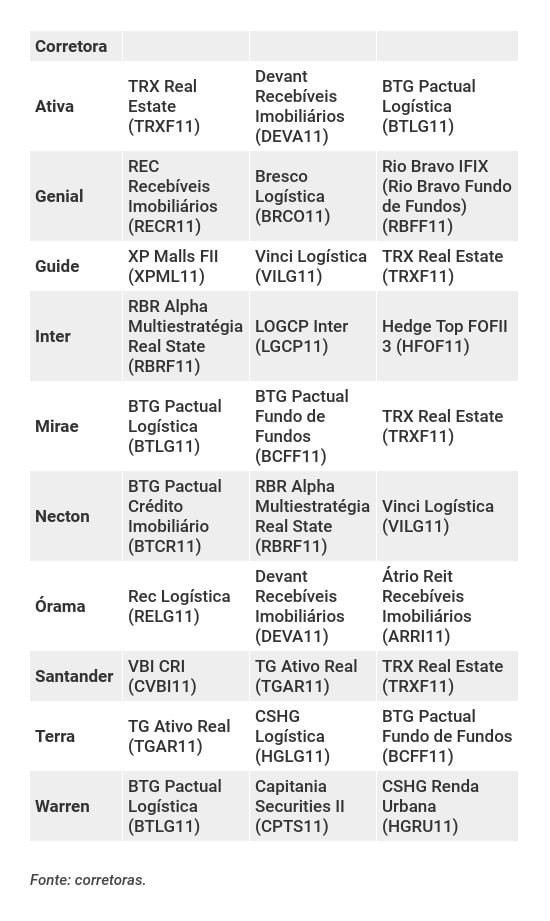

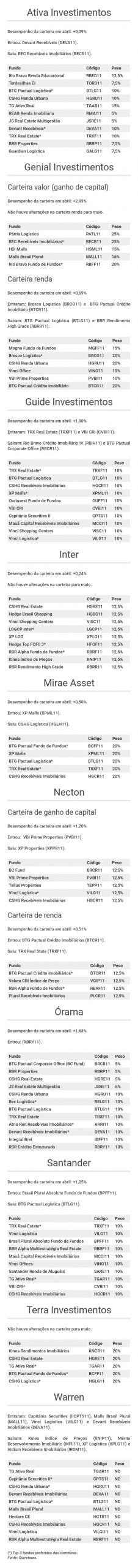

Agora, estabelecido o contexto, vamos aos FIIs mais recomendados aos investidores. Maio marca a segunda vitória consecutiva do TRX Real Estate (TRXF11) entre os preferidos entre as dez corretoras consultadas pelo Seu Dinheiro.

O fundo foi mantido no top 3 das quatro instituições que já haviam garantido a ele a primeira posição no mês anterior: Ativa, Guide, Mirae e Santander.

A novidade para o mês foi a vice-liderança do BTG Pactual Logística (BTLG11), um dos campeões de indicações desde que iniciamos a cobertura dos FII recomendados. O fundo foi recomendado pela Ativa, Mirae e Warren e volta a figurar entre os três preferidos das duas primeiras corretoras neste mês.

Vale também uma menção honrosa para cinco outros fundos que tiveram duas recomendações cada. O fundo BTG Pactual Fundo de Fundos (BCFF11) foi recomendado novamente por Mirae e Terra e o TG Ativo Real (TGAR11) permaneceu entre os preferidos de Terra e Santander.

Completam a lista o fundo Devant Recebíveis Imobiliários (DEVA11), que já era favorito da Órama e estreou na carteira da Ativa já no top 3, o RBR Alpha Multiestratégia Real State (RBRF11), recomendado pela Necton e pelo Inter, e o Vinci Logística (VILG11), indicado também pela Necton e estreante na carteira de favoritos da Guide.

Confira a seguir os três fundos preferidos de cada corretora entre os FII indicados nas suas respectivas carteiras recomendadas para maio:

O TRX Real Estate (TRXF11) é um fundo focado em renda que atua nos segmentos logístico e de varejo. Possui 44 imóveis em 11 estados, sendo dois galpões logísticos — um no Rio de Janeiro, alugado para a Camil, e outro no Ceará, alugado para o Pão de Açúcar — e o restante de varejo.

No mês passado o FII comunicou a compra de um imóvel no Shopping Center Guararapes, em Pernambuco. Com a aquisição, que conta com uma Área Bruta Locável (ABL) de 15.130 m² e contrato de 15 anos, o fundo incluiu mais um hipermercado entre seus locatários: o BIG Bom Bompreço.

Agora, com exceção de um imóvel alugado para a varejista de itens de casa e construção Sodimac, localizado em Ribeirão Preto (SP), todos os demais imóveis de varejo são alugados para super e hipermercados das redes Pão de Açúcar, Assaí, Extra e BIG. Mais de 80% desses contratos vencem apenas a partir de 2035.

Além disso, o fundo também anunciou a recompra facultativa integral por R$ 31 milhões dos créditos imobiliários que eram lastro do Certificado de Recebível Imobiliário (CRI) da 81ª Série da Bari Securitizadora. O objetivo com o gasto é concluir sua meta de desalavancagem parcial.

O TRXF11 aparece nos top 3 de Ativa, Santander, Mirae e Guide. Entre os pontos positivos do fundo, a Ativa ressalta seus inquilinos, o longo prazo dos contratos e o foco em retorno distribuído na forma de dividendos para os seus acionistas.

O Santander também destaca o grande porte dos inquilinos e o fato de a maioria deles pertencerem a segmentos menos afetados pela pandemia, dado que supermercados são considerados serviços essenciais. No entanto, lembra que há risco de concentração de inquilinos, uma vez que 72% das receitas são concentradas em Assaí (38%) e Pão de Açúcar (34%).

Os contratos atípicos de vencimento distante e a diversificação geográfica do fundo também são apontados como pontos fortes pelo Santander, que estima para o fundo um retorno (dividend yield) de 7,8% em 12 meses.

Um ponto negativo indicado pelo banco, porém, é o fato de o TRXF11 ter R$ 380 milhões em obrigações por securitização de recebíveis atrelados às aquisições de ativos da sua carteira. "Ainda que com o caixa reforçado por conta da última emissão de cotas, em um cenário extremo, o FII poderia ter falta de liquidez para honrar os compromissos assumidos", diz o relatório.

A Guide, por fim, justifica a escolha da seguinte forma: "Assim como galpões logísticos, o varejo alimentício tem sido um dos setores que menos sofreram desde o início da crise. Nesse sentido, acreditamos na sinergia defensiva que o portfólio do fundo apresenta entre os dois segmentos, mas também promovendo um potencial atrativo de ganho de capital devido às recentes conclusões de aquisições e retomada de dividendos a patamares acima da média do IFIX."

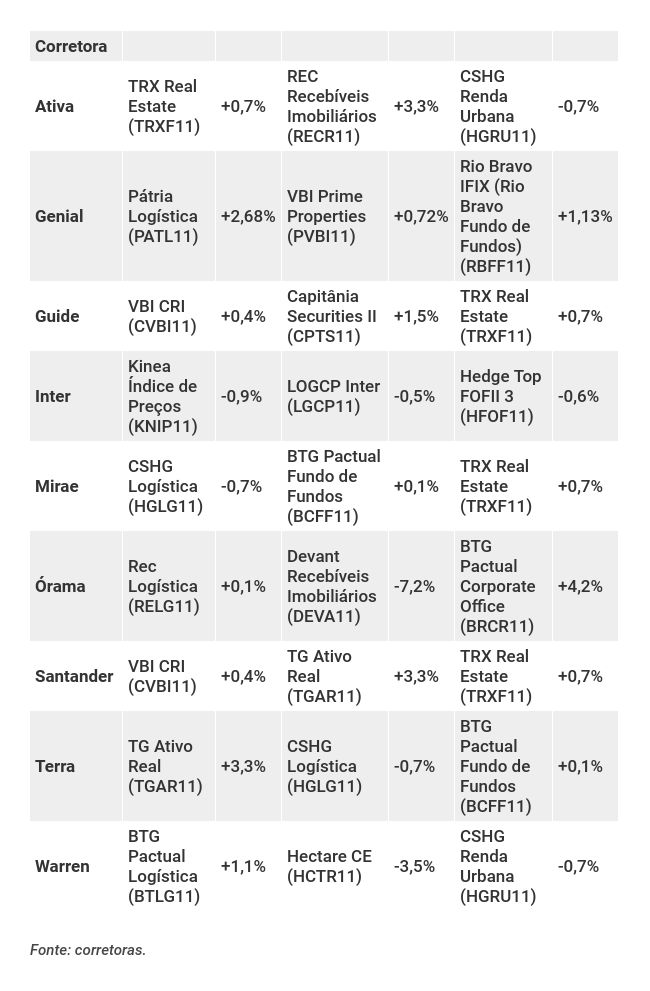

No geral, o mês foi positivo para os fundos preferidos das instituições, com apenas seis deles amargando perdas no período. Entre os destaques positivos estão o BTG Pactual Corporate Office (BRCR11), que subiu 4,2%, e TG Ativo Real (TGAR11) e REC Recebíveis Imobiliários (RECR11), ambos com ganhos de 3,3%.

O TRX Real Estate (TRXF11), que já era campeão de indicações para abril e voltou ao pódio em maio, viu alta de 0,7% no período. Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras no mês passado:

*Colaborou Julia Wiltgen

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques