O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Precisamos ficar atentos à postura do Banco Central no comunicado divulgado após a reunião do Copom, que vai dar pistas para as próximas

Nos últimos dias, o Brasil conheceu não só sua primeira medalhista na ginástica olímpica feminina, uma categoria na qual esperávamos uma medalha há bastante tempo, como também sua primeira mulher brasileira a subir no pódio duas vezes em uma mesma Olimpíada.

O feito de Rebeca Andrade ressoa por entre nossa história agora, assim como a semana atual ecoa no mercado doméstico.

Chegamos mais uma vez a uma véspera de decisão do Comitê de Política Monetária, o Copom. Desta vez, o debate reside não em aumentar ou não a taxa básica de juros de curto prazo, a Selic Meta, mas, sim, em quão agressiva será essa elevação.

Não é segredo para ninguém que o Brasil iniciou seu processo de normalização dos juros no pós-pandemia antes do que muita gente. Hoje, vemos que os emergentes começaram antes dos países desenvolvidos.

Nos últimos 12 meses, saímos de um forward guidance prometendo taxa de juros baixa por mais tempo para uma Selic de 4,25%, prontinha para caminhar rumo aos 5,25%.

Isso porque, segundo as expectativas do próprio mercado, uma elevação de 100 pontos base já está no preço dos ativos. O movimento seria mais forte do que sua última alteração, no dia 16 de junho, quando elevou em 75 pontos a taxa.

Leia Também

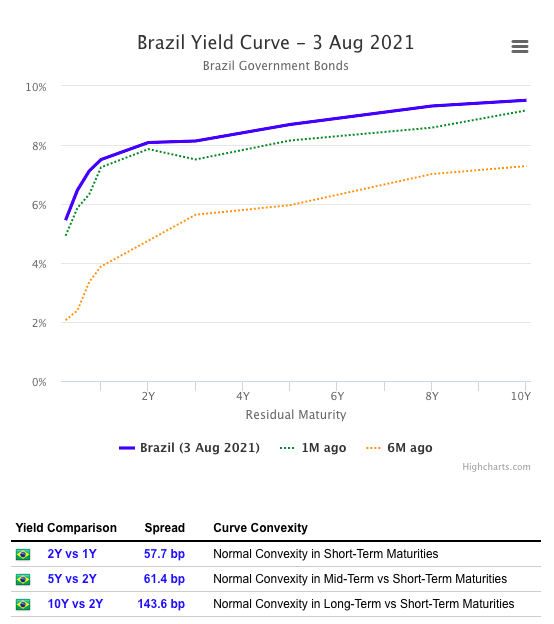

A verdade é que, como podemos ver no gráfico abaixo, os últimos meses marcaram um período em que nossa autoridade monetária vem correndo atrás de seu próprio rabo, depois de ter ficado "atrás da curva".

Com isso, foi sendo obrigado a não apenas tornar mais agressivo seu tom, bem como buscar um patamar no juro neutro em diante.

Pequeno esclarecimento.

O juro neutro é o número da taxa que não estimula nem desestimula a inflação. Estimativas apontam que este número deve residir ao redor de 6,50% ao ano, a depender do modelo utilizado.

Volto.

Com isso em mente, precisamos nos atentar a quais são os próximos passos de política monetária a serem anunciados no comunicado de amanhã, que acompanha a decisão.

Atualmente, é do entendimento do mercado que esta alta de 100 pontos não será o suficiente para ancorar as expectativas inflacionárias, que vêm subindo consistentemente nos últimos meses.

Justamente por isso, o mercado precifica uma Selic entre 7,00% e 7,50% até o final do ano. Disso nascem as possibilidades, uma vez que o mercado ainda não sabe como o BC fará este movimento.

Três são os cenários: i) comunicado dovish; ii) posição neutra; e iii) posição hawkish.

Quando as taxas de juros são jogadas para o chão, como aconteceu, e os programas de compra de ativos são elevados, aumentando a liquidez da economia, dizemos que a postura adotada é a “dovish” (vem de “dove”, ou pombo em português) – pombos vivem ciscando o chão, assim como a posição das taxas de juros (bem baixinhas).

Agora, se porventura essa abordagem for alterada e as autoridades não entenderem que os estímulos são mais necessários, um processo de enxugamento monetário (de liquidez) é iniciado.

Elevar a taxa de juro e reduzir os programas de compra de ativos são posturas “hawkish”, ou contracionista (“hawk” significa “falcão”) – a referência é para o voo da ave, que voa bem alto, assim como o posicionamento das taxas de juros.

Vale a pena investir no IPO da Raízen? Veja o potencial da ação:

O único resultado que teria um efeito menos retumbante no mercado seria o neutro, precisamente pelo fato de já estar bem precificado. Se vier qualquer um dos outros dois, teremos reação em nossos ativos de risco.

Uma abordagem dovish poderia levar à alta da Bolsa e à desvalorização do real. Contudo, se o mercado ler o movimento como equivocado, abrindo espaço para a continuidade da desancoragem da inflação, o que forçaria um ajuste mais agressivo em um segundo momento, ativos de risco podem sangrar.

Um tom hawkish poderia proporcionar um movimento de correção da Bolsa no curto prazo (apenas), uma vez que mais juros ensejam maior atratividade da renda fixa; além disso, mais juros também elevam as taxas de descontos dos valuations, reduzindo o valor presente dos fluxos de caixa das empresas.

Por fim, o real poderia se valorizar, uma vez que um maior diferencial de juros atrairia capital estrangeiro.

Note que os desdobramentos, ao menos no curto prazo, não conversam com a correlação negativa histórica entre dólar e Bolsa. Mas isso é apenas um choque de curto prazo, por isso acontece.

Em seguida, num segundo momento, o equilíbrio será restabelecido, até mesmo porque o desfecho hawkish, por mais contraintuitivo que possa parecer, pode também oferecer boas perspectivas para a Bolsa.

Duas observações adicionais:

Isso indica, apesar do choque de curto prazo, que há espaço para investimentos atrativos nos próximos 12 meses, principalmente se equilibrarmos a inflação e o câmbio, tornando as coisas um pouco menos imprevisíveis (se é que isso é possível).

Não vejo como negativo também acelerar o processo de normalização dos juros, a fim de dar maior credibilidade à ancoragem da inflação almejada pelo Bacen. Logo, tanto o posicionamento neutro como o hawkish não devem ser lidos negativamente pelo mercado.

Estamos em um momento bastante único em termos de política monetária. A decisão de amanhã poderá marcar o início de um segundo semestre melhor nesta trajetória de normalização, em linha com a conquista de Rebeca Andrade, que marca o início de um novo capítulo da história da ginástica olímpica brasileira.

É com insights como este que Felipe Miranda, estrategista-chefe da Empiricus, a maior casa de análise independente da América Latina, trabalha em sua série best-seller, a "Palavra do Estrategista".

Nela, nossos assinantes podem contar não só com as informações do que acontece de relevante no Brasil e no mundo, como também maneiras de aplicar à realidade dos investimentos para os mais variados perfis de investidor.

Se gostou do que leu até aqui, vale a pena conferir.

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento