Qual tipo de ação é melhor para os próximos meses: a de valor ou a de crescimento?

Pandemia beneficiou nomes em crescimento, especialmente no campo da tecnologia, mas momento é de reavaliar escolhas, diante de novas decisões sobre juros e mudanças nas expectativas de inflação

Não se falou sobre outra coisa nos últimos dias que não as decisões de política monetária ao redor do mundo, com os brasileiros dando uma atenção especial para duas reuniões de autoridades monetárias: a do Fed (EUA) e a do Bacen (Brasil).

Enquanto a americana veio em linha com o esperado, a brasileira surpreendeu na margem, uma vez que a maior parte das projeções apontavam para uma alta da taxa de juros de 50 pontos-base, frente a realidade de 0,75 ponto percentual de elevação.

Naturalmente, ambas as decisões são amparadas sob ao menos uma premissa muito clara: a de manutenção do poder de compra da moeda — isto é, a preservação da estabilidade dos preços.

Por isso, a elevação das expectativas de inflação nas últimas semanas foi importante para que se formasse uma tensão maior sobre as decisões de política monetária.

Grosso modo, os bancos centrais colocaram as taxas de juros lá embaixo para estimular a economia depois da pandemia. Como resultado disso e da retomada econômica que se projeta agora, somada aos pacotes de estímulos ao redor do mundo, os investidores começaram a temer uma inflação maior do que o esperado anteriormente.

Se fosse o caso, as taxas de juros precisariam ser elevadas mais rápido do que o pressuposto, provocando uma alteração geral de expectativas e afetando os valuations dos ativos de risco.

Leia Também

Mercado em 5 Minutos: Os investidores se preparam para a Super Quarta

Mercado em 5 Minutos: Um respiro para a atividade global

O Fed, por sua vez, entende que a inflação de agora não é estrutural (sustentada) — e por isso seria apenas temporária. Por isso, os estímulos monetários poderiam ser colocados por mais tempo, de modo a almejar um desemprego mais baixo antes de começar a suspender as medidas.

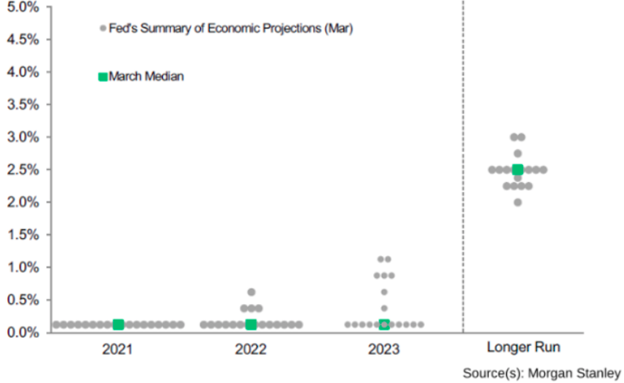

Abaixo, as projeções para a taxa de juros do Fed.

Note como a autoridade monetária ancorou as expectativas de juros baixos até 2023 (“forward guidance”).

Mas o mercado não é bobo.

Ele calcula uma média ponderada do que o BC americano fala e do que pode acontecer se o plano de Powell, presidente do Fed, der errado.

Acima, os pontos verdes são os juros medidos pela mediana das expectativas, ancoradas pelo banco central. Os pontos cinzas, por outro lado, mostram a presença de agentes que entendem que o BC subirá a taxa de juros antes do pressuposto.

Essa incerteza machuca os mercados, principalmente ações de crescimento. Tanto que temos observado uma rotação setorial em direção a segmentos mais ligados à economia cíclica e tradicional, as famosas teses de valor.

O dinheiro sai de crescimento (tecnologia) e vai para valor (cíclicos e tradicionais), cujos fluxos de caixa estariam mais no presente do que no futuro (menos incerteza e menos desconto dos fluxos).

Agora, precisamos pensar se essa tendência é momentânea, como diz o Fed, ou estrutural.

Pacote de ajuda provoca (muita) inflação?

Vamos então avaliar um dos maiores influenciadores da alta das expectativas de inflação: o pacote estímulo de Biden. Neste caso, há quem argumente que o impacto inflacionário dos cheques de estímulo dos EUA é exagerado. Mesmo que as restrições sociais diminuam totalmente, como aconteceu no Texas e na Austrália, é improvável que os controles de estímulo desencadeiam um tsunami de demanda como se prevê agora.

A propensão a consumir a partir da renda adicional é relativamente alta, com estimativas de até 50%. Ainda assim, a propensão a consumir de riqueza adicional é pequena, com estimativas internacionais em torno de 5%.

Isso levanta a questão: as famílias dos EUA consideram os cheques de estímulo como renda ou riqueza adicional?

A resposta depende do nível de renda da família.

Famílias de baixa renda, que suportaram o peso da perda de empregos e licenças, sofreram grandes quedas em sua renda em relação ao consumo. Consequentemente, eles consideram os cheques de estímulo como uma renda adicional.

Mas na medida em que a renda adicional está apenas (parcialmente) substituindo a renda perdida, ela não aumentará seu consumo em comparação com o que teria sido sem a renda perdida.

Assim, pode-se verificar que os estímulos não são tão inflacionários assim.

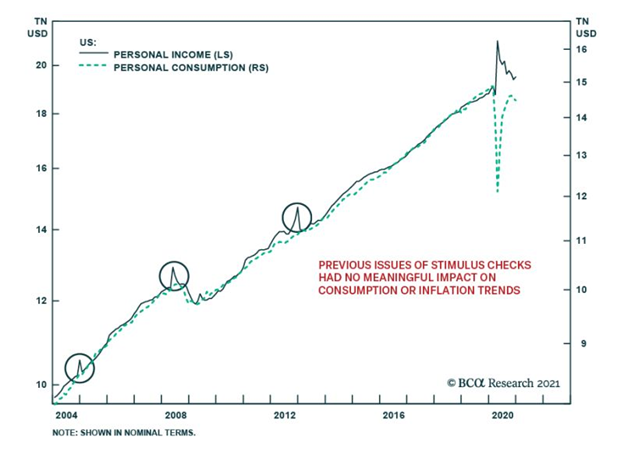

Acima, podemos ver que os cheques de estímulos enviados às famílias não tiveram um impacto significativo no consumo ou na inflação. Ele serviu mais de sustentação para a demanda do que como um adicional de grande potencial de consumo.

O mesmo racional pode ser replicado para o Brasil, com o auxílio emergencial - em menor proporção, claro. Logo, tem-se que a inflação americana pode ser sim temporária, o que tornaria a política do Fed adequada para o momento.

Os ruídos de curto prazo, porém, permanecem, dando espaço para que teses de valor outperformarem teses de crescimento.

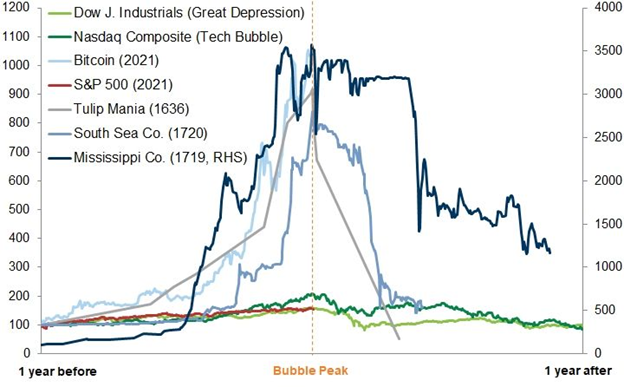

Soma-se à dinâmica o medo de que haja uma bolha na Bolsa americana, que acredito ser infundado. De qualquer forma, trouxe um gráfico do Goldman Sachs que mostra as bolhas financeiras mais famosas em torno de seu pico e o S&P 500 atual.

Não acredito na tese que haja uma bolha, até mesmo porque o momento atual é muito diferente, principalmente por conta do patamar da taxa de juros. Por isso, resta a dúvida, onde alocar os recursos?

Qual tese devemos comprar?

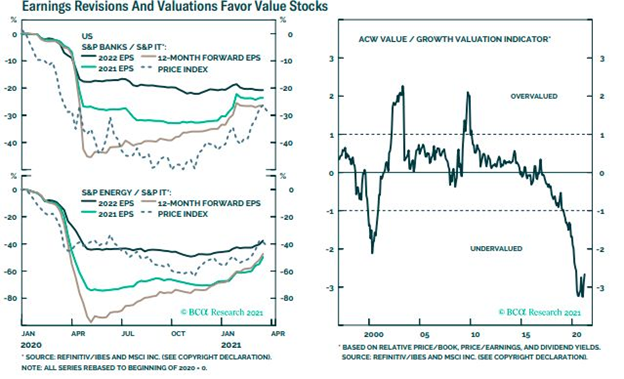

Veja, entendo que as ações de valor deverão liderar o mercado de ações em alta nos próximos 12 meses, o que não significa que não goste de tecnologia, mas que apenas enxergo espaço para valor nos portfólios, até como método de reduzir a volatilidade dos portfólios - hoje, quanto mais crescimento, mais ruído sobre a carteira.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

No ano passado, a pandemia beneficiou nomes em crescimento, especialmente no campo da tecnologia. O fim das medidas de bloqueio, por sua vez, favorece os nomes de valor.

Não apenas o valor ainda é excepcionalmente barato em relação ao crescimento, como podemos observar no segundo gráfico abaixo (da direita), mas os setores de valor tradicionais, como bancos e empresas de energia, testemunharão revisões de seus resultados mais fortes do que as ações de tecnologia desde o início do ano (primeiro gráfico, da esquerda).

Assim, entendo que caiba posições de valor em detrimento de tecnologia no momento atual, ainda que a carteira deva guardar posicionamento nas teses estruturais de crescimento para o longo prazo. No curto, porém, a janela atual beneficia teses de valor. Isso deverá se manter até que as expectativas para os juros americanos se alinhem.

Para que saibamos quando a hora certa de capturar os dois movimentos, o de curto e o de longo prazo, nada mais importante do que estar bem assessorado.

Diante dessa imperativa necessidade, Felipe Miranda, estrategista-chefe da Empiricus, desenvolveu um projeto que representa a essência da Empiricus: nosso grande projeto de formação de investidores, com muito de Taleb, Buffett, Graham, Munger, Howard Marks, George Soros, Ray Dalio e tudo aquilo que Felipe aprendeu com sua própria prática em 22 anos, reforçado de condições mais do que especiais em nossas assinaturas.

Por mera observação empírica de sete anos, sabemos o impacto que este projeto pode causar na vida das pessoas. Por isso, para saber como surfar o ciclo atual, vale muito conferir o programa que chamamos de Investidor Definitivo. Com ele, o investidor estará mais do que preparado para desenvolver estratégias vencedores e equilibradas para os diferentes cenários.

Mercado em 5 Minutos: O que a queda de um símbolo nos mostra sobre o momento atual?

A morte da Rainha Elizabeth II marca não só o fim do 2º período elisabetano para os britânicos, mas também a queda de um dos mais icônicos símbolos de estabilidade das últimas décadas

Mercado em 5 Minutos: Uma nova frente de estímulos ao redor do mundo vem ganhando força

É possível sentir uma cautela no ar antes da reunião do Banco Central Europeu (BCE), nesta semana, enquanto acompanhamos as consequências do corte de gás da Rússia

O pior ainda está por vir: Europa corre o risco de apagões e recessão se Putin seguir cortando o gás

Existem duas frentes de preocupação da crise energética que o mercado deve permanecer de olho: o gás natural e o pétroleo

Mercado em 5 Minutos: Quem está ansioso para o dia da independência?

Começamos com o Dia do Trabalhos nos EUA, nesta segunda-feira (5), que fecha o mercado americano. Os mercados asiáticos iniciaram a semana em queda, acompanhados pelas bolsas europeias.

Aperte os cintos: o Fed praticamente acabou com as teses de crescimento, e o fim do bear market rally está aí

Saída da atual crise inflacionária passa por algum sacrifício. Afinal, estamos diante de um ciclo econômico clássico e será preciso esfriar o mercado de trabalho

O conclave dos banqueiros centrais vai começar: saiba o que esperar do simpósio de Jackson Hole

Foi em Jackson Hole que Jerome Powell previu erroneamente que a inflação nos Estados Unidos seria um fenômeno transitório

Campanha eleitoral finalmente começa e volatilidade se avizinha, mas há meios de mitigar os riscos no mercado; aqui você aprende como

Muita volatilidade é esperada, mas o mercado já conhece Lula e também sabe quem é Bolsonaro; as eleições não representam uma ameaça concreta à bolsa e é possível capturar o potencial de valorização desse período

Um mundo tomado pela inflação: entenda a que é preciso prestar atenção para saber se os preços vão finalmente parar de subir

O processo de normalização dos preços será fundamental para que consigamos ter maior previsibilidade quanto ao futuro dos ativos de risco

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

O Fed entre os juros e a inflação: por que estamos na semana mais importante de julho?

O Federal Reserve (Fed) se vê entre a cruz e a espada: subir juros de um jeito agressivo e afetar a economia, ou deixar a inflação alta?

Pouso suave ou aterrissagem forçada? Saiba o que esperar do petróleo diante da desaceleração da economia global

Apesar de a história mostrar que o petróleo caiu em 5 das últimas 6 recessões, há espaço para que o declínio dos preços das ações de petróleo seja menor que o da commodity desta vez

Ruídos da recessão: como a alta dos preços da energia na Europa acabou com a vantagem competitiva da zona do euro

Efeitos nocivos da recessão na Europa também devem afetar o Brasil, que fornece matérias-primas e compra maquinários industriais dos europeus

Pior que a alta dos combustíveis! Entenda como o aumento dos preços dos alimentos ameaça a recuperação da economia global

Questões geopolíticas devem continuar pressionando as cadeias de fornecimento de alimentos existentes, sem uma solução fácil no curto prazo

O dólar pode ser imprevisível, mas é essencial para proteger sua carteira. Entenda os riscos e conheça as melhores estratégias

Os movimentos do dólar no mercado de câmbio são incertos, mas há estratégias eficazes para investir na moeda norte-americana e diversificar seu portfólio

Economia global em desaceleração: como investir quando o risco de recessão aumenta a cada minuto que passa

Mercado financeiro está diante de águas bastante turbulentas, o que reforça a importância de diversificar e proteger seus investimentos

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Um metal precioso ganha momento com o fim dos estímulos – entenda por que você precisa dele na sua carteira

Ouro se manterá como componente indispensável do portfólio no futuro, permitindo que investidores não percam o sono mesmo em situações estressantes nos mercados

Recessão em tons de Zima Blue – como investir em um momento no qual o mercado precisa buscar suas raízes para sair da crise

Processos como o atual fazem parte de movimentos naturais do mercado; a agressividade da correção se relaciona com o tempo em que nos distanciamos de nossa essência

O futuro bate à nossa porta: entenda a importância da regulamentação do mercado de carbono no Brasil

O avanço do mercado de carbono no Brasil ainda é pequeno em comparação ao que ocorre na Europa, mas é um passo fundamental para sua consolidação

Nos embalos de um mundo ainda globalizado: como a rotação setorial deve beneficiar a Vale (VALE3)

A Vale tem atravessado uma verdadeira montanha-russa – ou seria uma montanha-chinesa? -, mas sua ação mantém-se com um caso de sucesso entre as teses de valor

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP