O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Pandemia beneficiou nomes em crescimento, especialmente no campo da tecnologia, mas momento é de reavaliar escolhas, diante de novas decisões sobre juros e mudanças nas expectativas de inflação

Não se falou sobre outra coisa nos últimos dias que não as decisões de política monetária ao redor do mundo, com os brasileiros dando uma atenção especial para duas reuniões de autoridades monetárias: a do Fed (EUA) e a do Bacen (Brasil).

Enquanto a americana veio em linha com o esperado, a brasileira surpreendeu na margem, uma vez que a maior parte das projeções apontavam para uma alta da taxa de juros de 50 pontos-base, frente a realidade de 0,75 ponto percentual de elevação.

Naturalmente, ambas as decisões são amparadas sob ao menos uma premissa muito clara: a de manutenção do poder de compra da moeda — isto é, a preservação da estabilidade dos preços.

Por isso, a elevação das expectativas de inflação nas últimas semanas foi importante para que se formasse uma tensão maior sobre as decisões de política monetária.

Grosso modo, os bancos centrais colocaram as taxas de juros lá embaixo para estimular a economia depois da pandemia. Como resultado disso e da retomada econômica que se projeta agora, somada aos pacotes de estímulos ao redor do mundo, os investidores começaram a temer uma inflação maior do que o esperado anteriormente.

Se fosse o caso, as taxas de juros precisariam ser elevadas mais rápido do que o pressuposto, provocando uma alteração geral de expectativas e afetando os valuations dos ativos de risco.

Leia Também

O Fed, por sua vez, entende que a inflação de agora não é estrutural (sustentada) — e por isso seria apenas temporária. Por isso, os estímulos monetários poderiam ser colocados por mais tempo, de modo a almejar um desemprego mais baixo antes de começar a suspender as medidas.

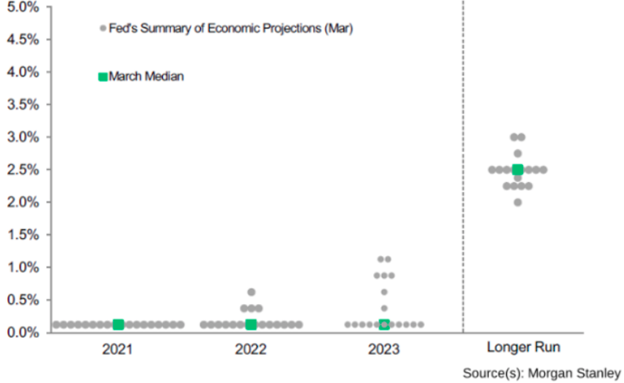

Abaixo, as projeções para a taxa de juros do Fed.

Note como a autoridade monetária ancorou as expectativas de juros baixos até 2023 (“forward guidance”).

Mas o mercado não é bobo.

Ele calcula uma média ponderada do que o BC americano fala e do que pode acontecer se o plano de Powell, presidente do Fed, der errado.

Acima, os pontos verdes são os juros medidos pela mediana das expectativas, ancoradas pelo banco central. Os pontos cinzas, por outro lado, mostram a presença de agentes que entendem que o BC subirá a taxa de juros antes do pressuposto.

Essa incerteza machuca os mercados, principalmente ações de crescimento. Tanto que temos observado uma rotação setorial em direção a segmentos mais ligados à economia cíclica e tradicional, as famosas teses de valor.

O dinheiro sai de crescimento (tecnologia) e vai para valor (cíclicos e tradicionais), cujos fluxos de caixa estariam mais no presente do que no futuro (menos incerteza e menos desconto dos fluxos).

Agora, precisamos pensar se essa tendência é momentânea, como diz o Fed, ou estrutural.

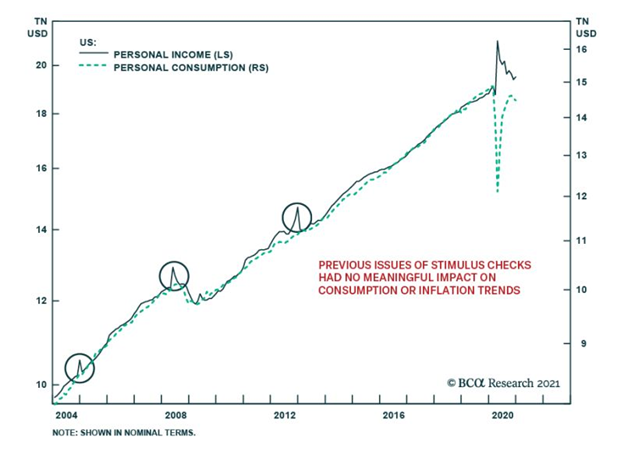

Vamos então avaliar um dos maiores influenciadores da alta das expectativas de inflação: o pacote estímulo de Biden. Neste caso, há quem argumente que o impacto inflacionário dos cheques de estímulo dos EUA é exagerado. Mesmo que as restrições sociais diminuam totalmente, como aconteceu no Texas e na Austrália, é improvável que os controles de estímulo desencadeiam um tsunami de demanda como se prevê agora.

A propensão a consumir a partir da renda adicional é relativamente alta, com estimativas de até 50%. Ainda assim, a propensão a consumir de riqueza adicional é pequena, com estimativas internacionais em torno de 5%.

Isso levanta a questão: as famílias dos EUA consideram os cheques de estímulo como renda ou riqueza adicional?

A resposta depende do nível de renda da família.

Famílias de baixa renda, que suportaram o peso da perda de empregos e licenças, sofreram grandes quedas em sua renda em relação ao consumo. Consequentemente, eles consideram os cheques de estímulo como uma renda adicional.

Mas na medida em que a renda adicional está apenas (parcialmente) substituindo a renda perdida, ela não aumentará seu consumo em comparação com o que teria sido sem a renda perdida.

Assim, pode-se verificar que os estímulos não são tão inflacionários assim.

Acima, podemos ver que os cheques de estímulos enviados às famílias não tiveram um impacto significativo no consumo ou na inflação. Ele serviu mais de sustentação para a demanda do que como um adicional de grande potencial de consumo.

O mesmo racional pode ser replicado para o Brasil, com o auxílio emergencial - em menor proporção, claro. Logo, tem-se que a inflação americana pode ser sim temporária, o que tornaria a política do Fed adequada para o momento.

Os ruídos de curto prazo, porém, permanecem, dando espaço para que teses de valor outperformarem teses de crescimento.

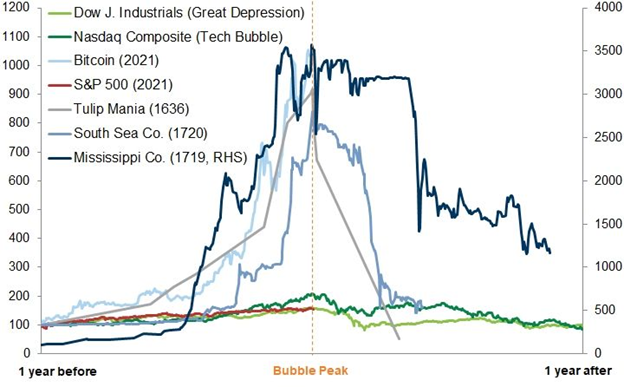

Soma-se à dinâmica o medo de que haja uma bolha na Bolsa americana, que acredito ser infundado. De qualquer forma, trouxe um gráfico do Goldman Sachs que mostra as bolhas financeiras mais famosas em torno de seu pico e o S&P 500 atual.

Não acredito na tese que haja uma bolha, até mesmo porque o momento atual é muito diferente, principalmente por conta do patamar da taxa de juros. Por isso, resta a dúvida, onde alocar os recursos?

Veja, entendo que as ações de valor deverão liderar o mercado de ações em alta nos próximos 12 meses, o que não significa que não goste de tecnologia, mas que apenas enxergo espaço para valor nos portfólios, até como método de reduzir a volatilidade dos portfólios - hoje, quanto mais crescimento, mais ruído sobre a carteira.

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

No ano passado, a pandemia beneficiou nomes em crescimento, especialmente no campo da tecnologia. O fim das medidas de bloqueio, por sua vez, favorece os nomes de valor.

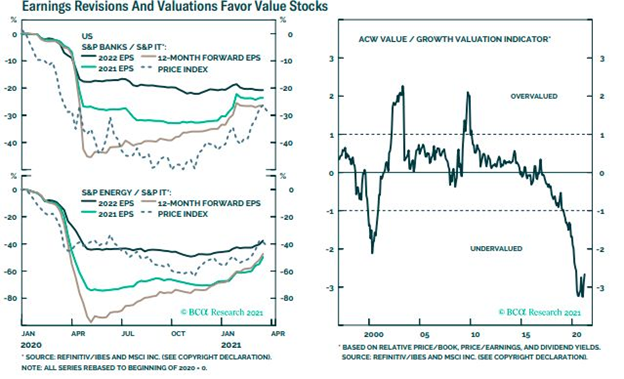

Não apenas o valor ainda é excepcionalmente barato em relação ao crescimento, como podemos observar no segundo gráfico abaixo (da direita), mas os setores de valor tradicionais, como bancos e empresas de energia, testemunharão revisões de seus resultados mais fortes do que as ações de tecnologia desde o início do ano (primeiro gráfico, da esquerda).

Assim, entendo que caiba posições de valor em detrimento de tecnologia no momento atual, ainda que a carteira deva guardar posicionamento nas teses estruturais de crescimento para o longo prazo. No curto, porém, a janela atual beneficia teses de valor. Isso deverá se manter até que as expectativas para os juros americanos se alinhem.

Para que saibamos quando a hora certa de capturar os dois movimentos, o de curto e o de longo prazo, nada mais importante do que estar bem assessorado.

Diante dessa imperativa necessidade, Felipe Miranda, estrategista-chefe da Empiricus, desenvolveu um projeto que representa a essência da Empiricus: nosso grande projeto de formação de investidores, com muito de Taleb, Buffett, Graham, Munger, Howard Marks, George Soros, Ray Dalio e tudo aquilo que Felipe aprendeu com sua própria prática em 22 anos, reforçado de condições mais do que especiais em nossas assinaturas.

Por mera observação empírica de sete anos, sabemos o impacto que este projeto pode causar na vida das pessoas. Por isso, para saber como surfar o ciclo atual, vale muito conferir o programa que chamamos de Investidor Definitivo. Com ele, o investidor estará mais do que preparado para desenvolver estratégias vencedores e equilibradas para os diferentes cenários.

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora

Confira as leituras mais importantes no mundo da economia e das finanças para se manter informado nesta segunda-feira de Carnaval

Nem tanto cigarra, nem tanto formiga. Morrer com dinheiro demais na conta pode querer dizer que você poderia ter trabalhado menos ou gastado mais

Miami é o novo destino dos bilionários americanos? Pois é, quando o assunto são tendências, a única certeza é: não há certezas

Veja a empresa que pode entregar retornos consistentes e o que esperar das bolsas hoje

Felizmente, vez ou outra o tal do mercado nos dá ótimas oportunidades de comprar papéis por preços bem interessantes, exatamente o que aconteceu com Eneva nesta semana

O carry trade no Japão, operação de tomada de crédito em iene a juros baixos para investir em países com taxas altas, como o Brasil, está comprometido com o aumento das taxas japonesas

Depois de uma alta de quase 50% em 12 meses, o mercado discute se os preços já esticaram — e por que “estar caro” não significa, necessariamente, fim da alta

Confira as vantagens e desvantagens do Rearp Atualização. Saiba também quais empresas divulgam resultados hoje e o que mais esperar do mercado

Veja qual o efeito da vitória da primeira-ministra do Japão, Sanae Takaichi, nas eleições do Japão nos mercados de todo o mundo

A vitória esmagadora de Sanae Takaichi abre espaço para a implementação de uma agenda mais ambiciosa, que também reforça o alinhamento estratégico de Tóquio com os Estados Unidos, em um ambiente geopolítico cada vez mais competitivo na Ásia

Veja os sinais que o mercado olha para dar mais confiança ao plano de desalavancagem da holding, que acumulou dívidas de quase R$ 38 bilhões até setembro

O que muda na nossa identidade profissional quando parte relevante do trabalho operacional deixa de ser feita por humanos?

Mudaram as estações e, do pré-Carnaval brasileiro, miramos nosso foco nas baixas temperaturas dos Alpes italianos, que recebem os Jogos Olímpicos de Inverno

Veja como distinguir quais ações valem o seu investimento; investidores também reagem a novos resultados de empresas e dados macroeconômicos