O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A reabertura econômica, uma nova ótica para o comércio global e os estímulos lançaram luz novamente sobre o tema, como ocorreu há 20 anos

Quem conhece as histórias de J. R. R. Tolkien está acostumado com as grandes jornadas retratadas em seus clássicos. Longos caminhos percorridos pelos heróis sempre possuem começo, meio e fim.

Curiosamente, em Tolkien, inclusive, de maneira similar aos ativos no mercado financeiro, as trilhas não são lineares, com os caminhos tendo de ser alterados com certa frequência, surpresas e reviravoltas.

Ainda assim, sempre depois do longo percurso, nossos heróis precisam voltar para casa - Bilbo, Frodo e Sam voltam para o Condado ao final de suas respectivas viagens.

Lá e de volta outra vez. Nossos investimentos, em grande parte, mimetizam esse ciclo, com começo, meio e fim, sujeito a bastante volatilidade no meio do caminho.

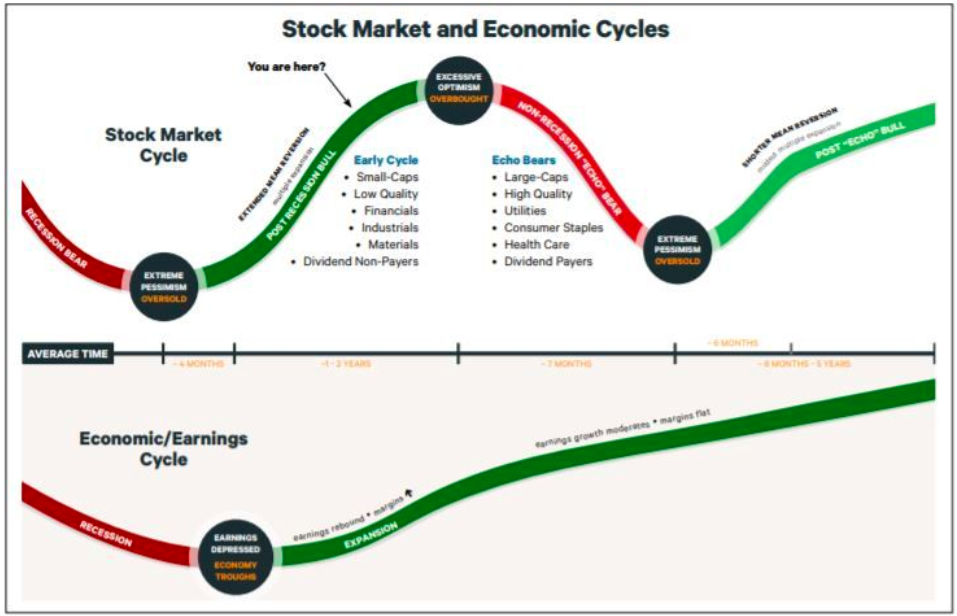

Observe abaixo uma ilustração sobre ciclos econômicos no mercado financeiro e no mercado de bens. Perceba que os ciclos financeiros costumam ser mais rápidos que o de bens, em uma antecipação do processo – trazer a valor presente.

Paralelamente a este raciocínio, já faz algum tempo que tenho falado de commodities, uma classe que se encaixa perfeitamente com este contexto cíclico.

Leia Também

Depois de um grande momento entre a década de 90 e o início dos anos 2000, os investimentos em matérias-primas enfrentaram uma fase ruim por bastante tempo, muito por conta de dois choques: i) a crise do subprime, em 2008; e ii) a crise da Zona do Euro, entre 2012 e 2014.

De lá para cá, até o final de 2019, os preços do setor flertaram com mínimas históricas, enquanto as empresas envolvidas no segmento se tornaram indiscutivelmente baratas.

Em 2020, porém, houve uma mudança de rota. A grave crise peculiar da covid-19, a paralisação temporária das cadeias de suprimento globais e o subsequente reaquecimento das economias, com a vacinação e a normalização das condições sociais, pressionaram novamente os ofertantes, que voltaram a demandar desregradamente as commodities.

O resultado foi um grande choque de preço, os quais têm pressionado não só o setor, mas toda a inflação mundial.

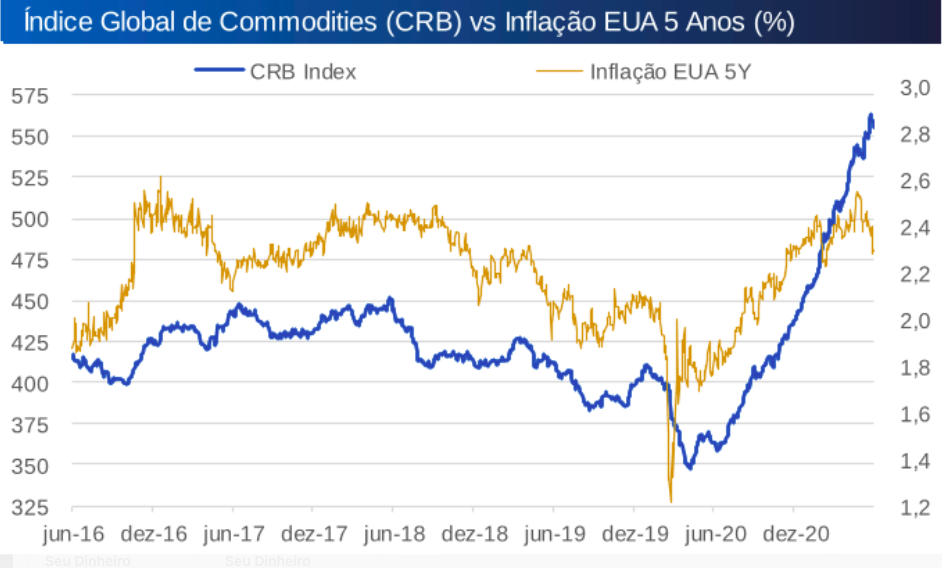

Note abaixo a evolução dos preços das commodities (medidas pelo CRB Index no eixo da direita) versus a inflação implícita americana para cinco anos (linha amarela no eixo da esquerda).

A reabertura econômica, uma ótica mais multilateral para o comércio global e os estímulos fiscais e monetários lançaram a possibilidade das commodities voltarem a ser um tema quentíssimo no mercado, assim como o fizeram há 20 anos. Lá e de volta outra vez. O herói volta à casa.

Nas últimas semanas, porém, tamanha foi a alta dos preços vista do último trimestre de 2020 até hoje, que o mercado começou a experimentar uma correção considerável.

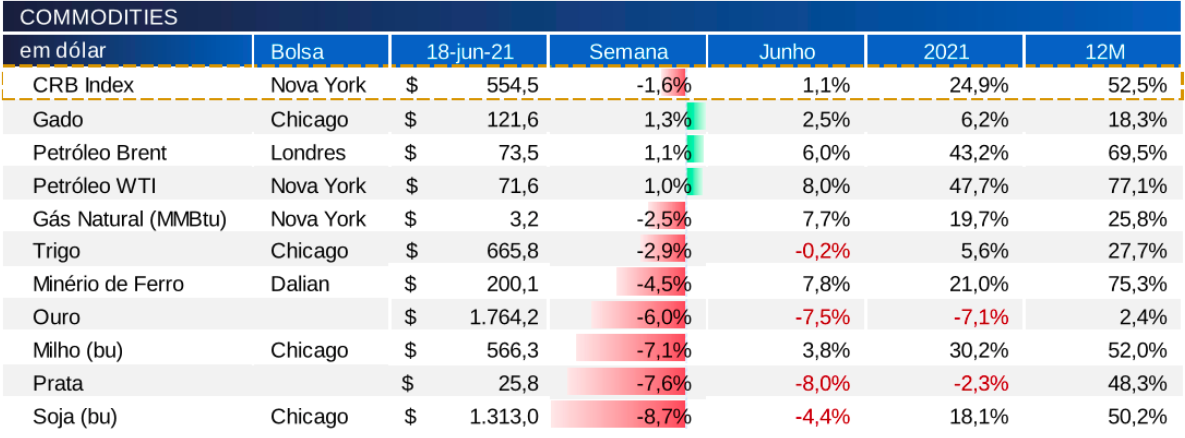

Naturalmente, alguns preços pareciam de fato esticados. Não à toa, verifica-se um contraste considerável entre a performance dos últimos 12 meses e os da última semana, como podemos ver abaixo.

As commodities voltaram a sofrer. Para ilustrar, o minério de ferro chegou a cair quase 5% na semana encerrada no dia 18 de junho, ainda se ajustando à perspectiva de aperto monetário no mundo e aos esforços chineses de conter movimentos especulativos.

A noção de ajuste nos preços, contudo, pode ser confundida com um eventual fim de ciclo para as empresas de commodity. Os investidores se perguntam: deveríamos abandonar as commodities novamente? Este entendimento não se verifica, entretanto.

Vamos separar duas coisas: i) provavelmente haverá uma pressão vendedora no curto prazo, muito derivada de notícias negativas sobre os preços, o que ensejaria uma correção; e ii) mesmo passando por volatilidade no curto prazo, durante a correção do preço da commodity, a ação que opera a matéria-prima não deixa de ser atrativa.

O motivo? Em grande parte porque mesmo com uma correção de preços frente ao patamar atual, muitas empresas ainda estariam baratas – o preço ainda estaria acima da curva de custos, provocando geração de caixa robusta.

Olhe a Vale, por exemplo: mesmo se o minério caísse mais de 35%, a companhia ainda estaria negociando a 3,5 vezes EV/Ebitda para 2022, patamar que consideramos barato.

Ou seja, precisaremos agora apenas ser mais seletivos, buscando principalmente fluxos de caixa.

Busque fluxos de caixa foi a lição que Felipe Miranda, estrategista-chefe da Empiricus, a maior casa de análise independente de ações, passou para seus assinantes leituras da série best-seller “Palavra do Estrategista”.

Se o momento atual requer seletividade, precisamos estar bem acompanhados, com quem verdadeiramente entende de selecionar ativos. Por isso, deixo aqui o convite para conferir a Palavra do Estrategista e ler de Felipe Miranda seus principais nomes para o segundo semestre.

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora