No mundo dos IPOs, o fracasso da Environmental ESG acende uma luz de alerta — e aumenta o nervosismo do mercado

A abertura de capital da Enviornmental ESG, da Ambipar, era tida como certa — e seu cancelamento mostra que os IPOs estão sob pressão

Os últimos anos foram marcados por um volume intenso de IPOs no Brasil: 70 empresas estrearam na bolsa desde o começo de 2020; é quase uma abertura de capital a cada 10 dias. No entanto, se é verdade que o número de estreantes na B3 aumentou, também é verdade que o total de companhias que ficaram pelo caminho tem crescido rapidamente — e o insucesso da Environmental ESG mostra que o caminho está cada vez mais difícil.

Afinal, estamos falando de uma companhia que, aparentemente, conseguiria emplacar seu IPO sem dificuldades. A ESG é subsidiária da Ambipar (AMBP3) — que, por sua vez, fez uma das aberturas de capital de maior sucesso de 2020 e viu suas ações mais que dobrarem de valor de lá para cá. O respaldo passado pela controladora, somado à tese de investimento numa empresa de soluções ambientais, pareciam suficientes para garantir a abertura de capital.

Pois apenas pareciam: na noite passada, para a surpresa de grande parte do mercado, a Environmental ESG suspendeu sua oferta inicial de ações, citando a "deterioração das condições do mercado" — os papéis estavam em fase de precificação e, teoricamente, estreariam na B3 no próximo dia 11.

Com isso, a subsidiária da Ambipar engrossa uma lista nada glamourosa: a de empresas que cancelaram, interromperam ou suspenderam seus processos de IPO. Segundo a CVM, 55 companhias desistiram dos planos apenas nesse ano; o número é maior que as 44 de aberturas de capital em 2021.

Isso não quer dizer que a empresa não irá mais para a bolsa: é possível que a ESG opte pelo caminho da oferta restrita de ações, uma modalidade em que apenas investidores profissionais — aqueles com mais de R$ 10 milhões em aplicações financeiras — participam do processo.

Ainda assim, o insucesso da subsidiária da Ambipar acendeu uma luz de alerta: mesmo os cases que, à primeira vista, parecem sólidos, estão esbarrando nas condições adversas do mercado.

Leia Também

IPOs: sucessos e fracassos

A lista de desistências da CVM leva em conta as empresas que não tiveram sucesso com os processos de abertura de capital via Instrução 400, que é a norma que regulariza os IPOs destinados ao investidor amplo. Ao fracassar nessa via, algumas companhias optam pela Instrução 476, que é justamente a oferta restrita de ações citada acima.

Dito isso, das 55 empresas que falharam no IPO comum, sete conseguiram emplacar ofertas restritas e estrearam na bolsa: Agrogalaxy (AGXY3), Vittia Fertilizantes (VITT3), Infracommerce (IFCM3), Dotz (DOTZ3), 3Tentos (TTEN3), Livetech/WDC Networks (LVTC3) e Kora Saúde (KRSA3). Portanto, restam 48 companhias.

Dessas, há ainda três casos que não deram sequência ao IPO, mas que valem uma citação à parte:

- Grupo BIG Brasil: comprado pelo Carrefour Brasil (CRFB3) em março, por R$ 7,5 bilhões;

- Uni.co: comprado pela Americanas (AMER3) em abril, sem valor revelado;

- Hortifruti Natural da Terra: comprado pela Americanas (AMER3) em agosto, por R$ 2,1 bilhões.

Assim, chegamos ao número de 45 empresas cujos pedidos de IPO não deram certo. A lista, no entanto, pode aumentar: outras 30 companhias estão com os processos de abertura de capital em análise na CVM — incluindo a ESG e a Bluefit, que recentemente também suspendeu sua oferta de ações via Instrução 400.

Novamente, vale ressaltar que as empresas que optaram por cancelar ou interromper seus processos de IPO via Instrução 400 podem, eventualmente, chegar à bolsa — seja via oferta restrita ou através de um novo processo de oferta ampla. Mas a extensão dessa lista e os nomes que fazem parte dela, com pesos pesado como as varejistas Kalunga e Tok&Stok, passa a sensação de que o mercado não está tão receptivo quanto se imagina.

| IPOs cancelados | ||||

| Canopus Holding | BBM Logística | EMCCamp | Farmácia Nissei | Granbio Investimentos |

| Açu Petróleo | Nortis | Oceana Offshore | EZ Inc | Grupo MPR |

| Estok Comércio (Tok&Stok) | Paschoalotto | Kallas | Yuny | CFL |

| Urba | W2W (Wine) | Kalunga | Agrogalaxy* | Grupo Fatura |

| Uni.Co** | Oleoplan | CTC | Vittia Fertilizantes* | Casa & Vídeo |

| Privalia Brasil | Tegra | Infracommerce* | BIG Brasil** | Método Engenharia |

| CM Hospitalar | Dotz* | Librelato | Grupo Avenida | Rio Alto |

| Grupo Cortel | Guararapes Painéis | 3Tentos* | Ubook | Iguá Saneamento |

| Nadir Figueiredo | LG Informática | Entalpia Participações | Hospital Care Caledônia | Laboratório Teuto Brasileiro |

| Livetech* | Kora Saúde* | Bionexo | CDF Assistência Digital | Rio Energy |

| Athena Saúde | Natural da Terra** | Nova Harmonia | São Salvador Alimentos | Rio Branco Alimentos |

Environmental ESG e a janela que se fecha

No mercado, a percepção é a de que a recente turbulência vista na bolsa tem dificultado a vida de quem planeja fazer um IPO: a alta de juros, as instabilidades político-econômicas e as projeções menores de crescimento para 2022 fazem com que os potenciais investidores fiquem cada vez mais hesitantes em colocar dinheiro numa abertura de capital.

"Lá atrás, o mercado aproveitou o excesso de liquidez para engatilhar todas as ofertas que estavam estacionadas. Mas, hoje, o cenário é diferente", diz um gestor de uma asset paulista que pediu para não ser identificado. "Os players locais, os fundos locais, todos estão com o pé no breque".

O panorama macroeconômico, de fato, não é dos mais favoráveis: a inflação bastante elevada no país força uma perspectiva de juros cada vez mais altos — o que, por sua vez, provoca um salto no custo de capital e puxa para baixo a precificação das novas ações, afetando o valor de mercado das potenciais novatas.

A própria queda generalizada da bolsa nos últimos meses acaba afetando os IPOs de maneira indireta. Fundos multimercado, por exemplo, acabam diminuindo a exposição às ações e partindo para a renda fixa, de modo a evitar perdas e aproveitar os rendimentos maiores dos títulos ligados aos juros. O Ibovespa, vale lembrar, acumula baixa de 5% desde o começo do ano.

"Há ainda um outro ponto: hoje, a gente não tem capacidade de análise para dar conta de toda essa safra de IPOs", diz o gestor, ponderando que, atualmente, há cerca de 50 empresas fazendo sondagens no mercado para uma possível abertura de capital. "Isso quer dizer que estamos negativos para os IPOs que estão vindo? Não. Mas, hoje, as casas estão muito mais seletivas".

IPOs: quem sobe e quem cai?

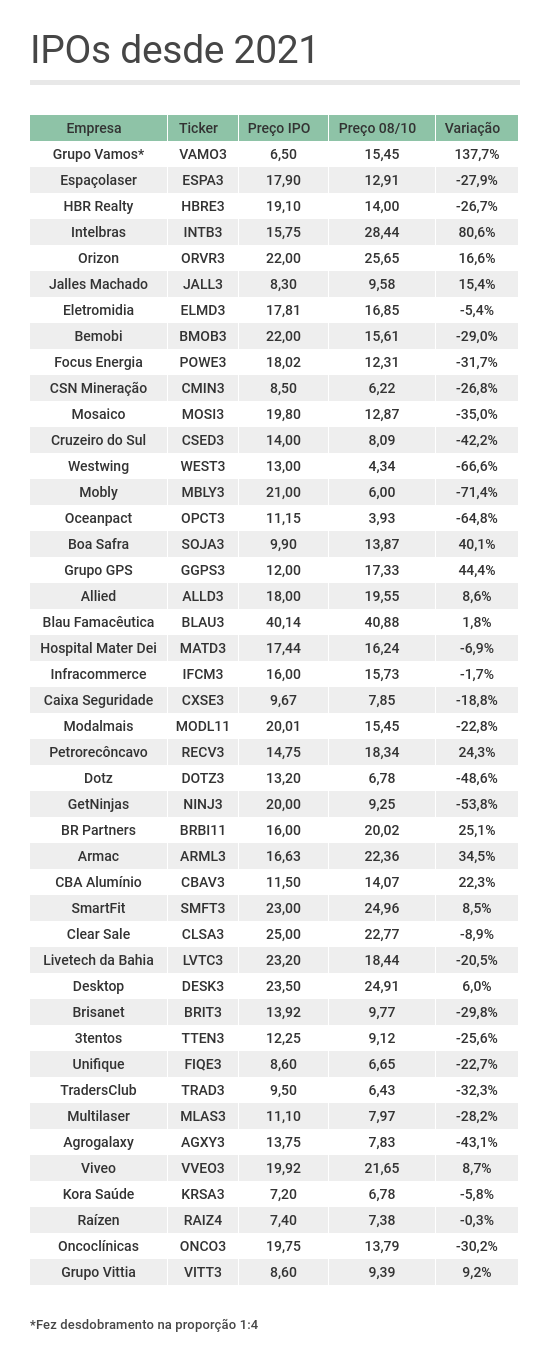

Das 44 empresas que abriram o capital em 2021, apenas 16 apresentam desempenho positivo — ou 36% do total. Dessas, apenas oito têm retornos superiores a 20% desde o IPO. O destaque é o Grupo Vamos (VAMO3), cujas ações sobem mais de 130% e já passaram por um desdobramento.

É possível que essa lista aumente nos próximos dias: se nada der errado, a Comerc Energia deve precificar hoje sua oferta de ações — e caso ela seja bem sucedida nesse processo, seus papéis devem estrear na B3 no próximo dia 13.

Quer ter um Porsche novinho? Pois então aperte os cintos: a Volkswagen quer fazer o IPO da montadora de carros esportivos

Abertura de capital da Porsche deve acontecer entre o fim de setembro e início de outubro; alguns investidores já demonstraram interesse no ativo

BTG Pactual tem a melhor carteira recomendada de ações em agosto e foi a única entre as grandes corretoras a bater o Ibovespa no mês

Indicações da corretora do banco tiveram alta de 7,20%, superando o avanço de 6,16% do Ibovespa; todas as demais carteiras do ranking tiveram retorno positivo, porém abaixo do índice

Small caps: 3R (RRRP), Locaweb (LWSA3), Vamos (VAMO3) e Burger King (BKBR3) — as opções de investimento do BTG para setembro

Banco fez três alterações em sua carteira de small caps em relação ao portfólio de agosto; veja quais são as 10 escolhidas para o mês

Passando o chapéu: IRB (IRBR3) acerta a venda da própria sede em meio a medidas para se reenquadrar

Às vésperas de conhecer o resultado de uma oferta primária por meio da qual pretende levantar R$ 1,2 bilhão, IRB se desfaz de prédio histórico

Chega de ‘só Petrobras’ (PETR4): fim do monopólio do gás natural beneficia ação que pode subir mais de 50% com a compra de ativos da estatal

Conheça a ação que, segundo analista e colunista do Seu Dinheiro, representa uma empresa com histórico de eficiência e futuro promissor; foram 1200% de alta na bolsa em quase 20 anos – e tudo indica que esse é só o começo de um futuro triunfal

Mais um banco se rende à Cielo (CIEL3) e passa a recomendar a compra da ação, mesmo após alta de quase 200% neste ano

Com potencial de alta de quase 30% estimado para os papéis, os analistas do Credit Suisse acreditam que você deveria incluir as ações da empresa de maquininhas no seu portfólio

IRB lança oferta primária restrita, mas limita operação a R$ 1,2 bilhão e antecipa possibilidade de um descontão; IRBR3 é a maior alta do Ibovespa hoje

Resseguradora busca reenquadramento da cobertura de provisões técnicas e de liquidez regulatória para continuar operando

Dividendos: Porto Seguro (PSSA3) anuncia quase R$ 400 milhões em JCP; Kepler Weber (KEPL3) também distribuirá proventos

Data de corte é a mesma em ambos os casos; veja quem tem direito a receber os proventos das empresas

Oi (OIBR3) confirma venda de operação fixa para subsidiária da Highline; transação pode alcançar R$ 1,7 bilhão

Proposta da NK 108, afiliada da Highline, foi a única válida no leilão realizado ontem; negócio envolve cerca de 8 mil torres da Oi

Depois de bons resultados nos setores de gás e energia, gigante de infraestrutura está conquistando espaço, também, na mineração – e promete assustar a Vale (VALE3)

Um crescimento mínimo de 50%: é isso que time de analistas espera para uma ação que custa, hoje, 20% a menos do que sua média histórica; saiba como aproveitar

Ibovespa interrompe sequência de 4 semanas em alta; veja as ações que mais caíram – e um setor que subiu em bloco

Ibovespa foi prejudicado por agenda fraca na semana, mas houve um setor que subiu em bloco; confira as maiores altas e baixas do período

Dá pra personalizar mais? Americanas (AMER3) fecha parceria com o Google em busca de mais eficiência e melhor experiência para clientes

Acordo entre a Americanas e o Google prevê hiperpersonalização da experiência do cliente e otimização de custos operacionais

Bed Bath & Beyond desaba mais de 40% em Wall Street — e o ‘culpado’ é um dos bilionários da GameStop; entenda

Ryan Cohen, presidente do conselho da GameStop, vendeu todas as suas ações na varejista de itens domésticos e embolsou US$ 60 milhões com o negócio

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

JBS (JBSS3) é a ação de alimentos favorita do BofA, mas banco vê menor potencial de alta para o papel; ainda vale a pena comprar?

Analistas revisaram para baixo o preço-alvo do papel, para R$ 55, devido à expectativa de queda nas margens da carne bovina dos EUA, correspondente a 40% das vendas da empresa

Irani anuncia recompra de até 9,8 milhões de ações na B3; o que isso significa para o acionista de RANI3?

A empresa disse que quer maximizar a geração de valor para os seus investidores por meio da melhor administração da estrutura de capital

Vale (VALE3) perdeu o encanto? Itaú BBA corta recomendação de compra para neutro e reduz preço-alvo do papel

Queridinha dos analistas, Vale deve ser impactada por menor demanda da China, e retorno aos acionistas deve ficar mais limitado, acredita o banco

Soberania da (VALE3) ‘ameaçada’? Melhor ação de infraestrutura da Bolsa pode subir 50%, está entrando na mineração e sai ganhando com o fim do monopólio da Petrobras (PETR4) no setor de gás; entenda

Líder na América Latina, papel está barato, está com fortes investimentos na mineração e é um dos principais nomes do mercado de gás e do agronegócio no Brasil

Nubank (NU; NUBR33) chega a subir 20% após balanço, mas visão dos analistas é mista e inadimplência preocupa

Investidores gostaram de resultados operacionais, mas analistas seguem atentos ao crescimento da inadimplência; Itaú BBA acha que banco digital pode ter subestimado o risco do crédito pessoal

Briga do varejo: Qual é a melhor ação de atacadista para ter na carteira? A XP escolheu a dedo os papéis; confira

O forte resultado do Grupo Mateus (GMAT3) no 2T22 garantiu ao atacadista um convite para juntar-se ao Assaí (ASAI3) na lista de varejistas de alimentos favoritas dos analistas

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP