O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

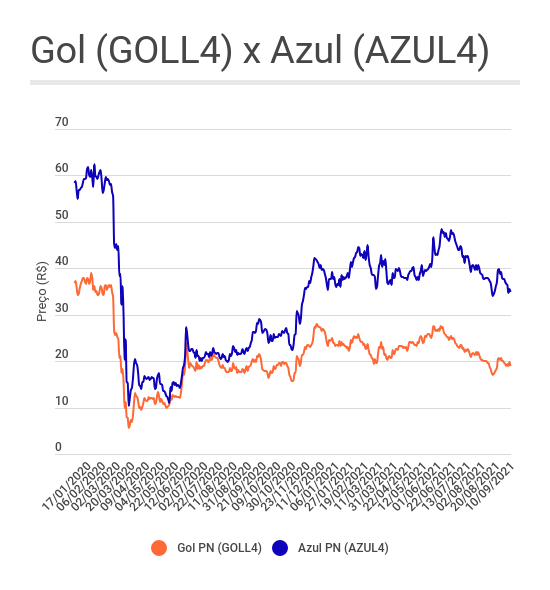

Para o Bank of America, o valuation de Gol (GOLL4) e Azul (AZUL4) mostra pouco espaço para alta; além disso, os passivos geram preocupação

Tanto a Gol (GOLL4) quanto a Azul (AZUL4) têm se preocupado em passar uma mensagem de "normalização em curso": trimestre após trimestre, as administrações de ambas as companhias aéreas tentam imprimir um tom otimista em relação ao futuro, independente dos desafios e instabilidades. O Bank of America, no entanto, não comprou o discurso e, há pouco, rebaixou a recomendação para as duas ações, de neutro para venda.

Em relatório, os analistas Murilo Freiberger e Gustavo Tasso elogiam a atuação das aéreas brasileiras durante a pandemia, afirmando que Gol e Azul "fizeram um trabalho impressionante no ajuste das operações, na negociação dos passivos e na sustentação da liquidez".

No entanto, o banco também vê potencial limitado de ganho nas ações, considerando os níveis atuais de valuation. E, mesmo com todo o trabalho feito pelas companhias nos últimos meses, o BofA acredita que os efeitos da Covid ao setor de aviação ainda podem trazer impactos ao fluxo de caixa das aéreas.

Veja abaixo as projeções do Bank of America para as duas ações:

"Ainda vemos uma 'conta Covid' relevante a ser paga, com os passivos de ambas as empresas aumentando em cerca de US$ 5 bilhões em comparação com os níveis pré-pandemia", escrevem Freiberger e Tasso, ressaltando, ainda, que a recente dinâmica mais positiva para o capital de giro tem se deteriorado.

Os analistas do Bank of America também apresentam a tese de que, considerando as normas financeiras internacionais (IFRS), o total de passivos de Gol e Azul pode estar sendo subestimado pelo mercado — o que justifica a postura mais pessimista da instituição em relação às companhias aéreas. Há dois pontos a serem considerados:

Leia Também

"Nesse aspecto, se ajustarmos os passivos de aluguel de aeronaves para as taxas normais de desconto, a dívida líquida das companhias iria aumentar e os múltiplos de endividamento seriam de 20% a 30% maiores", escreve o Bank of America.

Para os analistas do BofA, as ações PN da Azul (AZUL4) estão sendo negociadas a um múltiplo EV/Ebitda ao redor de 7,8 vezes, enquanto os papéis da GOL (GOLL4) saem a cerca de 7 vezes — números bastante próximos às estimativas de valor justo feitas pelo banco, o que implica num potencial limitado de alta.

"Mesmo levando em conta que esperamos o Ebitda de Gol e Azul em 2022 volta aos níveis de 2019, e considerando os passivos ajustados pelas normais internacionais, ainda vemos um valuation desafiador para as aéreas brasileiras", escrevem Freiberger e Tasso.

A Gol fechou o segundo trimestre de 2021 com lucro líquido de R$ 643 milhões, enquanto a Azul teve ganho de R$ 1 bilhão no mesmo período; passada a primeira metade do ano, a Azul tem mostrado uma capacidade melhor de se ajustar durante a crise, tanto no aspecto financeiro quanto no operacional.

Abaixo, você pode conferir uma outra análise feita pela analista de investimentos e colunista do Seu Dinheiro, Maria Clara Sandrini, sobre a Azul, no nosso YouTube (aproveite para ver outras análises, notícias e oportunidades que apresentamos por lá clicando aqui):

Evento do Seu Dinheiro traz estratégias para investir em ações, FIIs, criptoativos, renda fixa e ativos internacionais neste ano

Nesta semana, o Ibovespa superou os 180 mil pontos pela primeira vez. Entenda o que esteve por trás da performance positiva da bolsa nos últimos dias

No evento Onde Investir 2026, do Seu Dinheiro, Marcelo Bolzan, da The Hill Capital, fala o segredo para surfar um ano de corte de juros em 2026 e proteger sua carteira de riscos desnecessários

Na semana, o principal índice da bolsa brasileira acumulou ganho de 8,53%; já o dólar à vista perdeu 1,61% nos últimos cinco dias

A perspectiva para os setores é que sigam com uma dinâmica favorável aos proprietários, por conta da restrição de oferta nas regiões mais nobres e da demanda consistente

Volume recorde foi puxado pela renda fixa, com avanço dos FIDCs, debêntures incentivadas e maior liquidez no mercado secundário, enquanto a bolsa seguiu travada. Veja os dados da Anbima

Oferta de ações na bolsa norte-americana Nasdaq pode avaliar o banco digital em até US$ 2,5 bilhões; conheça a estratégia do PicPay para atrair os investidores

Em meio a transferências globais de capital, o principal índice da B3 renovou máximas históricas puxado pelo fluxo estrangeiro, dólar em queda e expectativa de juros mais baixos nos EUA

Em evento do Seu Dinheiro, especialistas da Empiricus e da Vinci falam das oportunidades para o setor em 2026 e recomendam fundos promissores

Em painel do evento Onde Investir em 2026, do Seu Dinheiro, grandes nomes do mercado analisam os cenários para o Ibovespa em 2026 e apontam as ações que podem se destacar mesmo em um ano marcado por eleições

Entrada recorde de capital estrangeiro, rotação global de dólares para emergentes e alta de Petrobras e Vale impulsionaram o índice, em meio a ruídos geopolíticos nos Estados Unidos e com eleições brasileiras no radar dos investidores

O banco digital controlado pela holding dos irmãos Batista busca levantar US$ 434,3 milhões em abertura de capital nos EUA

A oferta é destinada exclusivamente a investidores profissionais e será realizada sob o regime de melhores esforços

Após cair mais de 6% em cinco pregões com o temor de escassez hídrica, as ações da Sabesp passaram a embutir um cenário extremo de perdas, mas para o JP Morgan o mercado ignora a proteção do modelo regulatório

Para especialistas consultados pelo Seu Dinheiro, alívio nos juros ajuda no curto prazo, mas o destino das ações mais alavancadas depende de outro vetor macroeconômico

De acordo com a gestora, a alienação faz parte da estratégia de reciclagem do portfólio do fundo imobiliário

Even (EVEN3), Cyrela (CYRE3), Direcional (DIRR3) e Lavvi (LAVV3) divulgaram prévias operacionais na noite de ontem (15), e o BTG avaliou cada uma delas; veja quem se destacou positivamente e o que os números indicam

As incertezas típicas de um ano eleitoral podem abrir janelas de oportunidade para a compra de fundos imobiliários — mas não é qualquer ativo que deve entrar na carteira

Resultado preliminar dos últimos três meses de 2025 superou as projeções de lucro e endividamento, reforçou a leitura positiva de analistas e fez a companhia liderar as altas da bolsa

Analistas dos dois bancos indicam onde investir em 2026 antes que os juros mudem o jogo; confira as estratégias