O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Páreo duro: em maio tivemos um empate triplo entre um fundo de recebíveis, um fundo híbrido (com recebíveis e loteamentos) e um fundo de galpões logísticos. Cada um recebeu três indicações.

O mar não está para peixe para os fundos imobiliários em 2021. Mesmo com as perspectivas de retomada econômica pós-pandemia, a melhora da atividade e a inflação pressionada - que beneficia os ativos corrigidos pelos índices de preços, como imóveis e recebíveis imobiliários - as cotações dos FII na bolsa ainda sofrem.

Em maio, o IFIX, Índice de Fundos Imobiliários, não caminhou para o mesmo lado que o Ibovespa. Enquanto o principal índice de ações da B3 fechou o mês com ganho de 6,16%, acumulando alta de 6,05% no ano e sagrando-se o melhor investimento do mês, o IFIX caiu 1,56%, acumulando baixa de 1,87% no ano.

Os fundos imobiliários sofrem com a entrada do país em um novo ciclo de alta da taxa básica de juros, a Selic, mesmo com a perspectiva de os juros ainda se manterem num patamar historicamente baixo ao final do ano, o que não tiraria totalmente a atratividade dos FII como investimento quando comparados à renda fixa.

Em maio, o Comitê de Política Monetária do Banco Central (Copom) elevou a Selic em mais 0,75 ponto percentual, para 3,5% ao ano, e já deixou prevista uma nova elevação da mesma magnitude na próxima reunião. A inflação pressionada preocupa, mesmo que alguns fundos imobiliários, notadamente aqueles que investem em recebíveis imobiliários atrelados ao IGP-M sejam beneficiados pela alta generalizada dos preços.

O descontrole da pandemia no país e a vacinação incipiente também pesam sobre os FII. Enquanto o Ibovespa é puxado pela demanda crescente nos países que já controlaram o vírus e estão com a vacinação bastante avançada, os fundos imobiliários dependem quase que exclusivamente da atividade doméstica.

E alguns tipos de FII estão expostos justamente aos segmentos que estão entre os últimos a se recuperar, como é o caso dos fundos de shopping centers - sobre os quais sempre paira o temor de novos lockdowns - e das lajes corporativas - cujo futuro ainda é incerto desde que boa parte das empresas adotaram o home office. Ambos os segmentos têm grande peso no IFIX.

Leia Também

Esses dois segmentos são os que acumulam as maiores quedas em bolsa até o fim de maio. Segundo o Santander, os fundos de lajes corporativas recuam 6,27% no ano, enquanto que os de shoppings acumulam baixa de 4,63%. Já o melhor segmento tem sido o de fundos de recebíveis, aqueles que investem em títulos de renda fixa ligados ao mercado imobiliário, que avançaram 4,10% no acumulado do ano.

O retorno com dividendos, porém, ainda é atrativo perante a renda fixa em todos os segmentos, com exceção do de shoppings, cujos aluguéis são diretamente impactados pelo funcionamento reduzido e as vendas minguadas.

O rendimento médio estimado para os fundos de escritórios era de 7,23% ao final de maio. Os fundos de recebíveis tinham a melhor perspectiva de retorno, com dividendos estimados em 10,48% no ano.

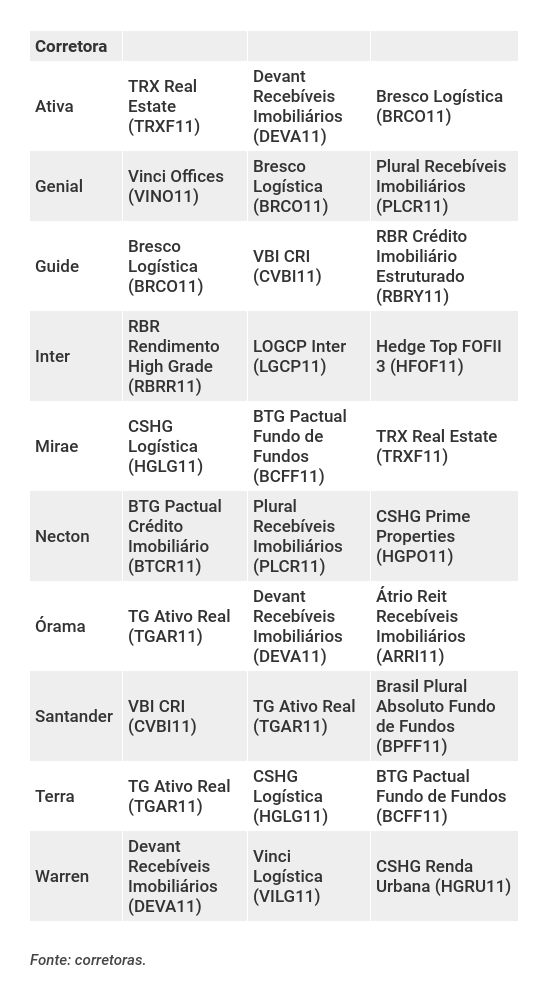

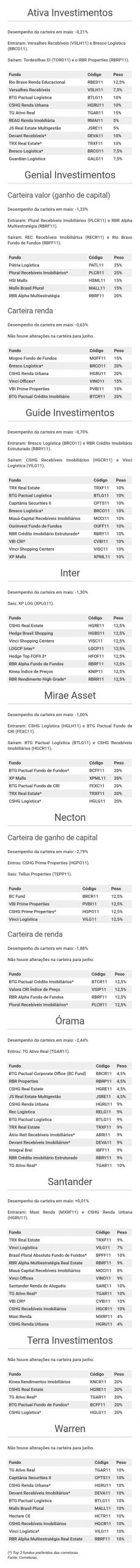

Para o mês de junho, três fundos ficaram empatados em primeiro lugar, com três recomendações cada: o Devant Recebíveis Imobiliários (DEVA11), o TG Ativo Real (TGAR11) e o Bresco Logística (BRCO11). Trata-se de uma seleção variada, com um representante dos fundos de recebíveis, um fundo híbrido (de recebíveis e loteamentos) e um de galpões logísticos.

O DEVA11 apareceu nos top 3 das corretoras Ativa, Órama e Warren. Já o TGAR11 ficou entre os preferidos de Órama, Santander e Terra Investimentos. O BRCO11, por sua vez, foi um dos prediletos das corretoras Ativa, Genial e Guide.

Vale a pena mencionar também os cinco fundos que tiveram duas indicações cada. O campeão do mês passado, TRX Real Estate (TRXF11), ainda ficou entre os preferidos da Ativa e da Mirae; o BTG Pactual Logística (BTLG11) e o CSHG Logística (HGLG11) figuraram nos top 3 de Mirae e Terra; o Plural Recebíveis Imobiliários (PLCR11) foi indicado por Genial e Necton; e o VBI CRI (CVBI11) ficou entre os prediletos de Guide e Santander.

Confira a seguir os três fundos preferidos de cada corretora entre os FII indicados nas suas respectivas carteiras recomendadas para junho:

Sob a gestão de uma casa especializada em crédito privado, o DEVA11 investe primordialmente em Certificados de Recebíveis Imobiliários (CRI) de lastro pulverizado, com maior risco e maior potencial de retorno, o chamado crédito high yield. O fundo estreou em agosto de 2020 e já está na quarta emissão de cotas, tendo se tornado um dos mais líquidos do mercado.

Atualmente, a carteira do DEVA11 tem mais de 40 CRI, sendo que 87% têm remuneração atrelada a índices de preços (IGP-M ou IPCA). A maior parte dos títulos são referentes a loteamentos (24% da carteira), empreendimentos multipropriedade (30%) e imóveis corporativos (32%), localizados por todo o Brasil.

A Devant faz auditoria dos incorporadores e de 100% dos mutuários responsáveis pelos pagamentos dos CRI da carteira, além de ter uma postura ativista como credora, de modo a criar uma estrutura robusta de garantias para a carteira.

O fundo aparece nos top 3 das corretoras Ativa, Órama e Warren. A Órama aponta como pontos positivos do FII a exposição da carteira à inflação; sua diversificação geográfica; a experiência do time de gestão em originar e estruturar operações; a capacidade de rápida alocação dos recursos captados; um retorno médio da carteira de 10,6% ao ano mais inflação; e um índice LTV (Loan to Value) de apenas 40% (ou seja, o valor financiado representa apenas 40% do valor das garantias).

A Warren também destaca a indexação do portfólio do fundo à inflação, lembrando que 65% da carteira é atrelada ao IPCA. "Acreditamos que, aos poucos, haverá o repasse da alta do IGP-M para o IPCA - o que seria um cenário promissor para pagamentos de 'gordos' dividendos do fundo imobiliário", diz a corretora.

O TGAR11 é um fundo híbrido que combina duas estratégias: o investimento em recebíveis, de menor volatilidade e geradores de renda para os cotistas do fundo, o que corresponde a 18% da carteira; e o investimento em desenvolvimento imobiliário, isto é, empreendimentos em obras, com vendas em andamento ou a iniciar - uma das modalidades de investimento imobiliário com maior risco, mas também maior potencial de retorno.

Atualmente, o fundo conta com 131 ativos, e seus terrenos estão localizados em 76 municípios de 17 estados. O FII acabou de finalizar sua décima emissão de cotas.

O TGAR11 aparece nos top 3 de Órama, Santander e Terra Investimentos. A Órama cita, entre os pontos positivos do fundo, sua equipe robusta de monitoramento dos recebíveis; adoção de práticas de governança e gestão na estratégia de equity (investimentos diretos em imóveis); rede extensa de relacionamento com incorporadores regionais; e atuação em um nicho de mercado pouco explorado.

O Santander cita ainda, entre as vantagens do fundo, o fato de que a diversificação de projetos e etapas de execução dos ativos da carteira permitem ao fundo entregar um retorno relativamente estável aos cotistas, mesmo com a sua atuação em uma estratégia de desenvolvimento. O banco estima um retorno acima de 10% nos próximos 12 meses.

O fundo Bresco Logística investe em 11 galpões logísticos com 446 mil m² de área bruta locável (ABL). Para a Genial Investimentos, trata-se de um portfólio "irreplicável, tanto pela localização dos ativos quanto por sua qualidade", e o fundo ainda não reflete isso em seu valor de mercado.

Segundo a corretora, o fundo possui alta exposição a ativos last mile (última etapa da entrega do e-commerce), segmento que tende a ter vacância baixa pela expansão do e-commerce no país.

Cerca de 35% das receitas do BRCO11 são provenientes de propriedades localizadas na cidade de São Paulo. Os contratos de locação têm prazo médio remanescente de 4,6 anos, sendo que 59% deles são atípicos (de longo prazo e sem revisional de aluguel no meio do contrato). Cerca de 95% dos inquilinos são classificados como grau de investimento.

Segundo a Guide, o fundo tem tido uma performance ruim nas últimas semanas, negociando próximo às mínimas históricas.

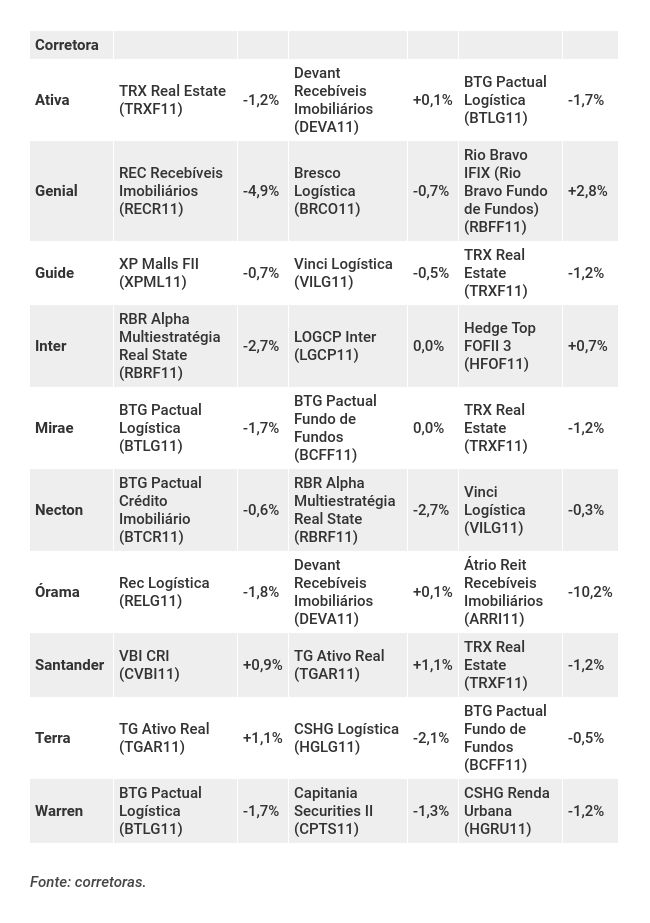

Poucos foram os fundos da seleção de maio que conseguiram terminar o mês com desempenho positivo. O melhor desempenho ficou por conta do Rio Bravo IFIX, também chamado de Rio Bravo Fundo de Fundos (RBFF11), que teve alta de 2,8%.

Já o pior desempenho foi o do Átrio Reit Recebíveis Imobiliários (ARRI11), que teve queda de 10,2%. O campeão de indicações do mês passado, o TRX Real Estate (TRXF11), fechou maio com baixa de 1,2%. Veja na tabela a seguir o desempenho de todos os fundos dos top 3 das corretoras em maio:

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição

As empresas substituíram os papéis da Cyrela (CYRE3) e Rede D’Or (RDOR3)

A companhia promoveu um grupamento na proporção 2 por 1, sem alteração do capital social, mas outra aprovação também chamou atenção do mercado

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas

Com fluxo estrangeiro concentrado no Ibovespa, as small caps também sobem no ano, mas ainda não brilham. Werner Roger, CIO da Trígono Investimentos, conta o que falta para isso

Wall Street não parou nesta terça-feira (17), encerrando o pregão com alta modesta. Já na B3, o investidor troca a fantasia pelos gráficos e encara a ata do Fed em plena Quarta-feira de Cinzas.

Embora um entendimento geral tenha sido alcançado nesta terça-feira (17), o Oriente Médio segue em alerta com trocas ameaças de ataque de Trump e o fechamento do Estreito de Ormuz

Mudança na margem para ouro, prata e platina aceleraram a queda de preços dos metais; entenda o que mudou e como isso mexeu com as cotações

Com baixa vacância, contratos longos e espaço para reciclagem de ativos, Patria Renda Urbana segue entre os preferidos da corretora

Um único relatório impulsionou o valor da empresa na bolsa em 30%, mas teve um efeito muito maior para outras companhias de logística

Ainda que 850 mil investidores seja um marco para a indústria de ETFs, ainda é um número pequeno na comparação com o número de 100 milhões de investidores na renda fixa e de 5,4 milhões na renda variável

Pregão ficará fechado por alguns dias e voltará em horário reduzido; Tesouro Direto também sofre alterações

Há um leque de oportunidades no mundo dos ETFs, para diferentes tipos de investidores, do mais conservador ao mais agressivo

Levantamento da Quantum Finance mostra que fundos de papel lideraram as altas de janeiro, com retornos que chegaram a ser seis vezes maiores que o do IFIX