O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Opções de Copom, derivativos lançados no ano passado pela B3, permitem ao investidor apostar nas decisões de juros do Banco Central, protegendo a carteira de surpresas ou lucrando com cenários pouco prováveis

O Comitê de Política Monetária do Banco Central (Copom) decide, nesta quarta-feira (04), mais uma vez, os rumos da taxa básica de juros, a Selic.

A reunião, que ocorre a cada 45 dias, é um grande evento para o mercado financeiro, para o qual os investidores mais experientes já estão acostumados a se preparar.

A taxa básica de juros regula a disponibilidade de crédito na economia, os níveis de atividade, a inflação, a atratividade dos investimentos de renda variável, além de, é claro, o retorno da nossa adorada renda fixa.

Não por acaso, as instituições financeiras e investidores institucionais, como fundos de investimento, procuram antecipar os movimentos da Selic, tentando prever as decisões do Banco Central. A partir de suas projeções, podem tomar as melhores decisões de investimento, já de olho no futuro.

Não apenas isso: a aposta no rumo dos juros básicos é, em si, uma forma de ganhar dinheiro no mercado. É muito comum, por exemplo, que grandes investidores, e até as pessoas físicas, operem contratos futuros de juros, por exemplo, ou operem ativamente títulos públicos e privados, na tentativa de lucrar com as variações nas projeções do mercado para os juros básicos.

Mais recentemente, porém, a própria decisão do Copom para a taxa Selic se tornou objeto de investimento na bolsa de valores. Em outras palavras, tornou-se possível apostar nas decisões do Copom para a taxa básica, seja para lucrar, pura e simplesmente, seja para proteger a carteira.

Leia Também

O produto que permitiu ao investidor ganhar dinheiro com os rumos da Selic meta - aquela que é determinada nas reuniões do Copom - foram as opções de Copom, lançadas pela B3 em maio de 2020.

Basicamente, o contrato permite ao investidor apostar no que ele acha que vai acontecer com a Selic em determinada reunião do Copom, a ser realizada numa data futura. Quanto menor a probabilidade de o evento se concretizar - de acordo com as expectativas de mercado - mais o investidor ganha se acertar.

Caso o cenário no qual o investidor apostou não se concretize, ele perde todo o capital investido, mas este é o máximo de perda que ele pode ter com esse produto.

O investidor também pode ganhar dinheiro caso a mudança nas expectativas do mercado valorize a sua opção. Ou seja, pode comprar uma opção barato e vender caro.

Mas mesmo para quem não tem a menor intenção de negociar opções de Copom, acompanhar este mercado pode ser bastante útil. O site da B3 divulga os contratos negociados, seus preços e volume referentes a todas as reuniões a serem realizadas até o fim do ano. Você pode encontrar essas informações aqui.

Para a reunião de hoje, por exemplo, os investidores consideram que o cenário mais provável é o de uma alta de 1,00 ponto percentual na taxa Selic, o que a elevaria de 4,25% para 5,25% ao ano.

Segundo o mercado de opções de Copom, a probabilidade de isso ocorrer é de quase 80%. Mas há outras apostas na mesa, como uma probabilidade de 9% de alta de 0,75 e de 9,94% de alta de 1,25.

Assim, o investidor pode saber em quais cenários os investidores estão apostando, e quais são considerados mais prováveis ou improváveis, de uma forma bem mais fácil para a pessoa física acompanhar e entender do que, por exemplo, o mercado de juros futuros.

As opções de Copom são contratos de opções do tipo cash-or-nothing, isto é, se o cenário previsto pelo comprador se concretizar, a opção será exercida automaticamente no vencimento com o pagamento de um valor fixo do vendedor para o comprador; caso o cenário da aposta não se concretize, a opção não é exercida e não gera pagamento ou recebimento além do prêmio pago pelo comprador no início da operação.

As opções vencem sempre no dia útil subsequente ao término da reunião à qual se referem, podendo ser negociadas até o dia útil anterior ao seu vencimento.

Ou seja, as opções com as apostas para a reunião desta quarta podem ser negociadas até o fim do pregão de hoje e vencem amanhã.

Para adquirir uma opção, o investidor deve pagar um prêmio, que nada mais é que o preço da opção. No caso das opções de Copom, este pode variar numa escala de zero a 100 pontos, que refletem, diretamente, a probabilidade de ocorrer determinado cenário de juros.

Cada ponto vale R$ 100, e cada strike (ou série) equivale a um cenário diferente de juros. O intervalo entre um cenário e outro varia de 0,25 em 0,25 ponto percentual (25 em 25 pontos-base ou bps).

Assim, para uma mesma reunião podemos ter uma opção que precifica um cenário de manutenção da Selic, outra que precifica alta de 0,25 p.p., outra que precifica queda de 0,25 p.p, outra que precifica alta de 0,50 p.p., outra que precifica alta de 1,00 ponto, e assim por diante.

Cada uma dessas opções terá um preço equivalente à probabilidade de concretização daquele cenário, segundo o mercado. Assim, se uma opção está precificada, por exemplo, a 2 pontos, isso significa que a probabilidade de aquele cenário se concretizar é de apenas 2%. Para comprá-la, o investidor deverá desembolsar, no mínimo, R$ 200, já que cada ponto vale R$ 100, e a negociação mínima das opções de Copom é de um contrato.

Um cenário considerado muito provável terá um preço mais alto. Se uma opção estiver precificada em 70 pontos, por exemplo, significa que seu cenário tem 70% de probabilidade de ocorrer, e que seu preço de aquisição é de R$ 7 mil (70 x R$ 100).

No vencimento, o comprador da opção que for exercida - isto é, daquela que precificar o cenário que de fato se concretizou - receberá 100 pontos por contrato, o equivalente a R$ 10 mil. O seu ganho bruto (sem considerar as taxas de negociação e o imposto de renda) será a diferença entre o valor do prêmio e esses R$ 10 mil.

Em outras palavras, funciona como uma continha de chegada. A opção vale 100 no vencimento se o cenário que ela precifica se concretizar. O prêmio equivale à probabilidade de o cenário ocorrer, então quanto mais provável, mais cara é a opção. Se o investidor acertar, ele ganha 100 pontos (R$ 10 mil por contrato). Se errar, perde todo o capital investido.

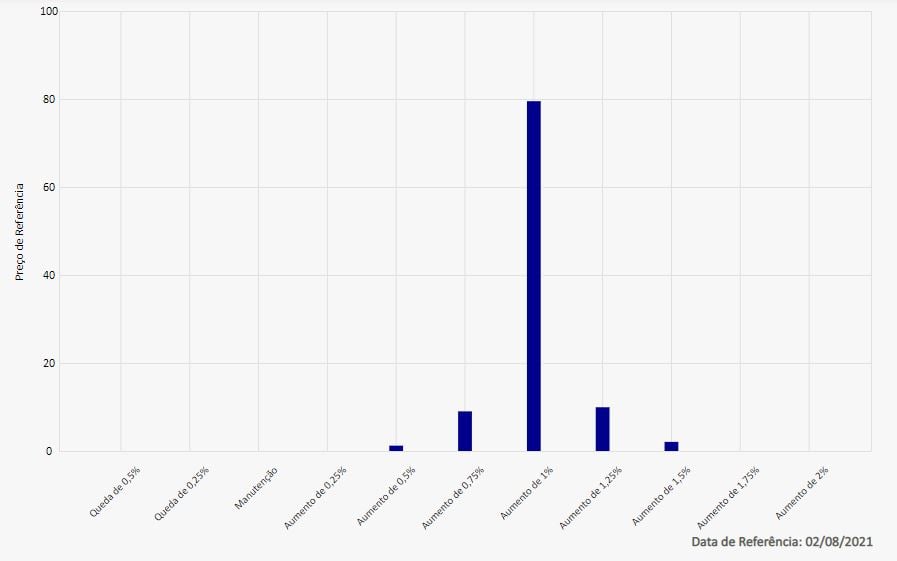

Vamos tomar como exemplo a reunião de hoje. Conforme você pode ver no gráfico abaixo, o cenário considerado mais provável, no dia 2 de agosto, era de o Copom aumentar a Selic em 1,00 ponto percentual, elevando-a de 4,25% para 5,25% ao ano.

Na ocasião, essa opção custava 79,50 pontos, o equivalente a R$ 7.950. Ou seja, o mercado considerava que este cenário tinha 79,50% de probabilidade de se concretizar.

Se de fato o Copom subir a Selic em 1,00 ponto, quem comprou esta opção receberá R$ 10 mil por contrato. Isso significa que um investidor que tivesse comprado esta opção no dia 2 de agosto a R$ 7.950, levando-a ao vencimento, terá um ganho de R$ 2.050 por contrato.

Já a opção para apostar em uma alta de 0,75 ponto custava apenas 9 pontos - ou R$ 900 - no dia 2 de agosto. Isto é, a probabilidade de esse cenário ocorrer, segundo o mercado, era de apenas 9%. Assim, um investidor que tenha comprado, naquele dia, o contrato que precifica este cenário ganhará R$ 9.100 no vencimento caso acerte sua previsão.

Já deu para perceber que os maiores ganhos - e os que valem realmente a pena - ocorrem para aqueles que apostam nos cenários mais improváveis e acertam.

Assim, negociar opções de Copom pode tanto ser uma forma de se proteger de surpresas na decisão do BC como de tentar ganhar uma grana boa quando se tem uma projeção para os juros diferente do consenso, correndo um risco alto de perder - mas de perder pouco dinheiro.

Mas o investidor não é obrigado a levar a opção ao vencimento. Ele pode vendê-la antes. Dessa forma, é possível lucrar com a valorização da opção. Isso ocorre quando um cenário que era considerado pouco provável passa a ser considerado muito provável.

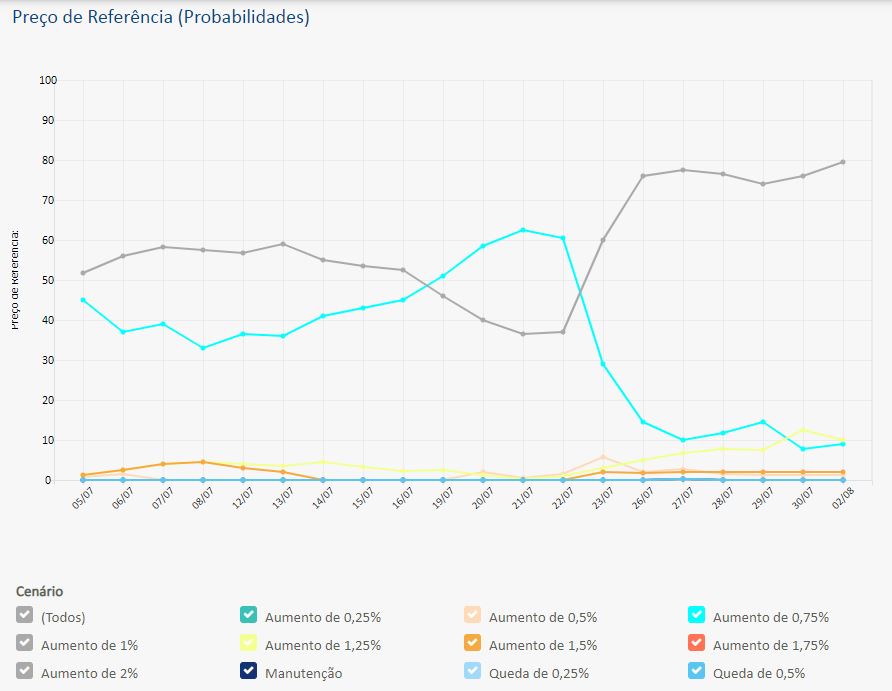

Vejamos mais um exemplo real. No gráfico a seguir, também disponível no site da B3, é possível verificar a trajetória dos preços das opções de Copom que vinham sendo negociadas até o dia 2 de agosto.

Repare que, até mais ou menos o dia 18 de julho, a alta de 1,00 ponto percentual (linha cinza do gráfico) era considerada o cenário mais provável. Isso porque, na reunião de junho, o Copom já deixou “contratada” uma alta de 0,75 ponto, mas deixou a porta aberta para uma elevação ainda maior.

Em dado momento, porém, o cenário de alta de 0,75 ponto passou a ser considerado o mais provável (linha azul clara), pois o IPCA de junho veio dentro das estimativas, e o mercado começou a entender que, depois de seguidas revisões do índice de inflação para cima em 2021, o BC passaria a mirar a inflação de 2022, e não mais a deste ano. Até porque, leva algum tempo para as decisões de juros fazerem efeito nos preços.

Repare, então, que a linha azul chega a ultrapassar a cinza, mostrando que as opções de Copom que apostavam em alta de 0,75 p.p. ficaram mais caras que aquelas que previam o cenário de alta de 1,00 ponto.

A divulgação do IPCA-15 - considerado a prévia do IPCA - no dia 23 de julho, porém, mudou novamente o jogo. A inflação pressionada fez os juros futuros dispararem naquele dia e levou o mercado a voltar a precificar a alta de 1,00 p.p. na Selic como a mais provável.

A partir daí, por sinal, a elevação de 0,75 ponto passou a ser considerada bem pouco provável, mesmo que tenha sido o cenário indicado pelo próprio BC na última reunião do Copom.

Assim, nós vemos os preços da opção de 1,00 ponto dispararem e os da opção de 0,75 ponto mergulharem. Vemos também uma alta no preço da opção que precifica aumento de 1,25 p.p. (linha amarela) e o retorno da negociação da opção que precifica aumento de 1,50% (linha laranja).

Tendo em vista esse sobe e desce, um investidor que tivesse apostado numa alta de 1,00 ponto no dia 22 de julho, quando esta opção custava 37 pontos (R$ 3.700), poderia tê-la vendido no dia 27 de julho, a 77,50 pontos (R$ 7.750), caso achasse que a probabilidade de esse cenário se concretizar fosse reduzir novamente até a decisão em 4 de agosto. Com isso, teria embolsado um ganho de R$ 4.050.

Ações da Raízen podem subir mais de 50% após o IPO. Confira a análise:

O investimento em opções de Copom faz sentido basicamente em duas situações: para proteger a sua carteira (fazer hedge) de surpresas nas decisões do Copom para a taxa Selic ou tentar lucrar com decisões pouco prováveis quando você tem realmente uma visão diferente do consenso para o que o Banco Central vai fazer.

Repare que não vale muito a pena apostar nos cenários mais prováveis. Se a probabilidade for de 80%, por exemplo, você investe R$ 8 mil para ganhar R$ 2 mil. Mas se estiver errado, perde todos os R$ 8 mil.

Já se você apostar num cenário que tem apenas 5% de chance de ocorrer, você investe R$ 500 para ganhar R$ 9.500 caso acerte. É claro que é muito mais provável perder os R$ 500, mas aqui a assimetria já é bem mais interessante.

Além disso, você não pode esquecer que há os custos de transação - corretagem e emolumentos -, além do fato de que os desembolsos podem ser elevados. Assim, não vale a pena investir se for para ganhar pouco.

As opções de Copom podem ou não ser negociadas via home broker nas corretoras de valores. Nas corretoras que disponibilizam esse produto no home broker, o investidor deve verificar se seu perfil dá acesso à plataforma e também à negociação e derivativos.

Naquelas em que não é possível negociar o produto no home broker, o investidor pode recorrer ao investimento via mesa de operações.

Outra coisa a que é preciso ficar atento é a nomenclatura das opções de Copom, que tem 13 dígitos. Os três primeiros são o código do ativo, a sigla “CPM”, referente a Copom. Em seguida temos:

As letras que designam os meses de vencimento das opções na B3 seguem a seguinte tabela:

| Jan | Fev | Mar | Abr | Mai | Jun |

| F | G | H | J | K | M |

| Jul | Ago | Set | Out | Nov | Dez |

| N | Q | U | V | X | Z |

Já os preços de exercício são expressos da seguinte maneira, conforme os exemplos:

Assim, a opção que precifica o cenário mais provável para a Selic após a reunião desta quarta-feira, aquela que prevê uma alta de 1,00 p.p., tem seu código expresso como CPMQ21C101000, onde Q corresponde ao mês de agosto, 21, ao ano de 2021, C ao fato de que a reunião é ordinária, e 101000 a uma alta de 1,00 ponto.

Alta da commodity chegou a superar 25% durante a madrugada, empurrou investidores para ativos de proteção e reacendeu temores de inflação e juros altos — inclusive no Brasil

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento