Como ficam os seus investimentos em renda fixa com a Selic em 4,25% ao ano

Veja como fica o retorno das aplicações conservadoras de renda fixa agora que o Banco Central cortou a Selic mais uma vez

O Comitê de Política Monetária do Banco Central (Copom) efetuou, nesta quarta-feira (5), o que pode ter sido o último corte da Selic deste ciclo de queda dos juros. Com a redução de 0,25 ponto percentual, os juros atingem nova mínima histórica, de 4,25% ao ano, dentro da expectativa da maior parte do mercado.

Na última quarta-feira (29), o Federal Reserve (Fed), banco central americano, já havia optado por novamente manter as taxas na faixa entre 1,5% e 1,75% ao ano, o que também era esperado pelo mercado.

Já acabou, Copom?

Apesar do repique inflacionário em dezembro, que fez o IPCA de 2019 ficar acima do centro da meta de 4,25%, a pressão nos preços parece ter sido pontual, como mostraram dados de inflação divulgados posteriormente.

Além disso, alguns dados recentes de atividade também andaram decepcionando acerca de uma retomada da economia brasileira.

Com isso, o Banco Central, que já sinalizava ao menos mais um corte, encontrou espaço para reduzir ainda mais os juros, mas a maior parte do mercado espera que este seja o último corte. Apenas algumas poucas instituições financeiras chegam a ver a Selic em 4,00% ou mesmo 3,50% a ano.

De acordo com o último boletim Focus do Banco Central, a atual expectativa do mercado é que a Selic termine 2020 exatamente onde chegou hoje, em 4,25% ao ano. Já o IPCA projetado para o ano é de 3,35%, ante uma meta de 4,00%.

Leia Também

IPCA confirma deflação em julho, Copom alivia retórica e analistas começam a revisar projeções para a taxa Selic

De qualquer maneira, é consenso no mercado que os juros no Brasil devem se manter baixos ainda por algum tempo. E mesmo que precisem subir um pouco, para se ajustar a uma inflação maior decorrente de um reaquecimento na atividade, essas altas serão somente ajustes. Se continuarmos na toada das reformas, é improvável que retornemos ao patamar de dois dígitos.

Nesse novo cenário, os investimentos mais conservadores, cuja remuneração é atrelada à Selic ou à taxa DI - taxa de juros que costuma acompanhar a taxa básica - estão pagando ainda menos. É o caso do Tesouro Selic (LFT), da caderneta de poupança, dos fundos DI e de títulos como CDB, LCI e LCA pós-fixados.

Os ativos de risco, no entanto, mais ligados à economia real, continuam a ser beneficiados. É o caso das ações, dos imóveis e dos fundos imobiliários.

Com isso, os investidores ultraconservadores sofrem. Mas mesmo que você aceite um pouco mais de risco na sua carteira, certamente verá o rendimento da sua reserva de emergência minguar.

Como ficam os investimentos conservadores com a Selic em 4,25% ao ano

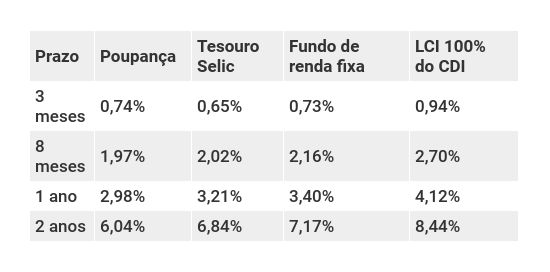

Para você ter uma ideia de como o retorno da renda fixa conservadora está apertado, eu fiz uma simulação de rentabilidade com quatro aplicações pós-fixadas no novo cenário de juros: caderneta de poupança, Tesouro Selic (LFT), fundo de renda fixa e Letra de Crédito Imobiliário (LCI). Considerei Selic constante de 4,25% ao ano e o CDI constante de 4,15%, um pouco abaixo, como costuma acontecer.

Parâmetros

A poupança atualmente paga 70% da taxa Selic mais Taxa Referencial (TR), que no momento encontra-se zerada. Não tem taxas nem imposto de renda, e sua rentabilidade é mensal, apenas no dia do aniversário.

Já o Tesouro Selic é um título público que paga, no vencimento, a Selic mais um ágio ou deságio. Se vendido antes do vencimento, o retorno é levemente sacrificado em função de uma diferença entre as taxas de compra e venda do papel (spread), o que pode deixar a rentabilidade inferior à Selic do período.

O rendimento é diário, e há cobrança de IR e de uma taxa de custódia obrigatória de 0,25% ao ano, paga à B3. Considerei, ainda, que a corretora utilizada para operar no Tesouro Direto não cobra taxa de agente de custódia.

Para simular o retorno do fundo de renda fixa, considerei um fundo que só invista em Tesouro Selic e não cobre taxas. Supus, portanto, que seu retorno represente a variação do CDI no período menos o imposto de renda. Seria similar, por exemplo, para um CDB, RDB ou conta de pagamentos que pagasse 100% do CDI.

Vale aqui uma observação: os fundos com esse perfil não têm pago 100% do CDI. Sua remuneração tem ficado um pouco abaixo disso. A simulação é apenas ilustrativa.

Repare que, na tabela, o fundo de renda fixa (ou qualquer outro investimento) que pagar 100% do CDI com tributação regressiva teria um rendimento ligeiramente abaixo da poupança quando resgatado em até seis meses, mesmo isento de taxas.

Isso se considerarmos um CDI 0,10 ponto percentual abaixo da Selic, o que vinha ocorrendo até agora. É que, para prazos de até 180 dias de aplicação, a alíquota de IR sobre o retorno do investimento é de 22,5%, a mais alta da tabela regressiva, enquanto o retorno da poupança não é tributado.

Por fim, simulei o retorno da LCI porque se trata de um título isento de taxas e de IR. Considerei um papel que pague 100% do CDI (às vezes surge uma dessas por aí), apenas para você ver que 100% do CDI, atualmente, não é lá grande coisa.

Escolhi quatro prazos de forma a contemplar as quatro alíquotas de IR possíveis, no caso das aplicações tributadas (Tesouro Selic e fundos). Usei datas reais para poder usar o simulador do Tesouro Direto para calcular o retorno do Tesouro Selic, de modo a incluir a taxa de custódia e o spread nos cálculos no caso de uma venda antes do vencimento.

Para calcular o retorno da poupança utilizei os prazos em meses e anos. Já para simular os retornos do fundo e da LCI, levei em conta o número de dias úteis entre as duas datas reais consideradas em cada prazo.

Para ganhar mais, você vai ter que correr mais risco - mas cuidado para não correr risco demais

Como você pode ver, mesmo os melhores investimentos conservadores em termos de rentabilidade e segurança - aqueles que remuneram ao redor de 100% do CDI - já estavam pagando pouco e agora vão passar a pagar ainda menos. Aquela realidade de ganhar 1% ao mês com baixo risco, que o investidor brasileiro tanto aprecia, fica cada vez mais distante.

Um ponto muito importante é baratear o seus investimentos conservadores o máximo possível. Fundo com taxa de administração alta simplesmente não dá mais, minha gente.

Mas mesmo que você invista em um fundo ou título que pague, líquido, perto de 100% do CDI, você pode ver que isso não representa mais grande coisa. Afinal, 100% de quase nada é quase nada.

Ou seja, para ganhar mais, não tem jeito, é preciso se abrir à possibilidade de correr mais risco, seja de bolsa, seja no mercado imobiliário, seja em aplicações de renda fixa menos conservadoras.

Quer saber quais são os investimentos mais promissores de 2020? Baixe de graça nosso eBook exclusivo com as melhores dicas!

Apenas tome cuidado para, na avidez de ganhar mais, não acabar investindo um percentual muito alto das suas reservas em ativos de risco, ou então acabar correndo riscos desnecessários.

Se você já tem um bom patrimônio, não precisa deixar todo o seu dinheiro em aplicações conservadoras, pois é improvável que você precise gastá-lo todo amanhã, mesmo em caso de emergência.

Mas também não precisa ser suicida e migrar tudo para o risco. Mantenha sempre, sempre, sempre uma boa reserva de emergência em aplicações conservadoras e de alta liquidez, mesmo que elas estejam rendendo pouco.

Fique atento também ao prazo dos seus objetivos financeiros, à sua idade e, é claro, ao seu estômago. Se você tem um objetivo para se concretizar dentro de alguns meses ou está aposentado, por exemplo, preservar seu capital é mais importante do que ganhar uma grande rentabilidade.

Voando cada vez mais alto: Copom sobe a Selic em 0,5 ponto, a 13,25%, e dá a entender que os juros continuarão subindo

O Copom cumpriu as expectativas do mercado e reduziu o ritmo de alta da Selic; confira as sinalizações do BC quanto ao futuro dos juros

Greve dos servidores do BC continua e pode afetar a próxima reunião do Copom sobre a Selic

O sindicato dos servidores do BC terá uma nova reunião em 7 de junho; a categoria afirma que as operações via PIX não serão afetadas

Ata do Copom indica alta de 0,50 ponto da Selic em junho, mas deixa fim do ciclo de alta dos juros em aberto

Banco Central confirma que a Selic vai subir menos na próxima reunião, mas o topo da montanha da taxa de juros pode ser ainda mais alto

Copom segue escalando a montanha dos juros e eleva Selic em 1 ponto, a 12,75% ao ano — e continuará subindo rumo ao pico

É a décima alta consecutiva na Selic, que chega no maior patamar desde o começo de 2017; a decisão de juros do Copom foi unânime

Copom deve voltar a subir a taxa Selic amanhã. Conheça fundos imobiliários que podem lucrar ainda mais com a alta dos juros

Uma categoria específica de FIIs tem a rentabilidade atrelada a indexadores que se alimentam tanto da inflação mais salgada quanto do ciclo de aperto nos juros

Servidores do BC retomam greve na próxima semana. A reunião do Copom será afetada?

Os servidores do Banco Central retomam a greve na próxima terça-feira (03), por tempo indeterminado. A decisão foi tomada em assembleia geral

‘Cenário alternativo’ do BC para a inflação gera mais ruídos que acertos, diz gestor

Para CEO e gestor da Parcitas Investimentos, Marcelo Ferman, cenário alternativo do BC é uma aposta arriscada que ele não faria.

O que esperar da Super-Quarta? Como as reações do Copom e do Fed aos desdobramentos da guerra podem influenciar seus investimentos

Em um contexto de inflação acelerada e elevação de juros, os investidores voltam a se posicionar em renda fixa, mas não só

Copom corre risco de desfalques na próxima reunião sobre taxa Selic após Senado adiar sabatina de novos membros da diretoria do BC

A avaliação do mercado é de que a falta de dois dos participantes empobrece o debate a respeito do ritmo de calibração da taxa básica de juros brasileira

Por que o dólar está despencando? Os motivos que explicam o forte alívio no mercado de câmbio

O dólar à vista fechou janeiro na casa de R$ 5,30, acumulando baixa de quase 5% no mês. Entenda o que está mexendo com o real e a taxa câmbio

Com a Selic acima de 10%, quais os próximos passos do BC? O podcast Touros e Ursos debate o futuro da taxa de juros

No podcast Touros e Ursos desta semana, a equipe do SD discutiu o cenário para a Selic e o BC em 2022. Até onde o Copom vai subir os juros?

Renda fixa, o xerifão da zaga, volta ao time titular dos investidores

Descubra como ficará o retorno dos investimentos em renda fixa agora que a Selic foi elevada a 9,25% ao ano pelo Banco Central

Como ficam os seus investimentos em renda fixa com a Selic em 9,25%

Aumento da taxa básica dispara gatilho de mudança na forma de remuneração da poupança. Veja como fica o retorno das aplicações conservadoras de renda fixa agora que o Banco Central elevou a Selic mais uma vez

Selic decola a 9,25%, maior patamar em quatro anos; BC assume tom duro e indica nova alta de 1,5 ponto em fevereiro

Com a nova alta de 1,5 ponto concretizada hoje, a Selic saiu do patamar de 2% em janeiro e fecha o ano em 9,25%

O novo sabor (ruim) da poupança, os mercados à espera do Copom e outros destaques desta quarta-feira

Com decisão do Copom, a regra da poupança vai mudar e a rentabilidade, aumentar; descubra se vale a pena experimentar

AGORA: Ibovespa futuro abre em forte alta e dólar recua com exterior favorável

Mercados continuam sendo beneficiados pelas notícias iniciais referentes à aparentemente baixa letalidade da variante ômicron do novo coronavírus

O melhor do Seu Dinheiro: Como não treinar seu dragão

Com inflação na casa dos dois dígitos, BC não consegue domar os preços e precisa elevar taxa Selic

O reino rentista ressurge no horizonte: o que esperar da decisão de amanhã (e das próximas) do Copom sobre a Selic

Aperto monetário deve perdurar até o fim da primeira metade do ano que vem, quando voltaremos a ter dois dígitos de taxa básica de juro

4 fatos que mexem com o Ibovespa na próxima semana — incluindo Copom e IPO do Nubank

O principal índice acionário brasileiro terá um calendário cheio de eventos e dados econômicos para digerir ao longo dos próximos dias

Copom muda o plano no meio do voo e contrata mais uma alta de 1,5 ponto porcentual da Selic

Confirmação da mudança do ‘plano de voo’ do BC consta da ata da última reunião de política monetária, divulgada hoje pela manhã; se confirmada, taxa básica de juro fechará 2021 a 9,25% ao ano

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP