O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Spoiler: Sim! Confira um balanço dos acertos e erros do Seu Dinheiro (mais acertos do que erros) para os investimentos em 2019

O ano de 2019 acabou e agora é época de fazer o balanço do que passou e os planos para 2020. Como já mostramos aqui no Seu Dinheiro, no mundo dos investimentos 2019 foi o ano de quem tomou risco.

Se você já nos acompanhava no início do ano passado, sabe que publicamos uma série de reportagens e um eBook sobre onde investir em 2019. Revisitamos o tema no meio do ano, com uma série sobre onde investir no segundo semestre.

Pois bem, será que acertamos nas recomendações? Sim! Ao menos na maior parte delas. Quem seguiu nosso roteiro ganhou dinheiro em 2019. Mas também cometemos alguns erros, afinal, ninguém tem bola de cristal. E foi justamente nos mercados mais incertos e difíceis de prever: câmbio e criptomoedas.

A seguir, eu faço um balanço dos nossos erros e acertos sobre os investimentos em 2019:

Apesar dos juros baixos, 2019 foi um ano brilhante para a renda fixa em geral.

Primeiro, por conta de um forte movimento de queda nos juros futuros e de cortes adicionais na Selic, que valorizaram os títulos que se beneficiam desse tipo de cenário.

Leia Também

Segundo, porque a preparação do mercado para a retomada da economia estimulou o mercado de crédito privado - títulos emitidos por empresas.

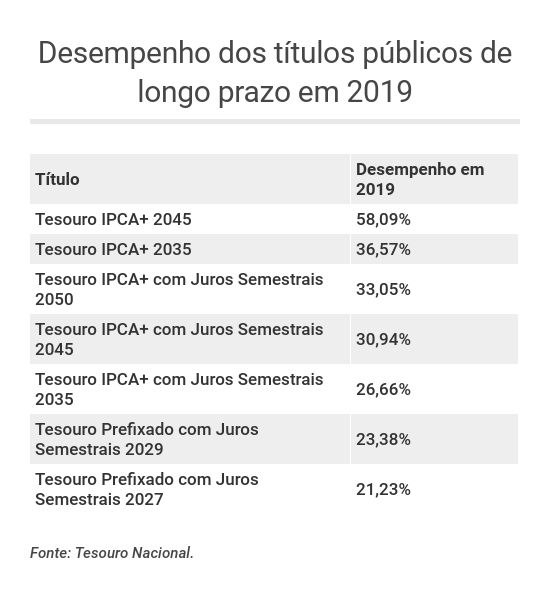

No Tesouro Direto, nossas recomendações, conforme a matéria que eu publiquei no início do ano, foram os títulos públicos prefixados com vencimento depois de 2025 e os títulos públicos atrelados à inflação (Tesouro IPCA+ ou NTN-B) com vencimento após 2026 - isto é, papéis de longo prazo. Entre os dois tipos, a preferência era pelas NTN-B.

Para quem já tinha esses papéis na carteira, a recomendação era manter ou comprar mais. A indicação valia tanto para quem quisesse levar os papéis ao vencimento quanto para quem desejasse vendê-los antecipadamente para embolsar os lucros.

Quem seguiu a recomendação em janeiro se deu bem. Os títulos de longo prazo foram justamente os que mais se valorizaram no ano no Tesouro Direto.

Enquanto classe de ativos, as NTN-B aparecem na quarta posição no ranking dos melhores investimentos de 2019. O IMA-B 5+ (índice que reproduz o desempenho de uma cesta de NTN-B com prazo de cinco anos ou mais) teve alta de 30,28%, quase a mesma rentabilidade do Ibovespa.

Como você pode ver pela tabela, quem seguiu nossa recomendação em janeiro se deu bem. Os títulos atrelados à inflação de longo prazo foram justamente os que mais valorizaram no ano, mas os pré também não se saíram mal.

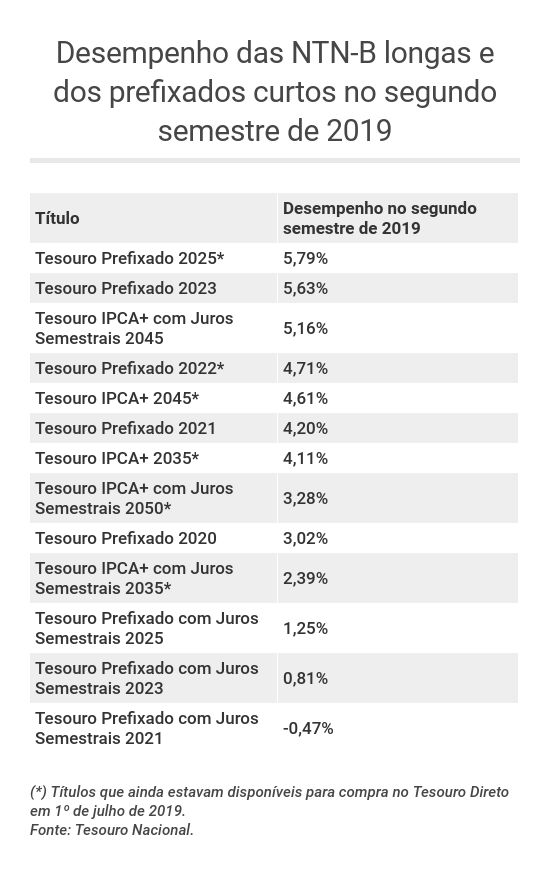

No segundo semestre, eu voltei ao tema para saber se, mesmo depois de uma forte alta na primeira metade do ano, investir nesses títulos ainda era uma boa.

Na ocasião, o prognóstico era de que os juros futuros já não tinham espaço para quedas muito maiores, ou seja, que esses papéis já não tinham tanto espaço para valorização.

Para quem já tinha os títulos na carteira, a recomendação foi vender uma parte para realizar ganhos, mas não tudo. Deu para realizar os bons ganhos do primeiro semestre, e ainda embolsar a pernada extra que esses papéis tiveram no segundo semestre.

Para quem ainda não tinha esses papéis, a recomendação foi comprar títulos longos atrelados à inflação e títulos prefixados de curto prazo. De fato, a maior parte desses títulos continuou se valorizando, mas como você pode ver pela tabela a seguir, eles andaram pouco no segundo semestre.

Na renda fixa privada, as recomendações foram as Letras de Câmbio (LC) que remunerassem de 115% a 120% do CDI - o que foi equivalente a um retorno de 6,84% a 7,14% no ano -, além de debêntures, Certificados de Recebíveis Imobiliários (CRI) e Certificados de Recebíveis do Agronegócio (CRA).

No caso das LC, o retorno sugerido foi capaz de vencer até mesmo a poupança antiga, aquela que ainda paga o rendimento fixo de 0,5% ao mês mais Taxa Referencial (TR). Comparado à poupança nova então, que está pagando 70% da Selic mais TR, nem se fala.

Boa pedida para uma porção mais conservadora da carteira, desde que preservado o limite de cobertura do Fundo Garantidor de Créditos (FGC), de R$ 250 mil por CPF, por instituição financeira emissora.

No caso das debêntures, a Anbima - associação que reúne as entidades que atuam no mercado de capitais - calcula índices de desempenho desses papéis no mercado.

O IDA-Geral, índice que representa uma cesta de debêntures com prazos e indexadores variados, teve alta de 8,54% em 2019. Já o IDA-IPCA, que reúne debêntures com remuneração indexada à inflação pelo IPCA, subiu 12,89%. Se considerarmos apenas o índice que acompanha o desempenho das debêntures de infraestrutura - aquelas que são isentas de IR para a pessoa física - a alta foi de 12,23%.

Repare que essas remunerações acima de 12% representam um retorno de mais ou menos 1% ao mês (antes de descontar eventuais impostos e/ou taxas, claro), aquela remuneração que o brasileiro tanto gosta, mas que ficou mais difícil de alcançar em tempos de juros baixos. O CDI em 2019 foi de apenas 5,95%.

Quanto aos CRI, talvez a melhor forma de mensurar seu desempenho seja olhando para o retorno dos fundos imobiliários de papel, aqueles que investem justamente em títulos de renda fixa atrelados ao mercado imobiliário (majoritariamente CRI).

O Banco Inter passou a calcular um índice que acompanha este mercado, o IFI-D. Em 2019, ele teve alta superior a 9%, considerando valorização das cotas e rendimentos pagos pelos fundos. Foi um retorno bem inferior ao do IFIX, o índice de fundos imobiliários, mas ainda superior ao CDI.

Quando revisitei o tema na metade do ano, os especialistas ouvidos continuavam construtivos para os mesmos tipos de ativos. No segundo semestre, as debêntures e fundos de crédito privado passaram por um susto, experimentando uma desvalorização pontual por conta da volatilidade nos preços (não foi um problema de crédito dos emissores dos papéis). Mesmo assim, o retorno no ano foi formidável para essas classes de ativos.

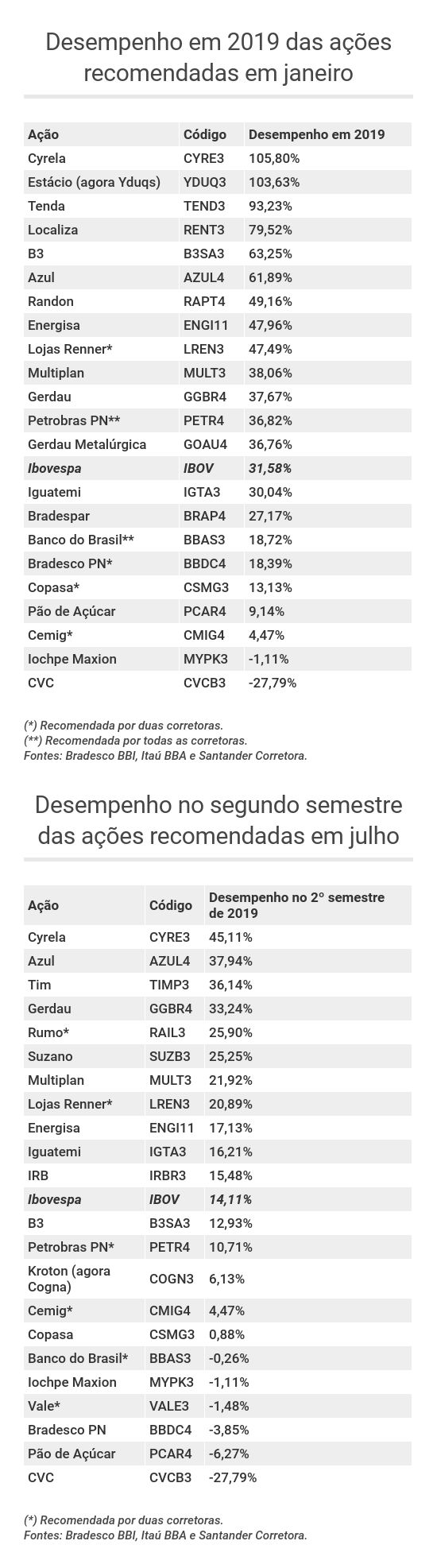

Em janeiro, os especialistas ouvidos pelo repórter Vinícius Pinheiro estimavam que o Ibovespa poderia terminar o ano entre 105 mil e 112 mil pontos, o que daria cerca de 30% de valorização no ano (arredondando para cima).

No meio do ano, eles revisaram as estimativas para algo entre 110 mil e 115 mil pontos. E cá estamos: 2019 terminou com o Ibovespa em 115.645,34 pontos, uma alta de 31,58%.

Isso quer dizer que, sem ter que escolher ações, se você tivesse comprado um ETF (fundo de índice negociado em bolsa) de Ibovespa em janeiro (BOVA11, XBOV11, BOVB11 ou BOVV11), você teria tido um retorno em linha com a projeção do Seu Dinheiro.

No início do ano, as apostas eram nas empresas voltadas para o mercado interno e que poderiam se beneficiar de uma retomada da economia, como varejistas, locadoras de carros, administradoras de shoppings e bancos.

Estatais que poderiam ser privatizadas também estavam entre as ações promissoras. Já as produtoras de commodities tinham um potencial menor, dado que as expectativas eram de um menor crescimento mundial.

Só que os primeiros sinais de retomada do crescimento demoraram a aparecer. Mesmo assim, o movimento de queda nos juros se mostrou um motor poderoso para a bolsa.

No meio do ano, quando o Vini tornou a conversar com os mesmos especialistas para perguntar onde investir no segundo semestre, todos continuavam recomendando bolsa, mudando apenas algumas ações das suas carteiras recomendadas.

Vejamos, em 2019, das 22 ações indicadas, apenas duas tiveram desempenho negativo e nove ficaram abaixo do Ibovespa, sendo que apenas sete realmente se distanciaram um pouco mais do desempenho do índice.

No segundo semestre também foram indicadas 22 ações no total, só que o desempenho dos papéis foi um pouco pior no período. Desde 2 de julho, quando a matéria foi publicada, seis papéis tiveram desempenho negativo e 11 ficaram abaixo do Ibovespa, metade das recomendações. Porém, apenas nove se distanciaram mais do índice.

No início do ano, dissemos que as perspectivas para os fundos de investimento imobiliário eram muito positivas em 2019. E de fato, os FII se saíram melhor que a bolsa no ano que passou. O IFIX teve alta de 35,98%. Basicamente, esses ativos foram beneficiados, como previsto, pelo juro baixo que ainda caiu mais.

Os fundos mais recomendados foram os chamados "fundos de tijolo", aqueles que investem em imóveis propriamente ditos, e não apenas em títulos de renda fixa atrelados ao mercado imobiliário, como é o caso dos fundos de papel. A recomendação foi mantida para o segundo semestre.

De fato, o índice desse tipo de fundo imobiliário calculado pelo Banco Inter, o IFI-E, subiu mais ou menos 24% em 2019. Mas a alta se concentrou mesmo no primeiro semestre do ano.

O setor de shopping centers era um dos preferidos dos especialistas ouvidos no começo de 2019. O fundo CSHG Brasil Shopping (HGBS11), recomendado por um dos analistas, teve valorização na bolsa de 39,30% no ano. Apenas no segundo semestre, sua valorização foi de 16,33%.

Quando falamos de imóveis residenciais, as apostas dos especialistas ouvidos no início do ano pelo repórter Fernando Pivetti eram de que 2019 seria marcado por uma retomada, um novo início de ciclo de valorização, tando dos preços das propriedades quanto dos aluguéis.

Mensurar o desempenho desse mercado é mais difícil, mas o Índice de Valores de Garantia de Imóveis Residenciais Financiados (IVG-R), do Banco Central, dá uma ideia de como caminham os preços dos imóveis nas principais regiões metropolitanas. Até outubro de 2019, data do último dado disponível, a alta foi de 3,06% no indicador.

No caso dos valores de locação, podemos olhar para o Índice Fipezap. Até novembro, o índice de locação residencial acumulou alta de 4,64% em 2019, acima da inflação de 3,12% pelo IPCA, mas abaixo da variação de 5,11% pelo IGP-M.

Ou seja, no caso dos imóveis residenciais, o desempenho não foi realmente brilhante, o que sugere que a retomada pode até estar no início, mas ainda não ocorreu de fato.

Já para os imóveis comerciais, que também estavam bem recomendados em janeiro, o desempenho não foi bom em 2019. Até novembro, os preços anunciados dessas propriedades acompanhados pelo Índice Fipezap tiveram queda de 2,29%. Já o preço médio de locação permaneceu praticamente estável, com alta de apenas 0,19%.

Prever alguma coisa no mercado de criptoativos é bem difícil. Trata-se de um mercado bastante volátil e descorrelacionado de outros ativos, e muitos questionam se as moedas digitais e contratos inteligentes podem ser tratados como investimento.

Mas afora as discussões ontológicas, fato é que muita gente vem comprando criptomoedas como forma de apostar nessa tecnologia que pode revolucionar o mundo das transações financeiras. Então não há por que ignorá-las.

Por tudo isso, recomendamos que os investidores mais arrojados tenham apenas uma pequena parte da carteira alocada nesses ativos - pequena mesmo, o dinheiro da pinga, e não o do leite! Trata-se de um mercado extremamente arriscado. É a pimentinha para você não ficar de fora de um mercado que é nebuloso agora, mas que no futuro pode se tornar bem mais "normal".

No começo do ano, nosso colunista Nicholas Sacchi analisou o bitcoin, principal criptomoeda, à luz das suas evoluções tecnológicas e regulatórias, e chegou à conclusão de que valia a pena sim estar posicionado no ativo. O resultado foi que o bitcoin valorizou mais do que todos os demais ativos que acompanhamos em 2019, uma alta de 95,62% em reais.

Ele também indicou outras criptomoedas, mas todas as altcoins tiveram desempenho negativo. Elas têm preços unitários baixos, o que faz com que qualquer pequena oscilação se reflita em uma variação percentual enorme, o que já não ocorre com o bitcoin.

Para o segundo semestre, o Nicholas continuou bastante construtivo para o bitcoin. E de fato os fundamentos desse mercado eram bastante positivos, dado que ele se formaliza cada vez mais, e tem potencial de crescimento com a entrada do investidor institucional.

Mas, ao menos no segundo semestre, não foi visto esse brilho todo, nem mesmo com a perspectiva de "halving" em 2020, evento que reduz a emissão de novos bitcoins, o que tende a tornar o ativo escasso. A alta do bitcoin se deu mesmo no primeiro semestre, quando acumulou mais de 200% de alta. Depois, a moeda digital devolveu boa parte dos ganhos.

Dizem que o câmbio só existe para humilhar os economistas. Pelo visto, para humilhar os jornalistas também. Acertar para onde vai o preço de uma moeda frente às outras é muito difícil, pois são muitas as variáveis que afetam as cotações das divisas.

No início do ano, todos os especialistas ouvidos pela repórter Bruna Furlani estavam mais favoráveis ao real do que ao dólar. Erramos de novo na matéria que publicamos no meio do ano. Pois 2019 terminou com a moeda americana um pouco acima dos R$ 4, numa valorização de 3,63% na cotação à vista e 4,04% na taxa PTAX.

Mesmo tendo acontecido exatamente o contrário do que previmos, ainda assim o dólar foi o ativo que menos se valorizou no ano. Não sem antes passar por muitos altos e baixos, é claro. Em novembro, a divisa chegou a superar os R$ 4,20 pela primeira vez na história.

Apesar das previsões iniciais, a Bruna recomendou, como sempre fazemos, uma alocação em dólar ou fundo cambial como forma de seguro para a sua carteira. Ou seja, não seria um posicionamento para lucrar com a alta da moeda, que não era o esperado na época, mas sim como forma de proteção caso a previsão desse errado. Ao menos esta recomendação deu certo.

Para 2020, o cenário ainda é construtivo para ativos de risco, mas não tanto para renda fixa. Nos próximos dias, publicaremos a nossa série especial de reportagens sobre onde investir em 2020. Se você quer ganhar dinheiro neste novo ano, fique ligado. Feliz ano novo e bons investimentos!

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação