O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Não quer tomar risco? Então vai ter que esperar até 2070 para receber o dinheiro investido de volta com investimento na renda fixa mais conservadora. “No pain, no gain.”

Na semana passada, falamos sobre a avaliação por múltiplos e algumas armadilhas que você deve prestar atenção quando está utilizando esta ferramenta.

O principal erro é utilizar o tal "preço/lucros" para analisar empresas que estão em elevado ritmo de crescimento.

Isso porque boa parte do valor dessa empresa estaria nos resultados futuros, e como o "p/l" utiliza os lucros atuais, as duas coisas não conversam.

Contudo, quando se trata de resultados estáveis, ainda podemos usar e abusar desse método útil e definir a atratividade de um investimento em poucos minutos.

Podemos inclusive entender – e aproveitar – uma mudança estrutural que tem acontecido no mercado financeiro brasileiro.

Podemos facilmente adaptar o modelo de avaliação por múltiplos de ações para a Renda Fixa, quer ver?

Leia Também

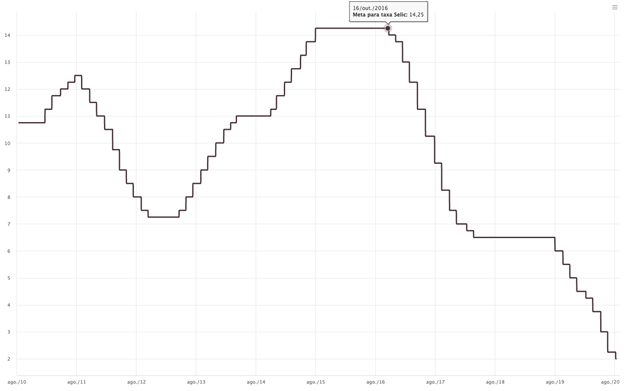

Em 2016, a Taxa Selic rondava os 14% ao ano e cada R$ 100 reais investidos em uma LFT renderia R$ 14 reais no final do ano.

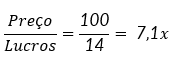

Podemos tratar o rendimento como um lucro e, com base naquela continha que aprendemos na semana passada, concluímos que esse título estava negociando a 7,1 vezes lucros em 2016.

Ou seja, você demoraria 7 anos para reaver o investimento realizado nelas e sem correr qualquer risco.

Nada mal, considerando que o próprio Ibovespa tem negociado bem acima de 10 vezes preço/lucros nos últimos anos e ainda carrega o risco de se investir em ações.

Mas se você está a par das últimas notícias do mercado, já deve ter visto que o Comitê de Política Monetária (Copom) reduziu a taxa Selic para 2% ao ano na semana passada.

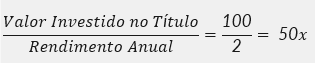

Neste momento, o mesmo investimento de R$ 100 em um título LFT vai render para o seu bolso R$ 2 no fim de um ano.

Isso significa o mesmo que pagar 50 vezes lucros em um ativo.

Não quer tomar risco? Então vai ter que esperar até 2070 para receber o dinheiro investido de volta. "No pain, no gain."

É por esse motivo que, em poucos anos, o Brasil passou de paraíso dos rentistas – aqueles que ganhavam um bom dinheiro sem precisar se arriscar – para um país onde investir em ações não só faz sentido, como passa a ser necessário para qualquer um que busca garantir tranquilidade financeira no longo prazo.

Não é à toa que a indústria de investimentos virou de pernas para o ar desde o início dos cortes de juros, em outubro de 2016.

A alocação média dos fundos em renda variável (ações, opções, fundos imobiliários, etc) tem subido bastante.

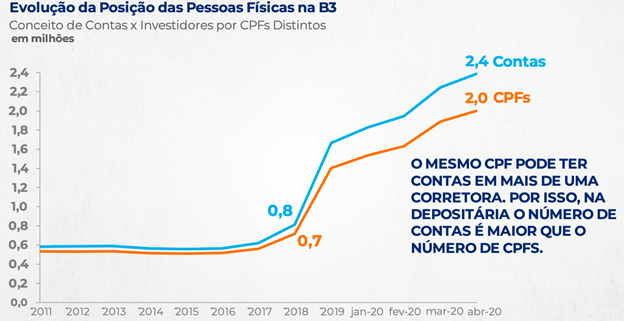

E uma enxurrada de pessoas físicas têm tirado o dinheiro da poupança e do Tesouro Direto em busca de investimentos com maior rentabilidade na bolsa.

Com o fim da aberração da Taxa Selic "negociando" a 7x lucros, a maior vencedora é a própria economia brasileira.

Em um país onde a renda fixa sem risco traz mais retorno que ações, por que alguém vai correr o risco de comprar ações ou abrir uma empresa?

Não existe o menor incentivo!

No entanto, agora que a taxa básica de juros está em níveis decentes, mais gente está disposta a investir em ações ou abrir empresas, mais dinheiro as companhias terão para investir, mais empregos serão gerados e quem ganha é o país.

Também podemos aproveitar esse movimento como investidores. Como você já deve ter notado, as ações da B3 serão uma das grandes beneficiadas dessa mudança estrutural, com mais gente migrando para a bolsa e mais fundos investindo em ações – ambos os processos ajudando os resultados da companhia por vários anos.

Mas há outras oportunidades que devem aproveitar o momento atual pra apresentar uma valorização ainda maior, como é o caso da empresa que Max Bohm identificou na série As Melhores Ações da Bolsa.

Segundo o Max, ela tem tudo para se transformar NA ação do segundo semestre, se beneficiando, inclusive, das eleições norte-americanas que acontecem em novembro.

Deixo aqui o convite caso queira conhecer a série que, além dessa sugestão, ainda traz outras 15 indicações para investir agora e começar a capturar a recuperação da bolsa.

Um grande abraço e até a próxima!

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo