O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Nessa situação, faz sentido que o investidor saia da poupança, mas pode ser tarde demais para buscar ganhos mais altos na bolsa; veja alternativas

Olá, seja bem-vindo ao nosso papo de domingo sobre Aposentadoria FIRE® (Financial Independence, Retire Early).

Quando acesso os dados históricos desta coluna, o Google me conta o perfil das pessoas que acompanham o meu trabalho.

No geral, pelo menos 70% dos leitores são homens, entre 20 e 40 anos.

Não sei bem explicar o motivo de mais homens do que mulheres acompanharem meus textos, mas sem dúvida a faixa etária está condizente com a minha proposta: falar sobre aposentadoria precoce.

São pessoas preocupadas com o futuro, mas um futuro ainda relativamente distante.

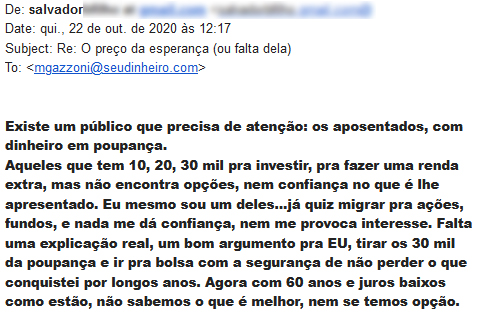

Depois do e-mail do Salvador (logo abaixo), me dei conta de nunca ter abordado o problema sob a ótica de quem mais precisa falar sobre isso: o aposentado, ou quem está muito perto de se aposentar.

Leia Também

Esse nome - FIRE - nasceu nos EUA.

É um movimento espontâneo em que muitas pessoas, em sua grande maioria jovens, passaram a documentar e compartilhar os progressos que fizeram mantendo estilos de vida frugais, com alto investimento e buscando aposentar-se em 10 anos.

Para fazê-lo, eles tomaram risco. Em alguns casos, bastante risco.

Essas pessoas puderam fazer isso por um motivo muito simples: caso as coisas dessem errado, elas teriam tempo de se recuperar.

Num investimento em renda variável, o risco que você está correndo é proporcional ao tempo que você permanece investindo.

Como assim?

Eu posso abrir o site da minha corretora amanhã e comprar R$ 10 mil em cotas de BOVA11, que replicam o índice Ibovespa.

O que acontecerá com o BOVA11 na sequência da minha operação é imprevisível.

Talvez, na semana que vem, tenhamos a notícia definitiva de uma vacina, e meus R$ 10 mil virem R$ 12 mil.

Ou talvez, tenhamos uma segunda onda de isolamento tão ruim quanto a primeira, e meus R$ 10 mil virem R$ 8 mil.

Por isso, num intervalo de tempo curto como esse, eu carrego um risco elevadíssimo. Sou um mero refém da aleatoriedade.

Mas e se eu puder permanecer com as minhas cotas por 10 anos?

Todos esperamos que, em 10 anos, ninguém mais fale em coronavírus.

Não que o mundo será perfeito, mas os problemas serão outros.

Nesse ínterim, algumas empresas no Ibovespa verão seus lucros crescerem significativamente; outras sairão do índice e algumas ficarão simplesmente paradas.

Mas se o Brasil der minimamente certo nesse período, eu provavelmente vou ganhar dinheiro. Existe um viés de sobrevivência natural no índice, mantendo as empresas saudáveis e expulsando, ou reduzindo a importância, de empresas problemáticas.

O Salvador ainda é jovem, vai viver até os 100. Certeza que ele vai ver o Brasil ser hexa.

Mas eu realmente não sei o quanto ele está disposto a esperar mais 10 anos para reduzir o risco de sua carteira.

Provavelmente ele fez uma careta lendo esse último parágrafo, e eu não o julgo.

Além disso, seus R$ 30 mil são o patrimônio acumulado de uma vida inteira.

Qualquer dano significativo a esse patrimônio tende a se transformar num problema pessoal relevante para ele.

Sempre recomendo que meus leitores invistam em ativos de risco somente depois de formarem sua reserva de emergência, que deve corresponder a algo entre 6 e 12 meses de despesas.

Então, chego a pergunta do título: o que fazer com R$ 30 mil parados na poupança, e 60 anos de idade?

Nessa situação, faz sentido que o investidor saia da poupança sim, mas não entre no mercado de ações.

Se esse foi o dinheiro acumulado ao longo de uma vida, o melhor que você poderá fazer é protegê-lo, sobretudo preservar seu poder de compra.

Sei que não dá vontade de estourar um champanhe ouvindo isso, mas considerando a limitação em assumir riscos, a dependência desse patrimônio e a idade mais avançada, o conservadorismo me parece a melhor opção.

Para sair da poupança, me limitaria a uma diversificação em ativos de renda fixa e os carregaria até o vencimento (novamente, para não ser surpreendido por variações de curto prazo nos preços dos títulos).

No caso do Salvador, deixaria uma fatia relevante dos recursos em Tesouro Selic (ou fundo DI), alocando uma fatia minoritária em Tesouro IPCA+ 2026.

Se você também está perto da sua aposentadoria, essa é a minha sugestão para seus investimentos. Mas, se tiver pelo menos dez anos pela frente até pendurar as chuteiras, deixo aqui o convite para conhecer um plano de investimento mais arrojado no Empiricus Fire.

Ações das petroleiras subiram forte na bolsa nos últimos dias, ainda que, no começo do ano, o cenário para elas não fosse positivo; entenda por que ainda vale ter Petrobras e Prio na carteira

Para dividendos, preferimos a Petrobras que, com o empurrãozinho do petróleo, caminha para um dividend yield acima de 10%; já a Prio se enquadra mais em uma tese de crescimento (growth)

Confira o que esperar dos resultados do 4T25 da Petrobras, que serão divulgados hoje, e qual deve ser o retorno com dividendos da estatal

A concentração em tecnologia deixou lacunas nas carteiras — descubra como o ambiente geopolítico pode cobrar essa conta

A Ação do Mês busca chegar ao Novo Mercado e pode se tornar uma pagadora consistente — e robusta — de dividendos nos próximos anos; veja por que a Axia (AXIA3) é a escolhida

Veja como acompanhar a temporada de resultados das construtoras na bolsa de valores; PIB, guerra no Oriente Médio e Caged também afetam os mercados hoje

Mais do que tentar antecipar desfechos políticos específicos, o foco deve permanecer na gestão de risco e na diversificação, preservando uma parcela estratégica de proteção no portfólio

Em situações de conflito, fazer as malas para buscar um cenário mais tranquilo aparece como um anseio para muitas pessoas. O dinheiro estrangeiro, que inundou a B3 e levou o Ibovespa a patamares inéditos desde o começo do ano, tem data para carimbar o passaporte e ir embora do Brasil — e isso pode acontecer […]

Primeiro bimestre de 2026 foi intenso, mas enquanto Ibovespa subiu 18%, IFIX avançou apenas 3%; só que, com corte de juros à vista, é hora de começar a recompor posições em FIIs

Entre as cabines de primeira classe e os destinos impactados pelo excesso de visitantes, dois olhares sobre a indústria de viagens atual

Veja por que a Vivo (VIVT3) é vista como boa pagadora de dividendos, qual o tamanho da Bradsaúde e o que mais afeta o mercado hoje

Mesmo sendo considerada uma das ações mais “sem graça” da bolsa, a Vivo subiu 50% em 2025 e já se valoriza quase 30% em 2026

Mesmo com a perspectiva de queda nos juros, os spreads das debêntures continuam comprimidos, mas isso pode não refletir uma melhora nos fundamentos das empresas emissoras

Estudo histórico revela como o desempenho do mês de janeiro pode influenciar expectativas para o restante do ano no mercado brasileiro

Entenda o que as novas tarifas de exportação aos EUA significam para aliados e desafetos do governo norte-americano; entenda o que mais você precisa ler hoje

Antigos alvos da política comercial norte-americana acabam relativamente beneficiados, enquanto aliados tradicionais que haviam negociado condições mais favoráveis passam a arcar com custos adicionais

Os FIIs multiestratégia conseguem se adaptar a diferentes cenários econômicos; entenda por que ter essa carta na manga é essencial

Saiba quais são as perguntas essenciais para se fazer antes de decidir abrir um negócio próprio, e quais os principais indicadores econômicos para acompanhar neste pregão

Após anos de calmaria no mercado brasileiro, sinais de ruptura indicam que um novo ciclo de volatilidade — e de oportunidades — pode estar começando

Depois que o dinheiro gringo invadiu o Ibovespa, as small caps ficaram para trás. Mas a vez das empresas de menor capitalização ainda vai chegar; veja que ações acompanhar agora