O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

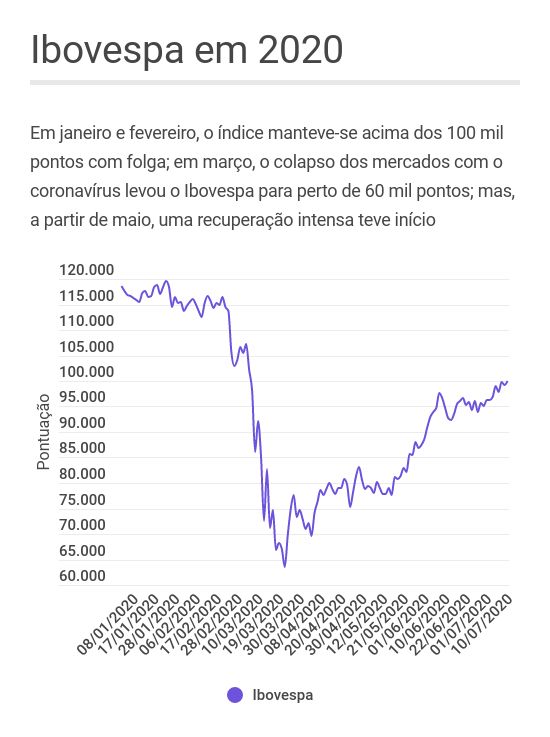

Após desabar rumo aos 60 mil pontos em março, o Ibovespa se recuperou e, neste início de julho, já conseguiu retornar aos 100 mil pontos. Para analistas, a tendência continua positiva para a bolsa, embora existam incertezas importantes para o mercado de ações

Acompanhar o dia a dia da bolsa brasileira em 2020 tem sido uma experiência... única. No começo do ano, era difícil encontrar quem não estivesse empolgado com as perspectivas para o Ibovespa; três meses depois, quase não havia quem mostrasse otimismo com o mercado de ações.

E, quem diria: passados outros três meses, cá estamos no meio de um bull market. O Ibovespa, que chegou a rondar os 60 mil pontos em março, reconquistou o patamar dos 100 mil pontos na última sexta-feira (10) — um movimento que pode parecer pouco intuitivo para quem olha de fora.

Afinal, a vida ainda está longe de voltar ao ritmo de antes, as perspectivas para a economia em 2020 continuam péssimas e o coronavírus segue se espalhando pelo mundo. E se a bolsa subiu tanto nesse cenário pouco animador, então o céu é o limite para o Ibovespa até o fim do ano, certo?

Bem... vamos com calma. Como eu disse lá em cima, acompanhar o dia a dia da bolsa tem sido uma experiência única. Para o mercado de ações, o futuro costuma ser mais importante que o presente — e, ao menos agora, o amanhã parece mais promissor. Só que, em tempos de Covid-19, tentar prever o que vem adiante é uma tarefa muitas vezes ingrata.

Dito isso, eu entrei em contato com analistas, economistas, agentes financeiros e grandes bancos. Minha dúvida é simples em tese, mas complexa na prática: depois da loucura dos primeiros seis meses de 2020, o que acontecerá no segundo semestre?

E, em linhas gerais, os especialistas acreditam que o Ibovespa ainda tem potencial para continuar avançando, embora boa parte da recuperação já tenha ocorrido. Há elementos que inspiram otimismo no curto prazo, mas também há inúmeros fatores de risco no horizonte — e, sendo assim, é hora de ser seletivo na hora de escolher os ativos na bolsa.

Leia Também

Este texto é o primeiro de uma série especial do Seu Dinheiro sobre onde investir na segunda metade do ano. Eis a lista completa:

Antes de passarmos para o cenário vislumbrado pelos analistas, vamos direto ao ponto: por mais que haja inúmeras incertezas no radar, grande parte das instituições financeiras possuem algum tipo de estimativa para o Ibovespa.

E quase todas mostram que, por mais que o índice tenha recuperado boa parte do terreno perdido, o cenário-base é de um avanço adicional no curto prazo — algumas casas, inclusive, veem o Ibovespa perto de zerar completamente as perdas no ano e retornando aos níveis vistos no começo de 2020.

Ainda assim, aquelas apostas super otimistas de janeiro já não parecem mais plausíveis. Considerando os 100.031,83 pontos do fechamento da última sexta, o potencial de ganho não é tão expressivo — ninguém vê o Ibovespa numa tendência de alta descontrolada nos próximos meses, rumo aos 150 mil pontos.

Além disso, o Santander informou que, no momento, as projeções oficiais estão ao redor de 91 mil pontos ao fim do ano, mas que, considerando a queda na curva de juros, "há potencial para revisão acima dos 100 mil pontos".

Ou seja: as apostas mais otimistas colocam o Ibovespa muito perto dos 115 mil pontos vistos ao fim de 2019, o que, se concretizado, implicaria num ganho de quase 80% em relação às mínimas do ano, quando o índice chegou aos 63 mil pontos.

"É inegável que mudamos a postura: fomos do modo lockdown para o religamento", diz Guto Leite, gestor de renda variável da Western Asset no Brasil. "Isso é importante e afeta os indicadores de confiança, as discussões mudam de humor".

Esse é um ponto levantado por quase todos os analistas e agentes financeiros com quem eu conversei: o coronavírus continua existindo e provocando mudanças profundas em nosso modo de vida, mas, em termos econômicos, seu impacto não tem sido tão severo quanto o imaginado lá em março, no início da pandemia.

É claro que as projeções para o PIB do Brasil e do mundo em 2020 ainda são muito fracas e que, na comparação com janeiro, o nível de atividade global encontra-se hoje inegavelmente mais fragilizado. Mas é tudo uma questão de comparação com as expectativas: agora, em julho, a economia não está tão ruim quanto se imaginava há três meses.

Sim, essa 'recuperação precoce' só foi possível, em grande parte, graças à injeção massiva de dinheiro pelos bancos centrais e governos do mundo: programas de incentivo e estímulo foram lançados em quase todos os países, de modo a amenizar os impactos da pandemia — e parte desses recursos chegou aos mercados financeiros, dando uma bela ajuda às bolsas.

E, no fim, o preço das ações reflete as perspectivas econômicas: quanto maior o aquecimento da economia, mais ativas e saudáveis estarão as empresas da bolsa.

Estamos animados, achamos que o mercado está subestimando a retomada da economia no curto prazo. Estamos otimistas com a velocidade da retomada e da aceleração do PIB no Brasil, particularmente

Fernando Borges, gestor de ações da Garde Asset

Naturalmente, há riscos no front da economia global: a execução da reabertura e a possibilidade de uma nova onda de contaminações pela Covid-19 podem voltar a afetar o nível de atividade no mundo, inviabilizando a tão sonhada 'recuperação em V'.

Para Filipe Villegas, analista da Genial Investimentos, uma recuperação mais intensa da economia global neste primeiro momento parece mais certeira. No entanto, ele vê a possibilidade de, no médio prazo, o ritmo de retomada ser diferente entre os países e regiões — e, atualmente, ele vê o mercado apostando num crescimento uniforme.

Novamente, expectativa é o nome do jogo: se essa projeção de avanço econômico em bloco for frustrada, poderemos ter correções negativas nos mercados financeiros

A 'segunda onda' de retorno das pessoas ao normal vai ser diferente em cada país, e eu não vejo isso [corretamente] precificado

Filipe Villegas, analista da Genial Investimentos

A conjuntura econômica, assim, apresenta seus riscos, mas é mais encorajadora do que se supunha há três meses. Mas há outros fatores capazes de mexer com a bolsa, tanto para cima quanto para baixo — e as questões domésticas sempre aparecem em destaque.

Leite, da Western, vê um potencial fator de turbulência no médio prazo: o comportamento dos consumidores no quarto trimestre, quando os programas de auxílio emergencial chegarem ao fim. "Como vai ser, se tivermos uma queda de renda?", questiona.

O cenário político interno também é lembrado por todos os especialistas: por um lado, a temperatura em Brasília parece mais branda do que em março e abril, o que também ajuda a explicar a recuperação dos mercados desde então. Mas, por outro, há um tema crucial no radar: a continuidade — ou não — dos esforços para o ajuste fiscal.

Por mais que a adoção de medidas de auxílio financeiro emergencial pelo governo tenha sido amplamente necessária, elas também geraram um aumento substancial no endividamento público. Sendo assim, os investidores começarão a cobrar, cedo ou tarde, um compromisso do governo com a manutenção da responsabilidade fiscal.

"Em termos de risco político, tem a questão do lado fiscal, de a pauta de reformas ficar comprometida"

Fernando Borges, gestor de ações da Garde Asset

Villegas, da Genial, também aponta o risco fiscal como principal fator de turbulência para a bolsa brasileira no médio e longo prazo. Ele, no entanto, mostra-se otimista nesse front: a aprovação do novo marco regulatório do saneamento e a recente aproximação entre governo e Congresso criam bons precedentes para a evolução da pauta econômica.

"É difícil, acho que [a reforma tributária] não sai nesse ano, mas o simples andamento já seria suficiente para o mercado comprar a ideia de que, passando a pandemia, o Congresso vai se focar nas questões das reformas", diz Villegas.

O compromisso fiscal é importante porque a manutenção da taxa de juros em níveis baixos depende da manutenção do endividamento do país em níveis controlados — e, como lembra Leite, da Western, a Selic nas mínimas históricas foi muito importante para atrair novos investidores à bolsa.

Afinal, com os juros cada vez menores, os rendimentos em renda fixa ficam menos atrativos e, assim, quem deseja uma rentabilidade mais polpuda precisa assumir mais risco — um racional que motivou uma intensa migração ao mercado de ações e que, de certa maneira, ajudou a sustentar a bolsa nos níveis mais altos, apesar da fuga de capital externo.

O pior cenário é: o governo não retoma a responsabilidade fiscal, temos um desarranjo no mercado de juros, uma redução nas projeções de crescimento e um aumento nas taxas de desconto na bolsa

Guto Leite, gestor de renda variável da Western Asset no Brasil

Considerando todas essas questões, os especialistas ressaltam que alguns setores da bolsa apresentam melhores condições para entregarem um desempenho mais forte — especialmente os segmentos que, de alguma maneira, conseguem se adequar às condições impostas pelo coronavírus.

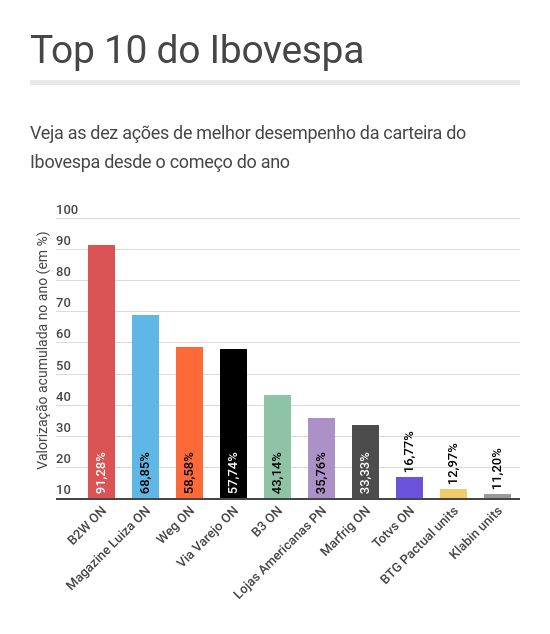

De certa forma, o mercado já adotou essa estratégia: entre as integrantes do Ibovespa, as empresas ligadas ao e-commerce despontam entre as maiores altas do ano. A lógica é simples: com todos em casa, a saída é fazer compras online — roupas, eletrônicos, alimentos, presentes...

Assim, papéis como B2W ON (BTOW3), Magazine Luiza ON (MGLU3), Via Varejo ON (VVAR3) e Lojas Americanas PN (LAME4) conseguiram se distanciar da crise e apareceram como portos seguros no momento de maior incerteza do mercado:

As varejistas eletrônicas continuam sendo reconhecidas como companhias de qualidade e alto valor nos tempos atuais. Mas, considerando os fortes ganhos acumulados ao longo do primeiro semestre, os analistas dão preferência a outras ações e setores que apresentem potenciais de alta mais atrativos daqui para frente.

"E-commerce e tecnologia são setores com pouco espaço para valorização, mas que valem o risco. É o tiro certo: você paga mais caro, mas tem um fundamento positivo", diz Villegas, da Genial, citando Totvs ON (TOTS3) e Locaweb ON (LWSA3) como nomes sólidos e de preços atrativos na bolsa.

Outra oportunidade interessante é Log ON (LOGG3), companhia ligada ao setor de galpões. Trata-se de uma derivada do e-commerce: a demanda por compras online também aumenta a necessidade de as empresas terem boas redes de logística.

Dito isso, quais outras companhias e segmentos com dinâmicas atraentes Para ele, papéis ligados à infraestrutura, concessões públicas e obras podem ser interessantes, uma vez que, historicamente, o estímulo público a esse setor sempre é usado como ferramenta para impulsionar a economia e a geração de empregos.

Ações de empresas exportadoras também aparecem, num primeiro momento, como opções válidas, considerando o dólar forte. No entanto, Villegas destaca que, nesse grupo de companhias, os setores agrícola e pecuário têm fundamentos mais sólidos, dada a demanda crescente no exterior — e, nesse sentido, Rumo ON (RAIL3) tem um bom cenário adiante, dado que boa parte do escoamento de grãos do Centro-Oeste passa por sua rede de ferrovias.

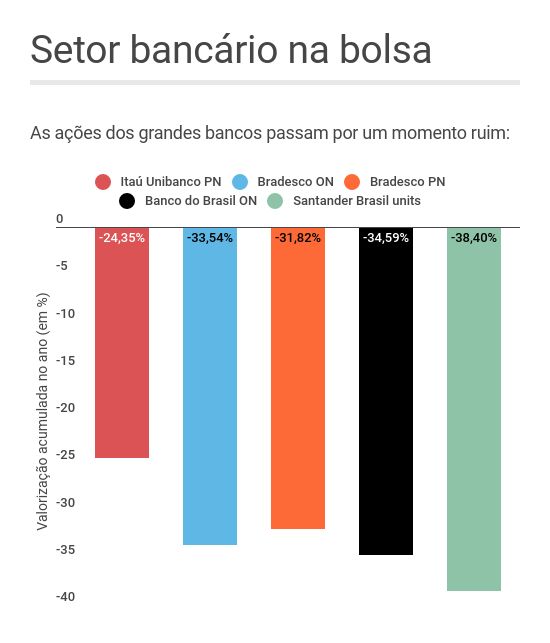

Por fim, o analista da Genial Investimentos também cita o segmento de bancos, que tem apresentado um desempenho mais fraco em 2020 — para ele, trata-se de um segmento que exige uma cautela maior, mas que tem ações de excelente qualidade num momento ruim.

"Em nossa carteira, ainda damos preferência às ações de ciclos domésticos, dos plays de recuperação", diz Leite, da Western. "Varejo, nomes ligados ao mercado de capitais, um pouco de real estate. E gostamos também do setor de combustíveis".

Dentro do varejo, Leite mostra-se otimista em relação ao segmento de e-commerce, apostando que tais empresas tendem a se beneficiar de maneira contínua daqui pra frente — para ele, a pandemia provocará uma mudança nos hábitos de consumo do brasileiro.

Assim, por mais que o potencial de alta das ações seja limitado, ele ainda vê valor nessa classe de ações, dando preferência à Magazine Luiza e Lojas Americanas, dada a estratégia de implantação da estratégia de ambas as empresas. "Elas caminham na direção certa, por isso ainda temos exposição".

Ainda no varejo, o gestor da Western Asset no Brasil destaca Lojas Renner ON (LREN3) dentro da área de vestuário. Apesar do potencial de retomada desse segmento no médio e longo prazo, ele admite que o curto prazo possui inúmeros desafios — e, sendo assim, o histórico de qualidade da companhia faz dela a melhor opção.

Quanto ao setor financeiro, Leite diz ter preferência por B3 ON (B3SA3) e BTG Pactual units (BPAC11), em meio ao crescimento do mercado financeiro no país. E, na área de combustíveis, BR Distribuidora ON (BRDT3) e Ultrapar ON (UGPA3) são as indicadas. "Também gostamos de Cosan ON (CSAN3), mas vemos menos upside".

Por fim, vale lembrar que, se você preferir não correr o risco de estar exposto a uma ação ou a um setor específico, sempre há a possibilidade de entrar na bolsa via ETFs: há ativos como o BOVA11, o BOVV11e o BOVB11 que, na prática, replicam a carteira do Ibovespa. E, como você viu, os analistas acreditam que a tendência para o índice é positiva daqui para frente.

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”

Mais flexíveis, os fundos imobiliários desse segmento combinam proteção com potencial de valorização; veja onde estão as principais oportunidades, segundo especialistas

O galpão logístico que é protagonista de uma batalha com os Correios terá novo inquilino e o contrato prevê a redução da vacância do FII para 3,3%

Movimento faz parte da reta final da recuperação judicial nos EUA e impacta investidores com forte diluição

As empresas substituíram os papéis da Cyrela (CYRE3) e Rede D’Or (RDOR3)

A companhia promoveu um grupamento na proporção 2 por 1, sem alteração do capital social, mas outra aprovação também chamou atenção do mercado

Após a compra, o fundo passará a ter 114 imóveis em carteira, com presença em 17 estados e uma ABL de aproximadamente 1,2 milhão de metros quadrados

ADRs da Vale e Petrobras antecipam dia de volatilidade enquanto mercados voltam do feriado; aversão a risco e queda do minério de ferro explicam quedas

Com fluxo estrangeiro concentrado no Ibovespa, as small caps também sobem no ano, mas ainda não brilham. Werner Roger, CIO da Trígono Investimentos, conta o que falta para isso