O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Depois de um mês de março conturbado, os mercados viram uma certa recuperação em abril, e com os fundos imobiliários não foi diferente. O Índice de Fundos Imobiliários da B3 (IFIX) fechou o mês com alta de 4,39%.

É claro que as ganhos vistos nos diversos mercados no mês passado não foram suficientes para recuperar todo o estrago de março - no ano, o IFIX ainda caía 18,58% até o fim de abril. De qualquer forma, a volatilidade reduziu um pouco, refletindo um comportamento um pouco menos irracional dos investidores.

Mesmo assim, não dá para dizer que o pior já passou. Em maio, por exemplo, o IFIX cai 0,60%. A pandemia de coronavírus ainda não tem um desfecho concreto, o que faz com que o cenário à frente continue extremamente nebuloso. Assim, é difícil fazer projeções para a economia e para os preços dos ativos, dado que não sabemos como nem quando a pandemia vai acabar.

O mercado continua trabalhando com cenário de recessão, e as previsões pioram a cada dia. Podemos esperar, mesmo no mercado de fundos de investimento imobiliários (FII), ainda muita volatilidade e incerteza à frente. Por outro lado, o cenário de juros baixos tende a favorecer os investimentos imobiliários.

Os fundos imobiliários mais atingidos pela crise até agora continuam sendo os de shopping centers e hotelaria, cujas cotas vêm sendo negociadas, na bolsa, bem abaixo de seu valor patrimonial (valor do patrimônio do fundo dividido pelo número de cotas).

A maioria dos shoppings das carteiras dos FII abertos em bolsa permanecem fechados, localizados em cidades onde o Poder Público ainda não liberou o seu funcionamento. Já os hotéis não têm demanda, com a brutal redução do turismo e diversas regiões ainda em quarentena.

Leia Também

Outros fundos que andaram apanhando foram os fundos imobiliários de papel que investem em Certificados de Recebíveis Imobiliários (CRI) classificados como High Yield (maior risco e maior potencial de retorno).

Eles também vêm sendo negociados abaixo do valor patrimonial, dada a percepção de aumento do risco de calote em um cenário de crise, o que elevou o retorno exigindo pelos investidores, derrubando os preços dos títulos.

Os FII mais atingidos pela crise vêm tomando uma série de iniciativas para mitigar seus efeitos, muitas das quais já abordamos em outras reportagens aqui no Seu Dinheiro. No seu relatório da carteira recomendada para maio, a corretora Ativa listou as cinco principais medidas que vêm sendo tomadas pelos gestores:

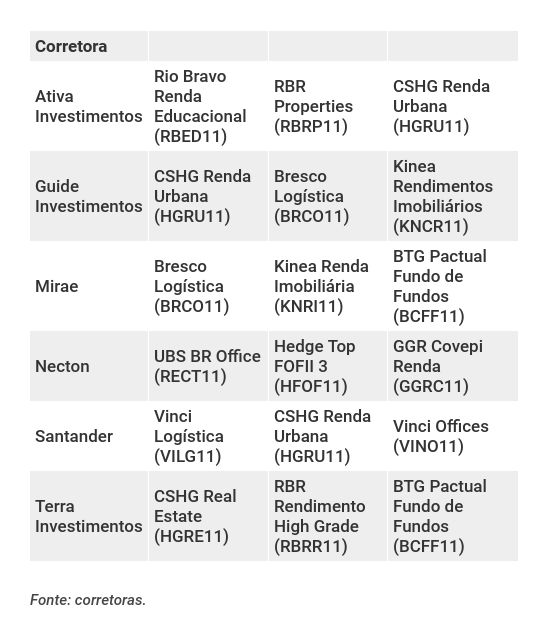

Para o mês de maio, seis corretoras enviaram suas carteiras recomendadas e os três fundos prediletos dentro delas. O Santander voltou a participar neste mês, mas o Banco Inter não mandou seu top 3 a tempo.

Dentre os FII preferidos das corretoras para maio, o mais recomendado foi o CSHG Renda Urbana (HGRU11), com três indicações. É a primeira vez que este fundo recebe várias indicações para o top 3 em um mês.

Os outros dois queridinhos já apareceram nos top 3 antes: Bresco Logística (BRCO11) e BTG Pactual Fundo de Fundos (BCFF11), com duas indicações cada um. Confira na tabela a seguir os fundos imobiliários preferidos das corretoras para maio:

Para maio, alguns fundos foram mantidos e outros foram substituídos nos top 3 das corretoras. A Terra foi a única que manteve as suas principais recomendações inalteradas.

Embora tenha mantido o BTG Pactual Logística (BTLG11) na carteira recomendada, a Ativa trocou-o no top 3 pelo CSHG Renda Urbana (HGRU11). Esta também foi a opção da Guide, que trocou o Alianza Trust Renda (ALZR11) - mantido na carteira geral - pelo CSHG Renda Urbana (HGRU11) no top 3.

Já a Mirae trocou o CSHG Real Estate (HGRE11) e o CSHG Logística (HGLG11) pelos fundos Bresco Logística (BRCO11) e Kinea Renda Imobiliária (KNRI11). O HGLG11 se manteve na carteira recomendada geral, mas o HGRE11 foi retirado da carteira para maio.

Finalmente, a Necton trocou o JS Real Estate Multigestão (JSRE11) pelo GGR Covepi Renda (GGRC11) no top 3. O JSRE11, porém, foi mantido na carteira geral.

O fundo é um dos preferidos da Ativa, da Guide e do Santander. No caso da Guide, ele está ingressando na carteira recomendada neste mês. Trata-se de um fundo voltado para aluguel de imóveis comerciais e institucionais, desde que não sejam shopping centers, lajes corporativas ou galpões logísticos.

Atualmente, o HGRU11 é dono de participações em 14 empreendimentos localizados em sete cidades, voltados para os setores de varejo (supermercados) e educação, totalizando 241 mil metros quadrados de Área Bruta Locável (ABL). A maioria dos contratos de locação é atípica, isto é, com prazo de dez anos, sem revisional de aluguel no meio do contrato.

Os pontos fortes desse fundo, segundo as corretoras que o destacaram, são o fato de o principal locatário ser uma rede de supermercados, segmento do setor de varejo menos impactado pela crise do coronavírus; e o longo prazo dos contratos de locação, que só começam a vencer a partir de 2023.

Cerca de 60% das receitas do HGRU11 vêm da locação para o Grupo BIG de supermercados, segmento considerado atividade essencial em meio à crise. Os demais inquilinos são as empresas de educação Yduqs e Laureate, caracterizadas pela corretora Ativa como "excelentes locatários".

O ingresso do HGRU11 na carteira da Guide se deu em razão da recente melhora do mercado, diz a corretora. "O fundo está bem posicionado em bons ativos, com bons fundamentos e uma gestão ativa. Assim que passar esse momento que estamos vivendo, terá bons retornos", justifica.

Já o Santander destaca ainda a estimativa de um retorno atrativo para o fundo, de aproximadamente 7,0% nos próximos 12 meses, isento de IR.

No entanto, a corretora do banco aponta dois riscos do HGRU11: a forte concentração das receitas em um único locatário, ainda que pulverizado por diversas lojas de um segmento menos afetado pela crise; e o fato de que o restante das receitas vem de locatários do setor de educação, que ainda pode vir a sentir os efeitos da crise do coronavírus na sua capacidade de honrar o pagamento dos aluguéis.

Sem citar nominalmente o setor de educação, a Guide lembra, em seu relatório, que "para alguns casos, é possível que seja necessário um prazo adicional para o pagamento de aluguéis".

O fundo Bresco Logística (BRCO11) apareceu no top 3 das corretoras Guide e Mirae. Trata-se de um fundo de galpões logísticos com dez propriedades localizadas em São Paulo, Rio de Janeiro, Rio Grande do Sul, Paraná e Minas Gerais, totalizando 375 mil metros quadrados de Área Bruta Locável (ABL).

Entre os locatários, figuram empresas como Carrefour, Magazine Luiza, B2W, GPA (Grupo Pão de Açúcar), Natura e BRF. Cerca de 40% das receitas vêm de propriedades localizadas na capital paulista, e 66% dos imóveis se localizam no estado de São Paulo.

"O principal motivo de escolhermos este fundo é o fato de que a maioria dos contratos são atípicos e com boas empresas, o que acaba protegendo o fundo e os cotistas neste momento de crise", diz a Guide.

Em relatório, a corretora destaca que o prazo médio remanescente dos contratos de aluguel é de 4,8 anos, e que 78% deles são atípicos. Além disso, mais de 80% dos inquilinos têm boas classificações de risco segundo as agências de rating, sendo considerados bons pagadores.

Assim como nos meses anteriores, o BCFF11 apareceu no top 3 das corretoras Mirae e Terra Investimentos. Também figura nas carteiras gerais para maio da Ativa e da Guide, embora não apareça no top 3 dessas corretoras.

Trata-se de um fundo de fundos, cujas maiores participações são nos FII CSHG Renda Urbana (HGRU11), com 10,2% da carteira; BTG Pactual Shoppings (BPML11), com 6,7% da carteira; e BTG Pactual Crédito Imobiliário (BTCR11), com 6,5% da carteira.

Com as fortes quedas dos FII na bolsa em março, o BCFF11 aproveitou os preços baixos para fazer aquisições no mercado secundário, utilizando recursos em caixa obtidos com oferta de cotas recente. Atualmente, o foco maior do fundo é em FII que possam se valorizar na medida em que os preços das cotas se recuperem e convirjam para o seu valor patrimonial.

Amazon combina resultados mistos com a maior aposta em IA entre as big techs, assusta investidores e ações sofrem em Wall Street, com efeitos até no Bitcoin e outras critpomoedas

Descubra quais são os fundos imobiliários favoritos dos analistas para o mês, e saiba como montar sua carteira de FIIs agora

A empresa vive seu melhor momento operacional, mas o Itaú BBA avalia que boa parte das principais entregas já está no preço; entenda quais gatilhos podem provocar novas altas

Gestor participou de evento da Anbima e falou sobre a perspectiva de volta do investidor local à bolsa

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público