O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O Ibovespa entrou em circuit breaker duas vezes nesta quinta-feira, algo que não acontecia desde 2008. Ao fim do dia, caiu mais de 14%, marcando o terceiro pior pregão desde o início do plano Real

O Ibovespa e as bolsas globais já vinham numa semana terrível. Com o coronavírus se espalhando num ritmo cada vez maior, o temor quanto a um impacto violento na economia cresce minuto a minuto — o que, consequentemente, só eleva a aversão ao risco dos investidores.

No entanto, nem mesmo os mais pessimistas previam o curto-circuito visto nos mercados mundiais nesta quinta-feira (11). Em meio ao caos provocado pelo surto da doença — e à percepção de que as autoridades globais têm reagido de maneira pouco enfática, considerando a gravidade da situação —, os índices acionários desabaram numa magnitude poucas vezes vista na história.

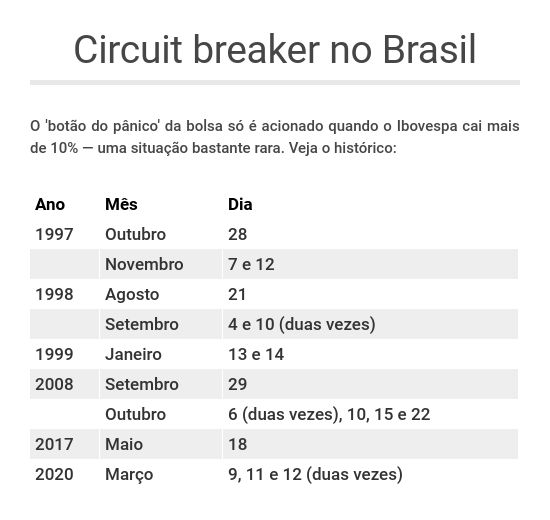

O Ibovespa, por exemplo, abriu em forte baixa e, em poucos minutos, bateu os 10% de valorização, acionando o circuit breaker pela terceira vez somente nesta semana. Após a pausa de 30 minutos, o índice continuou em declínio, atingindo os 15% de queda ainda durante a manhã — e disparando o botão do pânico pela segunda vez no pregão.

Uma situação como essa, de dois circuit breakers numa mesma sessão, só havia acontecido duas vezes: em outubro de 2008, durante a crise financeira global; e em setembro de 1998, em meio à moratória da Rússia.

E olha que o Ibovespa ficou a um triz de uma terceira parada: no pior momento do dia, chegou a derreter 19,59%, indo aos 68.488,29 pontos — a menor pontuação intradiária desde 17 de agosto de 2017 (67.976,00 pontos).

As quedas só não foram ainda maiores porque, no meio da tarde, o Federal Reserve (Fed, o banco central americano) anunciou um programa de injeção de liquidez nos mercados de até US$ 1,5 trilhão, por meio da recompra de títulos. A sinalização foi suficiente para trazer algum alívio aos investidores, mas nem de longe reverteu o quadro de preocupação.

Leia Também

Ao fim do dia, o Ibovespa marcava 72.582,53 pontos, em baixa de 14,78% — segundo dados da Economatica levantados a pedido do Seu Dinheiro, foi o terceiro pior pregão da bolsa brasileira desde o início do plano Real. Agora, o índice acumula perdas de 25,93% na semana e de 37,24% em 2020.

Lá fora, a situação não foi muito diferente. Na Europa, as principais praças acionárias fecharam em baixa de mais de 10%; nos Estados Unidos — onde o circuit breaker também foi acionado — o Dow Jones fechou em baixa de 9,99%, o S&P 500 recuou 9,92%e o Nasdaq teve queda de 9,43%.

No câmbio, o dia também foi caótico: o dólar à vista disparou 6,47% logo na abertura, chegando ao nível de R$ 5,0280 — a moeda americana nunca havia ultrapassado a barreira de R$ 4,80.

No entanto, depois de muitas atuações do Banco Central (BC) e do alívio do Fed, o dólar à vista se afastou das máximas, fechando em alta de "apenas" 1,41%, aos R$ 4,7891.

Os desdobramentos do surto de coronavírus continuaram trazendo enorme cautela aos mercados nesta quinta-feira. Lá fora, o presidente dos EUA, Donald Trump, anunciou a suspensão das viagens entre o país e a Europa, de modo a tentar conter o avanço do coronavírus — uma medida que gerou ainda mais preocupação e deu força à leitura de que o surto da doença causará fortes impactos à economia mundial.

Essa situação, obviamente, impacta diretamente as companhias aéreas do mundo — e gera reações imediatas por parte do mercado financeiro. Em Wall Street, as ações da Delta (DAL) despencaram 21%, as da American Airlines (AAL) caíram 17,28% e as da United Airlines (UAL) desabaram 24,85%.

Na Alemanha, os papéis da Lufthansa (LHA.DE) fecharam em baixa de 14,04%; na França, os ativos da Air France-KLM (AF.PA) recuaram 12,69%.

E, no Brasil, a tendência foi a mesma: por aqui, as ações PN da Gol (GOLL4) despencaram 36,29%, enquanto os ativos PN da Azul (AZUL4) derreteram 32,89%. Por mais que as companhias brasileiras não operem rotas entre os EUA e a Europa, o setor aéreo é altamente interligado — há alianças e acordos de compartilhamentos de voos em escala global.

Além disso, as ações das aéreas brasileiras também são diretamente impactadas pelo salto no dólar à vista, uma vez que uma fatia relevante de suas linhas de custos é denominada na moeda americana. Tanto o combustível de aviação quanto os gastos com manutenção em aeronaves são dolarizados.

O anúncio surpreendente de Trump, somado à percepção de que a doença continua a se espalhar pelo mundo — já são mais e 127 mil contaminados e 4,7 mil mortos —, foi decisivo para elevar o pessimismo dos investidores, que já começam a ver os impactos da pandemia na vida real.

No mundo todo, eventos esportivos têm sido cancelados, adiados ou, no máximo, disputados com portões fechados; shows, espetáculos e qualquer tipo de ocasião que possa juntar aglomerações também têm sido limadas do calendário, dado o clima de medo que toma conta do globo.

E, nesse cenário, já surgem dúvidas quanto à eficácia de eventuais medidas de estímulo econômico — afinal, não há crédito extra que resolva um ambiente que as pessoas não consomem ou não demandam serviços por causa de um problema de saúde pública.

Por aqui, o mercado mostra-se bastante tenso com os atritos entre governo e Congresso: ontem, foi derrubado o veto imposto pelo presidente Jair Bolsonaro à elevação do BPC, criando um gasto adicional da ordem de R$ 20 bilhões por ano ao orçamento do país.

Esse revés no Congresso ameaça diretamente o cumprimento do teto de gastos do governo, além de representar um grande passo para trás na questão do ajuste fiscal. Além disso, a deterioração na relação entre os poderes cria ainda mais incertezas no front das reformas e outras pautas econômicas.

No câmbio, a situação foi igualmente tensa: o dólar à vista abriu em forte alta e chegou a bater os R$ 5,0280 no pico do estresse (+6,47%). O Banco Central, contudo, atuou de maneira rápida, promovendo leilões no segmento à vista, o que diminui parte da pressão.

Essa ação do BC brasileiro, somada à injeção de liquidez por parte do Fed, afastou a moeda americana das máximas: fechando na casa de R$ 4,78 — um novo recorde de encerramento, em termos nominais.

Entre as curvas de juros, o tom também foi de forte aversão ao risco, com um movimento amplo de abertura das curvas mais curtas. Os DIs com vencimento em janeiro de 2021, por exemplo, saltaram de 4,21% para 4,95% — o que, na prática, aponta para uma aposta na alta da Selic ao fim do ano.

Veja abaixo como ficaram os principais DIs hoje:

Nenhuma ação do Ibovespa fechou em alta nesta quinta-feira. Veja abaixo as cinco maiores quedas do índice:

| CÓDIGO | NOME | PREÇO (R$) | VARIAÇÃO |

| GOLL4 | Gol PN | 9,97 | -36,29% |

| AZUL4 | Azul PN | 20,30 | -32,89% |

| CVCB3 | CVC ON | 13,64 | -29,11% |

| IRBR3 | IRB ON | 9,15 | -27,95% |

| BPAC11 | BTG Pactual units | 32,48 | -26,86% |

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior