O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

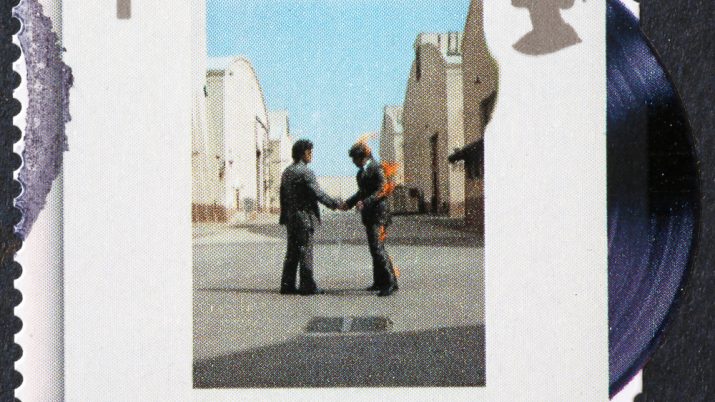

Como viver em um mundo que não entendemos? Essa questão é chave para Nassim Taleb e também é colocada pela provocação de “Wish you were here”, do Pink Floyd

“So, so you think you can tell

Heaven from hell?

Blue skies from pain?

Can you tell a green field

From a cold steel rail?

A smile from a veil?

Do you think you can tell?”

Por mais que eu não seja um grande entusiasta do rock psicodélico, gosto muito de Pink Floyd. A letra de “Wish you were here”, contudo, é uma das que mais me chama atenção.

Confesso que tal sentimento talvez não seja uma exclusividade minha, haja vista que a música é uma das mais famosas e conhecidas da banda, tendo sido considerada uma das 500 melhores canções de todos os tempos em idos de 2011 (julgamento da Rolling Stone - quem não concordar, não me culpe).

Parêntese rápido. Lançado em setembro de 1975, o álbum leva o mesmo nome da canção (“Wish you were here”) e foi o nono composto pelo Pink Floyd, pertencendo, portanto, à safra de lançamentos da década de 70. Vale notar que falamos aqui de um momento muito importante para o grupo, em que este já teria atingido uma suposta maturidade e, com isso, estaria entregando conteúdo artístico no auge de seu potencial.

Por mais que goste da banda, não sou nenhum especialista em música; logo, deixo o debate acerca da questão acima de lado. Permita-me, assim, focar no que realmente interessa aqui: o conteúdo da letra.

Também aberta à interpretação, duas são as principais vertentes sobre o que o autor quis dizer.

Leia Também

A primeira trata de uma possível homenagem ao guitarrista Syd Barrett, fundador e um dos principais formadores da essência do Pink Floyd. Por ter deixado a banda ainda em 1968, acredita-se que o álbum conta um pouco do sentimento de saudade dos demais integrantes (a palavra “saudade” descreve melhor que “ausência” para o caso em questão).

Já uma segunda abordagem, mais importante para onde quero chegar, é proveniente do documentário "The Story of Wish You Were Here”. No material, David Gilmour e Roger Waters apresentam outra narrativa.

De acordo com os próprios integrantes, a letra contém uma reflexão pessoal: ser, existir e estar presente em sua própria vida, de modo a se libertar para realmente experimentar o mundo em si.

Basicamente, um tipo de ambivalência com a qual todo mundo se defronta em algum momento da vida.

O incansável debate de uma pessoa consigo mesma, enfrentando o dilema de viver uma vida conforme os dizeres da sociedade (o que querem de você) ou libertar-se dessa forma enjaulada de vida (o que você quer de si mesmo).

Dois completos opostos que não conversam entre si.

Trouxe essa digressão para tratarmos justamente de algo que se comporta da mesma forma, só que no mundo dos investimentos. Na semana passada, um dos trechos da coluna chamou a atenção de um grupo de leitores, o qual prontamente solicitou maior aprofundamento na temática relacionada ao Barbell Strategy, ponto central do porquê escolhi Pink Floyd para iniciar este texto.

Para quem já acompanha este espaço há algum tempo, sabe como sou apaixonado por estratégias alternativas de investimento. Sempre que vejo alguém argumentando em defesa de alguma abordagem diferente ou complementar, me atento de imediato.

Busco com bastante diligência o edge (diferencial) na alocação de recursos; isto é, a melhor maneira de se estruturar posições em carteiras com equilíbrio e balanceamento.

O Barbell Strategy é justamente isso. Um método alternativo (não ortodoxo) de montagem de carteira criado por Nassim Taleb. Pragmaticamente, a estratégia é relativamente simples. Ela parte do princípio de que o mundo é ininteligível e que, portanto, não adianta criar “n” modelos preditivos – modelos são mapas errados e é melhor não ter mapa do que ter um errado.

Precisamos de humildade epistemológica para construir boas carteiras.

“Como viver em um mundo que não entendemos?” – essa questão é chave para Taleb. A mesma problemática é colocada pela provocação de “Wish you were here”, em que que o eu lírico se apresenta entre o modelo da sociedade e suas vontades alternativas.

A resposta, em Taleb, reside no Barbell Strategy.

O barbell é a barra ou o supino de academia. Para ele, uma alocação que parte do pressuposto de que o mundo não consegue ser entendido deve contemplar duas capacidades: i) proteção e preservação de patrimônio; e ii) convexidade.

Mas é possível atingir os dois?

Sim, é possível.

Basta você ter muito dinheiro em pouco risco e pouco dinheiro em muito risco. Ambivalente como o confronto do eu lírico da música. Nossa vida é cheia dessas ambivalências e o mundo dos investimentos não é diferente.

Por isso, supino/barra (barbell).

Na prática: investidor terá dinheiro em dois polos, evitando o moderado/medíocre ou a barra que liga os dois pesos. Algo assim...

Por exemplo, em se tratando do Brasil, o Barbell poderia ser o seguinte: muito dinheiro em Tesouro Selic e pouco dinheiro, de maneira extremamente diversificada, em muito risco, como no ETF de Small Caps, o SMAL11.

A proporção pode seguir algo como 80/20 ou 75/25, respectivamente (em percentual sobre o total).

Tudo isso, claro, feito sob o devido dimensionamento das posições, conforme seu perfil de risco, e a devida diversificação de carteira, com as respectivas proteções associadas.

Evidentemente, por mais que a estratégia consiga abordar tanto o caráter conservador de um investimento (pouco risco), bem como a noção arrojada (muito risco), ainda carece de evidente sofisticação.

Por isso, costumo dizer que o Barbell Strategy é uma excelente ideia introdutória para as provocações práticas de Taleb. Suas derivações são muitas e sempre buscam contemplar uma carteira inteira, de maneira holística.

Poderíamos, inclusive, derivar sua aplicação para outras esferas, como o interior de uma carteira de ações: i) muito dinheiro em nomes tradicionais e robustos e pouco dinheiro em nomes sensíveis; ou ii) muito dinheiro em teses de value/income (valor/renda) e pouco dinheiro em teses de growth (crescimento).

E assim por diante.

O Barbell Strategy é uma condição necessária para solucionarmos o problema de uma abordagem alternativa, mas não suficiente. No Brasil, quem melhor entende como aprofundar e aprimorar este método é Felipe Miranda, estrategista-chefe e sócio fundador da Empiricus.

Em sua série best seller, Palavra do Estrategista, Miranda apresenta diferentes ideias para os mais variados perfis de investidor. Se você se interessou pela abordagem aqui proposta, com certeza é uma boa pedida.

O BTG Pactual realizou apenas uma troca na sua carteira de ações para o mês de fevereiro. O banco retirou a Vale (VALE3), que deu lugar para Axia Energia (AXIA6). Além disso, os analistas também aumentaram sua posição em Caixa Seguridade (CXSE3), de 5% para 10%, e reduziram em B3 (B3SA3), de 10% para 5%. A carteira tem como objetivo […]

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais

Na avaliação de Ulrike Hoffmann e Arend Kapteyn, mesmo com incertezas fiscais, ações brasileiras seguem atraentes no cenário global

As ações que compõem o Ibovespa são bastante buscadas, já que muitas compras ocorrem por meio do próprio índice ou ETF do índice