O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

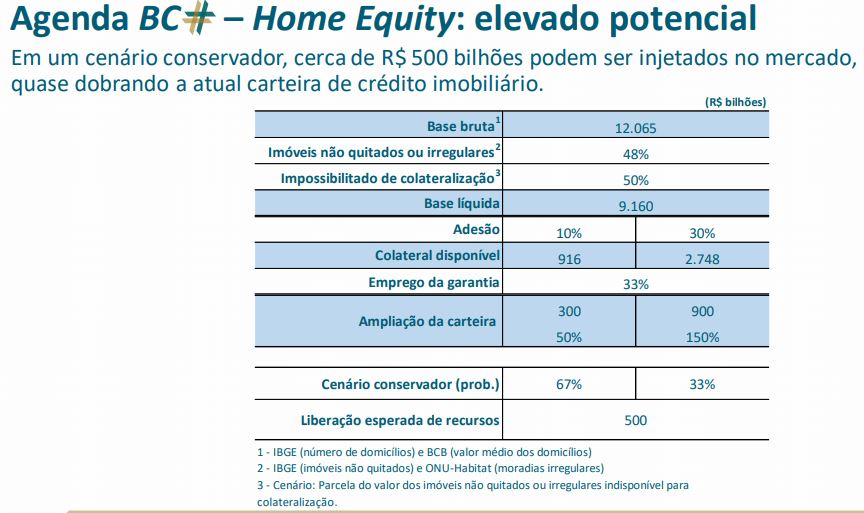

Presidente do BC avalia que liquidez no mundo permanecerá elevada. Campos Neto também falou da reforma do setor financeiro e que home equity tem potencial de R$ 500 bilhões

O presidente do Banco Central, Roberto Campos Neto, avalia que o quadro externo está mais conturbado agora, mas que “estamos tranquilos”, e que é necessário olhar o cenário de mais longo prazo.

A fala do presidente aconteceu na manhã desta terça-feira em evento promovido pelo “Correio Braziliense” e marca a primeira manifestação do BC depois do aumento das tensões entre Estados Unidos e China. Na ata da reunião do Comitê de Política Monetária (Copom), também divulgada nesta manhã, o BC falava em “cenário externo benigno”.

Campos Neto, destacou a revisão para baixo do crescimento mundial e disse que se esperava, em um primeiro momento, um aumento da inflação em função da guerra comercial. Algo que não aconteceu.

Para o presidente, persiste um cenário de elevada liquidez mundial e os juros globais devem seguir em patamares baixos por maior tempo. Há dúvida se os BCs dispõem de ferramentas para lidar com um cenário de PIB e inflações menores.

Campos Neto também lembrou que passamos por crises recentes sem precisar subir os juros e que podemos navegar com segurança o período de incerteza que podemos ter à frente, pois temos contas externas sólidas e amparadas por elevado volume de reservas internacionais.

No lado da política monetária, Campos Neto repetiu as mensagens da ata do Copom, enfatizando o balanço de riscos e a importância da continuidade da agenda de reformas como fator preponderante.

Leia Também

Segundo o presidente, a reforma da Previdência é a “mãe” de todas as reformas, mas demais temas devem avançar, como a reforma tributária. A íntegra da apresentação está disponível aqui.

Campos Neto dedicou boa parte da apresentação explicando a importância da agenda de reformas microeconômicas e apresentou alguns estudos mostrando que a reforma do setor financeiro é a que apresenta maior potencial de elevar a produtividade na economia.

Segundo o presidente, a má alocação de recursos gera uma ineficiência muito grande na economia e o BC tenta endereçar parte desses problemas com a agenda BC#, que lista mais de 50 ações na área financeira.

Um dos pontos de atuação do BC é criar condições para o uso dos imóveis já existentes como garantia para empréstimos (home equity). Estimativas apresentadas por ele mostram que há R$ 500 bilhões para serem tirados desse mercado. “Conseguimos colocar dinheiro na economia de forma barata”, disse.

O modelo pensado é o da hipoteca reversa na qual a pessoa dá seu imóvel já quitado e toma um empréstimo. O que tem de ser simplificado, segundo Campos Neto, são custos cartoriais e de avaliação de imóveis, que giram em torno de R$ 7 mil a R$ 8 mil, o que “mata” o produto.

Ele também apresentou uma tabela mostrando como o juro pode ser menor ao se usar o imóvel como garantia. Considerando um empréstimo de crédito direto ao consumidor, sem garantia, o juro médio é de 153,63% ao ano. Se o imóvel entrar como garantia, essa taxa cairia para cerca de 15,39% ao ano.

Ainda no segmento imobiliário, Campos Neto afirmou que o sistema é pouco alavancado e um dos motivos é que essas dívidas não são negociadas em mercado.

A questão, segundo o presidente, passa por rever o indexador dos contratos de financiamento imobiliário no país. Hoje, temos uma taxa de juros mais a TR (atualmente zerada) como indexador.

Acontece que a TR não é passível de “hedge” (proteção), pois é arbitrada pelo governo sem congênere no mercado.

A ideia é adotar o IPCA como indexador, pois temos produtos financeiros que também utilizam o IPCA como referência. Então, teríamos algo como uma taxa de juros mais IPCA. (A Caixa já pediu autorização ao BC para migrar para esse modelo).

Segundo Campos Neto, o IPCA pode ser encarado como uma proteção natural para quem tem imóveis, já que se tivermos uma crise inflacionária, os ativos reais, como os imóveis, tendem a ter valorização.

O presidente também listou entre as prioridades a simplificação do mercado de câmbio, que ainda é regido por leis feitas entre 1920 e 1960. O modelo é caro e atrasado, elevando o custo de importações e exportações.

Também nessa linha, ele voltou a citar os esforços de se desenvolver um hedge cambial para operações de longo prazo. Hoje, se um estrangeiro financia uma obra de infraestrutura e faz a proteção cambial, paga imposto se tem ganho com esse hedge em determinado ano, mas não tem compensação em caso de perda nos seguintes. Chega ao fim do projeto e ele está "morto", segundo o presidente.

Campos Neto também falou sobre os principais fatores que fazem com que o juro ao consumidor seja tão elevado no Brasil. Aqui, o ponto é conhecido e já bastante discutido: inadimplência.

O presidente dividiu o assunto em duas partes. Há uma questão antes do empréstimo, que envolve a assimetria de informação, ou o pouco conhecimento do banco com relação ao cliente. Aqui, o cadastro positivo e open banking podem resolver a questão de forma estrutural.

A outra parte trata da inadimplência depois do empréstimo já concedido. A recuperação de dívidas é baixa e demorada no país. Aqui, os processos levam de 3,5 anos a 4 anos e se recupera 1/5 do valor observado em outros países. Em outros emergentes, os processos duram de um a dois anos. Esse é um processo mais complexo pois passaria pela desjudicialização das disputas entre credores e devedores.

Campos Neto também tratou dos produtos emergenciais de crédito e de como o cheque especial e o cartão de crédito penalizam os mais pobres.

Uma das razões para um juro médio de 320% ao ano no cheque especial, segundo o presidente, é sua regressividade. Quanto maior o limite disponível ao cliente, maior a fatia de capital prudencial exigida do banco.

Acontece que quem tem maior limite de cheque especial e consome maior capital é quem menos usa o produto. Já aqueles que usam o cheque especial são aqueles com até 2 salários mínimos e têm limites menores.

“Quem está embaixo na pirâmide paga por quem tem limite alto e não usa o cheque especial. Temos que reduzir a regressividade do produto”, disse.

Campos Neto disse que a sistemática do cartão de crédito é parecida e que o BC conduz seus estudos e conversas com o setor financeiro buscando reduzir essa regressividade.

Os convidados do Market Makers desta semana são Axel Blikstad, CFA e fundador da BLP Crypto, e Guilherme Giserman, manager de global equities no Itaú Asset

A fragilidade desses sistemas se deve principalmente por serem projetos muito novos e somarem as fraquezas de duas redes diferentes

Estima-se que cerca de US$ 8 milhões (R$ 41,6 milhões) tenham sido drenados de carteiras Phantom e Slope, além da plataforma Magic Eden

Esse montante está sendo gasto em equipamentos militares, como drones, armas, coletes a prova de balas, suprimentos de guerra, entre outros

Com sede em Miami, a Bit5ive é uma dos pioneiras a apostar no retorno com a mineração de bitcoin; plano é trazer fundo para o Brasil

Os hacks estão ficando cada vez mais comuns ou os métodos para rastreá-los estão cada vez mais sofisticados? Entenda

Mercados repercutem balanços de gigantes das bolsas e PIB da Zona do Euro. Investidores ainda mantém no radar inflação nos EUA e taxa de desemprego no Brasil

Ibovespa acumula alta de pouco mais de 2,5% na semana; repercussão de relatório da Petrobras e desempenho de ações de tecnologia em Wall Street estão no radar

Aperto monetário pelo Banco Central Europeu, fornecimento de gás e crise política na Itália pesam sobre as bolsas internacionais hoje

Hoje, investidores mostram-se animados com os balanços do Wells Fargo e do Citigroup; por aqui, repercussões da PEC Kamikaze devem ficar no radar

Por aqui, investidores ainda assistem à divulgação do relatório bimestral de receitas e despesas pelo Ministério da Economia

Os números do primeiro trimestre foram pressionados pela onda da variante ômicron, alta sinistralidade e baixo crescimento orgânico, mas analistas seguem confiantes na Hapvida

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Entenda porque a perda de paridade com o dólar é importante para a manutenção do preço das demais criptomoedas do mundo

Mesmo com a retomada de hoje, as criptomoedas acumulam perdas de mais de dois dígitos nos últimos sete dias

Investidores também digerem inflação na zona do euro e número de pedidos de auxílio-desemprego nos EUA

Os dados internos da blockchain do bitcoin mostram que a maior criptomoeda do mundo permanece no meio de um “cabo de guerra” entre compradores e vendedores

A segunda maior criptomoeda do mundo está em xeque com o aprofundamento do ‘bear market’, de acordo com a análise gráfica

Putin a favor da mineração de criptomoedas, Fed e Joe Biden no radar do bitcoin, Elon Musk e Dogecoin e mais destaques

O plano do presidente americano pesava a mão na taxação de criptomoedas e ativos digitais, no valor de US$ 550 bilhões