Banco Central abre critérios utilizados para avaliar negócio entre XP e Itaú

BC limitou compra adicional da correta a 12,5% do capital em operação a ser reavaliada em 2022. Itaú poderia ter 33% do mercado de distribuição se proposta original fosse aprovada

O Banco Central (BC) apresentou os principais critérios concorrenciais que nortearam a decisão, tomada em agosto de 2018, de limitar a compra da XP Investimentos pelo Itaú Unibanco. Atuação defensiva e concentração de mercado na distribuição de produtos financeiros estão entre os motivos.

A proposta original era de compra de controle da corretora por R$ 5,7 bilhões, além de aporte de R$ 600 milhões em sucessivas operações que poderiam se desenrolar até 2033. Após avaliação, o BC aprovou a compra, mas com restrições. O Itaú ficou com 49,9% do capital, com a possibilidade limitada de comprar outros 12,5% em 2022, caso o negócio venha a ser aprovado em nova avaliação a ser feita pelo órgão regulador.

Segundo o BC, pedidos dessa natureza abrangem essencialmente a análise de fatores concorrenciais e prudenciais. Para a análise concorrencial, dois aspectos principais foram considerados: o modelo de negócios da XP Corretora e o mercado de atuação em que ela se insere.

Modelo XP

O BC faz uma descrição do modelo de plataforma aberta de investimentos, que possibilitam aos investidores comprarem fundos de vários gestores, o que abrange títulos públicos, emissões privadas e certificados bancários oferecidos por diversas instituições financeiras.

Depois de apresentar dados mostrando que o crescimento das plataformas ocorre, em grande parte, à custa de redução das fatias de mercado das plataformas fechadas, geralmente operadas por grandes instituições financeiras, o BC concluiu que:

“Os dados do gráfico são consistentes com a hipótese de que a operação em análise teve características defensivas, voltadas para compensar efeitos negativos suportados pelo Itaú Unibanco, decorrentes da migração de contingentes significativos de investidores de sua plataforma fechada de investimentos para a plataforma aberta de investimentos disponibilizada pela XP Corretora”.

Leia Também

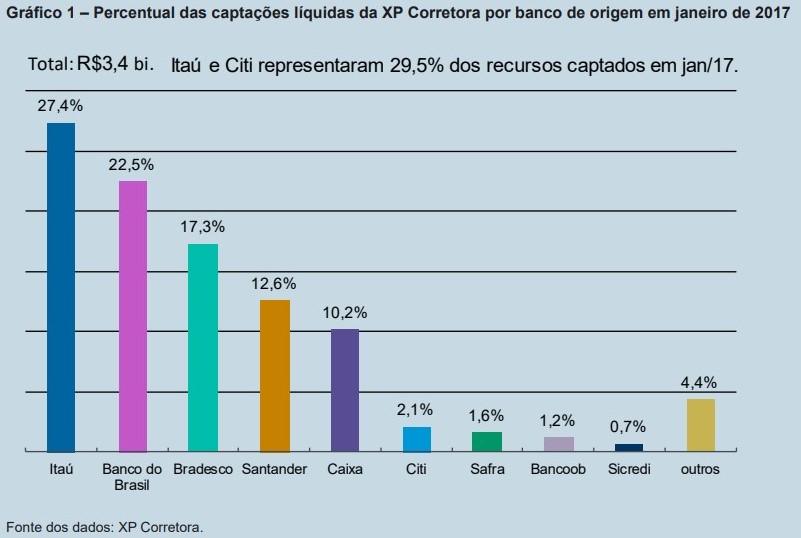

Segundo o BC, em janeiro de 2017, mais de 90% das captações líquidas efetuadas pela XP Corretora tiveram origem em recursos dos clientes de outras instituições financeiras de grande porte, como, por exemplo, Itaú Unibanco, Banco do Brasil, Bradesco, Santander e Caixa Econômica Federal. Como vemos no gráfico abaixo, o Itaú vinha sendo o mais atingindo pela migração de recursos, seguido pelo Banco do Brasil.

Corretagem x distribuição

Na definição sobre o mercado relevante, o BC considerou as operações em bolsa de valores e de distribuição de produtos financeiros.

Aqui, diz o BC, a aquisição de 49,9% da XP Investimentos possibilitaria ao Itaú Unibanco se posicionar entre as instituições líderes no mercado de corretagem. Mas como esse mercado é bastante pulverizado, a operação não acarretaria acréscimo expressivo de sua participação de mercado.

O mais impacto concorrencial poderia ser dar no mercado de distribuição de produtos de investimentos. Conforme os cálculos realizados pelo BCB, o Itaú Unibanco passaria a deter participação de 32,9% no mercado de distribuição de produtos de investimento, “cenário que sugeria a necessidade de medidas compensatórias para limitar um eventual exercício unilateral de poder de mercado”.

Ainda de acordo com o BC, uma fonte adicional de preocupação no mercado relevante de distribuição de produtos de investimento era o fato de a XP Corretora ter relação estabelecida com a grande maioria dos Agentes Autônomos de Investimento (AAI), o que potencializava os efeitos anticompetitivos da participação de 32,9% nesse mercado.

Competição presente e futura

O BC também explica que além de olhar dados objetivos sobre competição atual é importante considerar possíveis efeitos futuros e o impacto sobre mercados correlatos.

Segundo o BC, a análise sobre mercados relacionados é ainda mais importante quando há uma onda de inovações na indústria e esse é claramente o caso da intermediação financeira, não só no Brasil como no mundo.

“Um ato de concentração pode parecer inofensivo à concorrência no curto prazo se considerado apenas o mercado relevante para a análise antitruste tradicional, mas pode ser deletério à concorrência futura, principalmente se esse impacto se dá em mercados correlatos”, pondera o BC.

De acordo com o BC, a XP Corretora cresceu na distribuição de produtos de investimento porque uma inovação tecnológica diminuiu o valor dos canais tradicionais de distribuição desses produtos.

Segmento bancário tradicional

O BC também ponderou a possibilidade de desenvolvimento de uma estratégia de negócios “perfeitamente plausível”, com o Itaú alavancando a base de clientes conquistada na distribuição de produtos de investimentos não bancários para, no futuro, oferecer produtos bancários.

“A barreira à entrada advinda da economia de escopo no consumo foi quebrada pelas inovações de oferta em um segmento do mercado: a distribuição de produtos financeiros como fundos e títulos públicos. A entrada no segmento bancário seria um passo natural”, diz o BC.

Assim, o BC diz que a concorrência potencial é ainda mais valiosa quando inovações em mercados correlatos sujeitam os incumbentes a pressões competitivas inesperadas. No caso em questão, a pressão competitiva vinha da inovação na distribuição de produtos de investimento.

Vemos também uma preocupação do BC com o efeito sinalização para outros mercados onde também existem grandes pressões competitivas, como cartão de crédito e débito, o desconto de recebíveis de cartão de crédito e a indústria de fundos na oferta de crédito.

“Ao analisar o ato de concentração, a autoridade deve ter em mente a sinalização de sua decisão para futuros atos de concentração entre empresas operando nesses mercados”, diz o relatório.

A decisão

Avaliando riscos e benefícios, o BC afirma que que a operação reunia condições de ser aprovada desde que impostas medidas compensatórias a fim de mitigar os riscos de prejuízo à concorrência.

“A medida compensatória primordial foi garantir que o investimento do Itaú Unibanco na XP Corretora carregaria direitos políticos limitados. Com isso, garante-se o acesso da adquirida a uma fonte adicional de financiamento, mas preserva-se também sua independência decisória, fator crucial para a manutenção da concorrência”, diz o BC.

Outra medida compensatória foi a interdição da celebração de acordos de exclusividade entre a XP e seus agentes autônomos.

Para o BC, as medidas compensatórias, ao manterem a independência da XP Corretora e assegurarem a isonomia concorrencial entre ela e outras plataformas similares, fomentam a concorrência e, portanto, a eficiência do sistema financeiro e o bem-estar do consumidor de serviços de intermediação financeira.

A íntegra das considerações está aqui.

Unindo os jalecos: acionistas do Fleury (FLRY3) e Hermes Pardini (PARD3) aprovam a fusão entre as companhias

Os acionistas de Fleury (FLRY3) e Hermes Pardini (PARD3) deram aval para a junção dos negócios das companhias; veja os detalhes

Vale a pena comprar ações da Weg? Após aquisição na Europa, BTG acredita que WEGE3 pode disparar mais de 40%

Empresa anunciou a compra da Motion Control, a unidade de sensores da italiana Gefran, por aproximadamente R$ 121,68 milhões

Mills (MILS3) investe R$ 360 milhões e entra no mercado de locação de retroescavadeiras, tratores e motoniveladoras

Mills anuncia compra de empresa do ramo de linha amarela – retroescavadeiras, tratores e motoniveladoras – e investimento na compra de máquinas

Superintendência do Cade aprova combinação de negócios entre XP e Modal sem restrições

A decisão ainda pode ser revista pelo Tribunal do Cade, caso contrário se torna definitiva após 15 dias da publicação

Mais uma, Randon (RAPT4)? Grupo paga mais de R$ 200 milhões por empresa norte-americana de reboques

A aquisição da empresa norte-americana Hércules faz parte da estratégia de expansão da Randon

Investindo lá fora: Itaú (ITUB4) compra 35% da Avenue e abre as portas para o exterior

Num primeiro momento, o Itaú (ITUB4) pagará R$ 493 milhões pela fatia em questão e realizará um aporte de R$ 160 milhões na Avenue

Por mais espaço em transição energética, Vibra (VBBR3) compra 50% da ZEG Biogás e Energia

De acordo com a Vibra Energia (VBBR3), o negócio será feito mediante um primeiro pagamento de R$ 30 milhões e um segundo de R$ 129,5 milhões

Qualicorp adquire carteira com 6,7 mil vidas de planos coletivos por adesão

Transação envolve 14 entidades de classe, cujas vidas estão distribuídas por sete operadoras de planos de saúde; valor não foi informado

Fleury (FLRY3) compra Hermes Pardini (PARD3) e cria gigante no setor de saúde; veja os detalhes

Juntos, Fleury (FLRY3) e Hermes Pardini (PARD3) têm 487 unidades de atendimento e 24 áreas técnicas em 12 Estados e o Distrito Federal

Ambipar (AMBP3) volta às compras e adquire a Bioenv, que desenvolve projetos de monitoramento do meio ambiente

Como a compra foi feita por meio da controlada Ambipar Response ES S.A., não precisará ser aprovada pelos acionistas da empresa-mãe

Localiza e Unidas vendem frota de 49 mil carros para a Brookfield por R$ 3,6 bilhões

Para quem estranhou o nome do comprador da frota de Localiza e Unidas, vale destacar que a gestora canadense é dona da locadora de veículos Ouro Verde

M. Dias Branco (MDIA3) reforça oferta de alimentos saudáveis com compra da Jasmine Alimentos; veja os detalhes do negócio

A marca, que pertencia à francesa Nutrition & Santé, foca no ramo de healthy foods, com produtos orgânicos, zero açúcar, integrais, cereais, snacks e sem glúten

Acionistas da Aliansce Sonae (ALSO3) também dizem “sim” à fusão com a brMalls (BRML3) — veja o que falta para o nascimento da gigante dos shoppings

Cerca de 79,6% dos acionistas da Aliansce apoiaram o negócio. Já os detalhes da votação da brMalls ainda não foram divulgados

Acionistas da brMalls (BRML3) aprovam fusão com Aliansce Sonae (ALSO3), diz agência de notícias — veja quais são os próximos passos para o casamento no shopping

Agora, com o desfecho de uma das AGEs, as empresas aguardam a autorização dos acionistas da Aliansce e do Cade para prosseguir com a operação

Subsidiária da Cosan (CSAN3) paga cerca de R$ 2,3 bilhões pela distribuidora dos lubrificantes Mobil nos EUA; veja detalhes do negócio

A Moove já é responsável pela distribuição de óleos lubrificantes na América do Sul e EUA; agora, com a nova aquisição, aumentará a escala da operação norte-americana

“Fusão” nos ares: Gol (GOLL4) se juntará à Avianca para formar a holding Abra — e bater de frente com a LATAM

Juntas, as duas companhias têm cerca de 250 aeronaves em sua frota; a transação deve ser concluída na segunda metade de 2022

Eve, startup de “carros voadores” da Embraer (EMBR3), recebe novo sinal verde para fusão com norte-americana; veja como a operação garantirá listagem da brasileira na bolsa de NY

A empresa aterrissará na Bolsa de Valores de Nova York (NYSE) sob os tickers EVEX e EVEXW, com valor implícito de US$ 2,4 bilhões

Casamento no shopping! brMalls (BRML3) aceita oferta da Aliansce (ALSO3) para formar gigante do setor

Na terceira tentativa, conselho da brMalls aceita oferta da Aliansce Sonae, que formará maior empresa de shopping centers da América Latina

Aliansce Sonae (ALSO3) não desiste e apresenta mais uma proposta de fusão com a brMalls (BRML3); será que agora vai?

Em sua terceira proposta à concorrente, Aliansce Sonae afirma ter tornado a relação de troca mais favorável aos acionistas da brMalls

Como a Tupy (TUPY3) aposta na ‘descarbonização’ comprando uma fabricante de motores… a diesel; ação dispara na B3

Em negócio de R$ 865 milhões, Tupy fecha acordo com a Navistar para a compra da MWM do Brasil; transação ainda precisa ser aprovada pelos acionistas e pelo Cade

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP