O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Entre 2015 e 2018, média de aportes foi de 3,5% do PIB, mas o país não teve ingressos para ações e dívida. Há uma oportunidade aí, mas tudo depende das reformas

A nova batalha dentro da guerra comercial entre Estados Unidos e China já mostra estrago no fluxo de capital para os mercados emergentes. Agora, um novo estudo nos ajuda a entender onde o Brasil está entre os pares quando se trata de atração de investimentos e o chamado “hot money”, ou ingressos de portfólio para ações e dívida.

A história que os dados do Instituto Internacional de Finanças (IIF) nos conta é conhecida por nós. Apesar do ambiente de baixo crescimento econômico e elevada incerteza política, o país seguiu recebendo investimentos diretos de forma robusta entre 2015 e 2018.

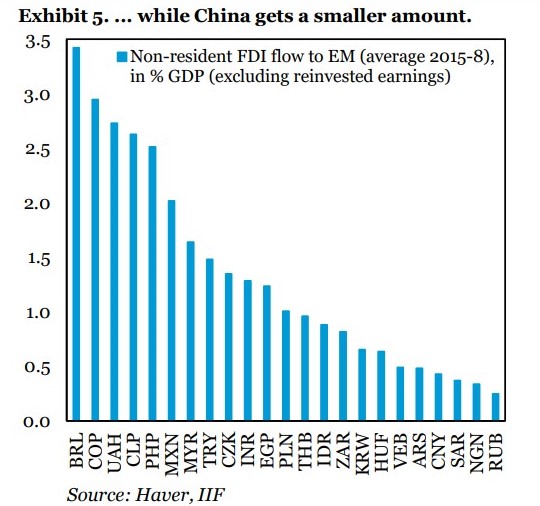

O que é novidade é que o Brasil foi o país que mais recebeu esse tipo de aporte externo entre os pares emergentes. O investimento direto é visto como mais estável e melhor tipo de financiamento para o déficit externo.

A média de ingressos entre 2015 e 2018 foi de quase 3,5% do Produto Interno Bruto (PIB). Isso considerando o que o IIF chama de “verdadeiro FDI”, que tira da conta lucros reinvestidos. (BRL - Brasil nos gráficos baixos)

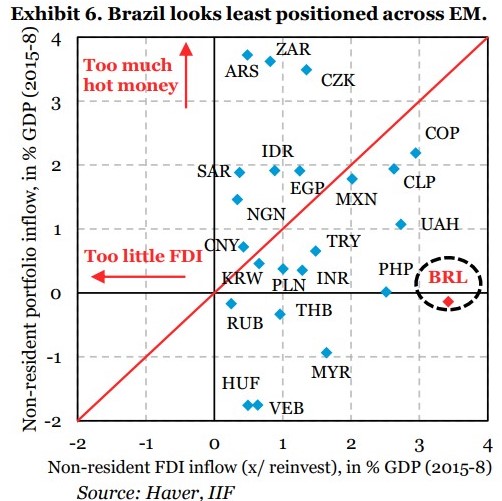

Por outro lado, dentro desse mesmo período, o país praticamente não atraiu ingressos de portfólio, notadamente dinheiro que se destina aos mercados de ações e dívida.

Leia Também

A IIF vem trabalhando com uma tese de que há uma ressaca de posicionamento (overhang) em mercados emergentes depois de 10 anos de políticas de juro zero ou quase zero nos mercados desenvolvidos.

Dentro desse período, os emergentes receberam uma enxurrada de dinheiro ou “wall of money”, tanto em investimento direto quanto em portfólio.

Como o Brasil ficou de fora da festa dos investimentos em ações e títulos, aparecemos como o emergente onde os investidores têm o menor posicionamento. Nessa conta, o IIF considera o fluxo e a variação das posições (valuation), como valorização/desvalorização do mercado e movimentos cambiais.

Assim, podemos encarar o Brasil como a última ou uma das melhores oportunidades para ingresso de recursos dentro do grupo emergente. No entanto, essa oportunidade só se cristaliza com o país passando um sinal claro de que terá a almejada sustentabilidade fiscal.

Aliás, esse foi um ponto bastante destacado pelo presidente do Banco Central (BC), Roberto Campos Neto, em audiência no Congresso. Segundo Campos Neto, o ambiente de incerteza está fazendo o investidor esperar.

“Não existe país com inflação ancorada, juro baixo e com fiscal desarrumado. Mercado está esperando as reformas. Não conseguimos nos livrar das incertezas e isso explica um pouco a decisão de adiar os investimentos”, disse.

CONTINUA DEPOIS DA PUBLICIDADECONTINUA DEPOIS DA PUBLICIDADE

No entanto, como o tempo passa e as reformas não acontecem, os investidores começam a demandar outras coisas, como crescimento econômico. Vimos bem isso na última pesquisa Bank of America Merrill Lynch.

Os dados do IIF considerando essa medida real de investimento direto mostram o pior resultado dos últimos 20 anos para emergentes e mercados de fronteira. Muito dessa piora tem relação com China, onde o fluxo de investimento parece robusto, mas descontando os reinvestimentos, os volumes se mostram pouco relevantes.

Segundo a IIF isso ocorre em função das restrições para remessas de capital para fora do país. Algo que não existe apenas na China, mas também em outros emergentes e que motivou a construção desse indicador do “verdadeiro FDI”.

Outros emergentes com bom desempenho em investimentos diretos são Chile e Colômbia. O ponto comum, segundo o IIF, é que todos são grandes produtores de commodities.

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção é de queda de 41,95% no valor da ação em relação ao último fechamento do ação

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro

Medida anunciada por Donald Trump havia provocado forte queda na véspera, mas ações de tecnologia e melhora do humor externo sustentam os mercados

Gestor explica o que derrubou as ações da fintech após o IPO na Nasdaq, e o banco Citi diz se é hora de se posicionar nos papéis

Segundo fontes, os papéis da provedora de internet caíram forte na bolsa nesta segunda-feira (23) por sinais de que a venda para a Claro pode não sair; confira o que está barrando a transação

Em entrevista exclusiva, o CEO do Bradesco, Marcelo Noronha, detalha o que já realizou no banco e o que ainda vem pela frente

Ganhos não recorrentes do fundo sustentem proventos na casa de R$ 0,12 por cota até o fim do primeiro semestre de 2026 (1S26), DY de quase 16%

O ouro, por sua vez, voltou para o nível dos US$ 5 mil a onça-troy, enquanto a prata encerrou a semana com ganho de 5,6%

Para o banco, a hora de comprar o FII é agora, e o motivo não são só os dividendos turbinados

O Bradesco BBI rebaixou recomendação da Porto Seguro para neutra, com a avaliação de que boa parte dos avanços já está no preço atual

Confira as principais movimentações do mercado de fundos imobiliários, que voltou do Carnaval “animado”