O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

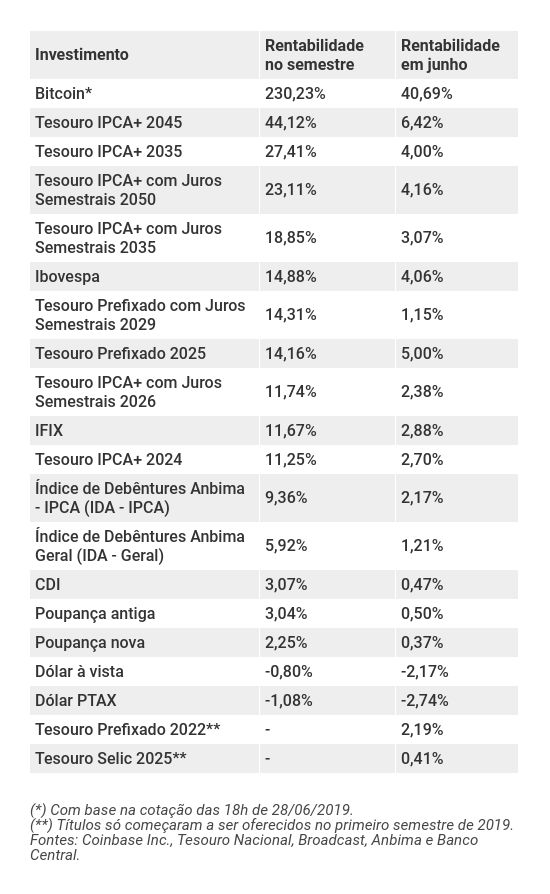

Bitcoin subiu mais de 200% no ano, seguido dos títulos públicos de longo prazo atrelados à inflação, todos com retornos de dois dígitos; poupança e dólar vêm na lanterna

Eis que o atribulado primeiro semestre de 2019 chega ao fim, e o balanço dos melhores investimentos deixará os investidores que tiveram mais estômago bastante satisfeitos.

O bitcoin lidera o ranking, com uma valorização de mais de 200% no ano. A criptomoeda se recupera de um 2018 amargo, retornando, em termos nominais, para um patamar semelhante ao do começo do ano passado, tanto em dólares como em reais. Quem comprou mais para o fim de 2018 se deu bem.

Na seara dos investimentos mais tradicionais, os grandes campeões foram os títulos atrelados à inflação de prazo mais longo, o Tesouro IPCA+, também chamado de NTN-B. Ou seja, quem apostou na queda dos juros futuros acertou na mosca, obtendo retornos dignos de bolsa de valores.

O título que mais se valorizou foi aquele com vencimento em 2045, seguido dos papéis com vencimento em 2035 e 2050. Esse tipo de título público de longo prazo foi uma grande aposta de gestores estrelados como Luis Stuhlberger e indicação do guia sobre Onde Investir em 2019 do Seu Dinheiro.

A bolsa também não se saiu mal. Depois de um mês de maio sofrido - mas ainda positivo, contrariando todas as maldições - o Ibovespa bateu um recorde histórico em junho, fechando acima de 100 mil pontos pela primeira vez, patamar que vem sendo mantido. Confira a nossa cobertura completa de mercados.

O principal índice de ações da bolsa acumula, no ano, alta de 14,88%. Mesmo o IFIX, índice do mercado de fundos imobiliários negociados em bolsa, teve uma alta formidável de 11,67%. Ou seja, ponto para quem apostou nos ativos de risco, também beneficiados com as perspectivas de queda nos juros.

Leia Também

O único ativo com retorno negativo foi o dólar, que apesar de ter chegado a romper os R$ 4 em maio, fechou comportado em R$ 3,84 (dólar à vista) e R$ 3,83 (dólar PTAX).

Entre os ativos que tiveram retorno positivo, a lanterna ficou com a poupança (claro) e dos ativos atrelados ao CDI, taxa de juros próxima da Selic, que permanece na sua mínima histórica de 6,50% ao ano. Ou seja, sua reserva de emergência continua rendendo pouquinho.

Confira na tabela a seguir o ranking dos melhores investimentos do primeiro semestre de 2019 e também o balanço do mês de junho. Entre os títulos públicos, foram considerados apenas aqueles que ainda são oferecidos para venda no Tesouro Direto.

Os investimentos que mais se valorizaram no primeiro semestre foram justamente aqueles que se beneficiam da expectativa de queda para os juros.

As taxas de juros futuros negociadas na bolsa, tanto de longo quanto de curto prazo, caíram bastante nos primeiros seis meses do ano, e o movimento foi concentrado sobretudo no mês de junho. Isto é, o mercado espera juros mais baixos em diferentes datas futuras.

Por exemplo, o contrato de DI futuro com vencimento em janeiro de 2020 caiu 8,69% em 2019, concentrando um recuo de 4,62% apenas em junho. O mercado espera que os juros, no início do ano que vem, estejam em 5,99%, abaixo da Selic atual, de 6,50%.

Já o DI futuro para janeiro de 2025 caiu 21,34% no ano, sendo 12,05% só em junho. A taxa de juros para aquela data está em 7,15%.

Esse movimento foi motivado tanto por fatores internos quanto externos, mas que podem ser resumidos em duas palavras: desaceleração econômica.

Por aqui, as perspectivas para o crescimento econômico neste ano vêm sendo constantemente revisadas para baixo, levando o mercado a crer que o Banco Central, cedo ou tarde, terá que baixar a Selic para estimular a economia.

O BC já deixou claro que isso não deve ocorrer sem o avanço das reformas, sobretudo a da Previdência, e que ainda assim é preciso avaliar o impacto que elas terão sobre as perspectivas para a inflação. Mesmo assim, o mercado acredita que os cortes devem vir em algum momento.

Lá fora, a grande questão é o temor de desaceleração da economia mundial. Já se fala inclusive em possível recessão.

Ao longo do mês de junho, a guerra comercial entre os Estados Unidos e a China só piorou, e os dois países ainda não parecem próximos de um acordo. Tal questão pesa sobre o avanço econômico de ambos e, consequentemente, no crescimento mundial também.

Na Europa, a economia ainda está estagnada, e a China já dá sinais de enfraquecimento. Já os EUA, embora ainda estejam numa posição confortável, apresentam dados econômicos mistos e uma inflação ainda baixa e controlada.

Com isso, o banco central americano (Federal Reserve, o Fed) e o Banco Central Europeu (BCE) sinalizaram, neste último mês, que estão dispostos a cortar os juros, para euforia dos mercados globais.

Este foi um empurrão importante para a queda nos juros futuros por aqui, com a consequente valorização dos ativos que se beneficiam de juros baixos ou em queda: títulos de renda fixa prefixados e atrelados à inflação (como títulos do Tesouro e debêntures), fundos imobiliários (que investem em imóveis e títulos de renda fixa atrelados à inflação), além das ações, é claro. Com isso, o Ibovespa finalmente rompeu a barreira dos 100 mil pontos.

Os investimentos atrelados à taxa Selic e ao CDI, por sua vez, ficaram na lanterna, rendendo aquele pouquinho por conta dos juros baixos. Mas o pior investimento de todos, dentre os que tiveram rendimento positivo, foi mesmo a caderneta de poupança.

O bitcoin correu por fora, sendo um ativo um tanto descorrelacionado dos demais, cravando o primeiro lugar do ranking dos melhores investimentos do semestre.

A valorização de 230%, porém, ainda é uma recuperação do tombo do ano passado, pois a criptomoeda basicamente voltou a valer o que valia no início de 2018, tanto em dólares como em reais.

Alguns fatores podem explicar essa alta, como o maior reconhecimento das criptomoedas como “ativos de verdade” por autoridades regulatórias; o surgimento de novos criptoativos com a chancela de grandes instituições, como a Libra, do Facebook; e o destaque que o bitcoin vem tendo na mídia, o que o torna mais conhecido e leva os investidores a correrem para o ativo, por medo de ficarem de fora da onda recente de alta.

Mas o principal motivo talvez seja mesmo o “halving”, o fenômeno de redução da oferta de bitcoins que acontece de tempos em tempos e que está marcado para o ano que vem.

É comum que a criptomoeda se valorize em períodos anteriores a um “halving”, uma vez que reduções na oferta tendem a pressionar os preços para cima.

A ação campeã de valorização nos primeiros seis meses do ano, considerando apenas o Ibovespa, foi a da CSN, que subiu quase 100%.

Já o pior desempenho do Ibovespa ficou com as ações da Braskem, que caiu 26% no semestre.

O meu colega Victor Aguiar, que acompanha os mercados de bolsa diariamente aqui no Seu Dinheiro, preparou uma superanálise do desempenho do Ibovespa e do dólar no primeiro semestre, onde ele também explica o que levou essas duas ações aos extremos do ranking do Ibovespa no ano. Vale a pena conferir!

A possibilidade de reabertura da janela de IPOs atrai empresas dispostas a abrir o capital, mas movimento nessa direção ainda é tímido

Com o início do horário de verão nos Estados Unidos e na Europa, a bolsa brasileira encurta o tempo de negociação para manter a sincronia com os mercados globais

Escalada da guerra no Oriente Médio e disparada do petróleo marcaram a semana na bolsa brasileira; veja as ações com maiores altas e quedas

A fabricante de aeronaves registrou resultados abaixo do esperado pelo mercado e ações reagem em queda: o que aconteceu com a Embraer?

Veja quais são os fundos imobiliários favoritos dos analistas neste mês e como posicionar sua carteira de FIIs agora

Mesmo com juros altos e volatilidade global, analistas veem um grupo seleto de empresas capaz de atravessar a turbulência e se valorizar na bolsa neste ano

Ao Seu Dinheiro, analistas da Empiricus Research recomendaram seus investimentos preferidos para março, entre ações, fundos imobiliários e criptoativos

O principal índice de ações do Brasil tomba 4,64% por volta das 12h10, aos 180.518,33 pontos; dólar avança mais de 3,18%, negociado aos R$ 5,3045

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior