O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

A avaliação sobre a capacidade financeira de países e empresas de uma maneira padronizada serve para que os investidores conheçam o nível de risco a que estão se expondo na hora de comprar títulos de dívida. Eu conto para você o conceito que está por trás dessas notas

Quando penso nas agências de rating e na forma como empresas e países são avaliados eu me lembro do meu avô. Preocupado com a educação financeira da minha mãe e meus tios, ele criou uma espécie de rating pessoal para avaliar a situação de cada um deles.

Se um filho gastava toda a mesada que recebia e depois vinha pedir mais dinheiro, perdia pontos. Por outro lado, se usava o dinheiro para coisas importantes e sabia administrar bem a quantia até o fim do mês, recebia uma espécie de "bônus".

Com as devidas licenças, essa história ilustra como funcionam os ratings concedidos pelas agências de classificação de risco tanto para países e como para empresas. Uma nação que mantém dívidas em dia e uma situação fiscal saudável, por exemplo, recebe notas mais elevadas, enquanto que economias descontroladas costumam perder níveis de avaliação.

É claro que existem muitas variáveis em jogo quando o assunto é nota de crédito. Foi pensando nisso que preparei para você esse guia com tudo o que você precisa saber sobre ratings.

O conceito parece difícil, mas na verdade é muito simples. O rating é uma nota atribuída pelas agências de classificação de risco de crédito. Essa nota pode se referir a um país, uma empresa ou um banco, e reflete a capacidade que esse órgão tem de honrar suas dívidas. Quanto maior a nota, mais confiável essa instituição é.

No mercado financeiro, essa nota serve para que os investidores conheçam o nível de risco a que estão se expondo caso queiram comprar títulos de dívida de uma determinada empresa ou de um país. A nota de crédito permite ainda uma comparação entre os diferentes países e empresas, algo fundamental na hora de decidir onde colocar os recursos.

Leia Também

Cada agência de classificação utiliza métricas e níveis próprios para atribuir uma nota de rating, mas no geral essas avaliações levam em consideração alguns fatores financeiros.

No lado técnico, são considerados fatores como balanço patrimonial, ativos (patrimônio), passivos (dívidas), fluxo de caixa e projeções estatísticas. Além disso, as agências também levam em consideração elementos externos à empresa, como cenário de negócios, situação do setor e legislação.

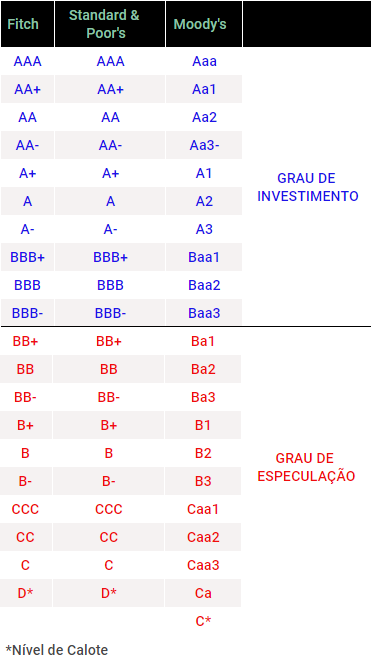

Feito esses levantamentos, as agências então classificam as empresas ou países em dois grandes grupos: os com grau de investimento e os com grau especulativo.

O primeiro nível ocorre quando o avaliado possui boas condições de quitar suas dívidas e está distante de um calote. No fim das contas, acaba sendo um sinal de recomendação para que investidores apliquem seu dinheiro. Já no grau especulativo a situação é inversa: a empresa ou o país está com suas finanças comprometidas e tem grande chance de dar calote.

A ideia de criar uma agência especializada nas análises financeiras e conjunturais das empresas e dos países nasceu nos Estados Unidos. Esse processo em muito tem a ver com a expansão territorial americana no século XIX, que tornou o fluxo de informações sobre as empresas mais difícil. Com investidores buscando cada vez mais dados para aplicar seu dinheiro, surgem as companhias focadas no fornecimento de informações sobre a capacidade dos clientes em honrarem suas dívidas.

As primeiras agências oficiais a atuarem nesse ramo foram a Fitch Ratings, Moody’s e Standard & Poor’s Global (S&P Global), que por sinal são as três maiores em atuação no mundo hoje em dia. Para você ter uma ideia, no início da década, essas três agências controlavam mais de 90% das classificações do planeta.

Cada agência de risco trabalha com um tipo distinto de classificação. A Moody’s, por exemplo, utiliza com uma faixa de avaliação que vai de "AAA" até "C". Já S&P e Fitch utilizam a faixa entre "AAA" e "D".

Se na teoria as notas de classificação de risco podem parecer abstratas demais, na prática essa história muda. Os ratings muitas vezes são levados em consideração pelo mercado na hora de tomada de decisão de investimentos, sobretudo estrangeiros.

No caso de um país, por exemplo, a falta de uma boa nota de crédito soberana pode comprometer a visão que os investidores têm daquela economia. Sem dinheiro injetado, o efeito cascata vem, levando a desvalorização de ações e de moedas locais.

Vale lembrar que os ratings soberanos também servem como uma espécie de régua para as notas de créditos das empresas daquele país. Uma economia com notas baixas acaba atrapalhando a visão que os investidores podem ter das companhias que atuam naquele país. Esse exemplo fica bastante claro quando olhamos para os ratings de empresas estatais, como a Petrobras. Hoje, a petroleira possui a mesma nota que o rating soberano do Brasil nas três principais agências ("BB-" na S&P Global e Fitch, e "Ba2" na Moody’s), mesmo que sua saúde financeira tenha melhorado muito nos últimos anos e as perspectivas para os negócios sejam bastante positivas.

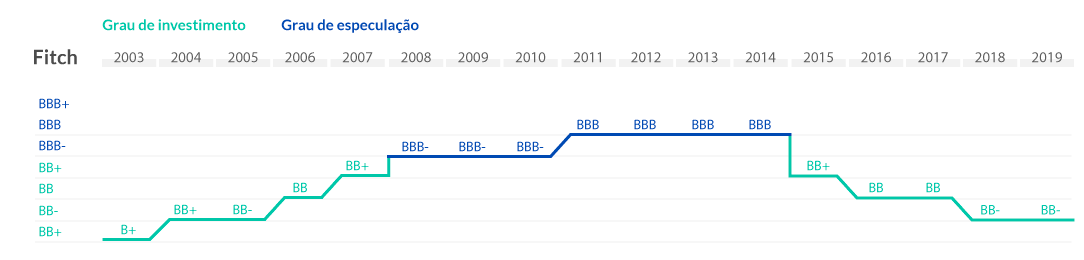

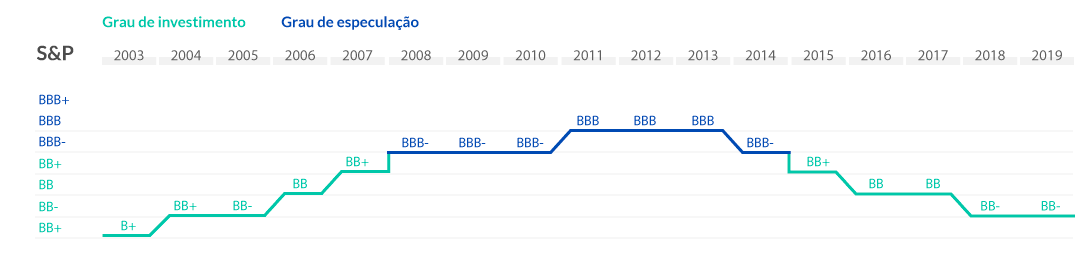

Outro ponto a ser levado em consideração é o caráter transitório dos ratings. A nota atual de um país é a “foto” mais recente de sua economia, já a sequência de classificações representa um “filme”. Isso fica claro quando se observa duas economias com a mesma nota de crédito. A foto é a mesma, mas o filme pode mostrar realidades bastante diferentes em termos de desenvolvimento, já que uma pode estar em pleno crescimento enquanto a outra sofre um quadro fiscal agonizante.

Durante muito tempo, a nota dada pelas agências de classificação de risco era considerada pelo mercado a principal métrica de avaliação de qualquer país ou empresa. Mas esse reconhecimento todo ficou comprometido durante a crise financeira de 2008. Naquela época, os "papéis podres", que foram os pivôs de toda a crise, estavam avaliados com notas máximas pelas agências de risco. Uma baita crise de reputação.

Não bastasse isso, o trabalho das agências sofre de um grave problema conceitual: o conflito de interesses. Isso acontece porque, na prática, as próprias empresas e países pagam para que instituições emitam suas notas. Voltando à história do meu avô, seria como se meus tios ou minha mãe tirassem parte da mesada para pagar pela sua própria avaliação. E quando o avaliado é, ao mesmo tempo, cliente, acaba sendo difícil tirar do mercado a ideia de conflito.

Ainda assim, os ratings continuam sendo um dos critérios mais usados para se avaliar a situação financeira de quem possui dívidas no mercado. Para você ter uma ideia, as notas ainda são usadas como critérios decisivos para investimentos de grandes fundos estrangeiros. A falta de grau de investimento faz com que vários fundos acabem impedidos de operarem no mercado pela insegurança financeira e fiscal.

O Brasil é um típico exemplo de que a foto atual não consegue contar o filme completo. Historicamente, a nossa economia demorou vários anos para conseguir alcançar o desejado grau de investimento. E ele só veio em 2008, durante o segundo mandato do ex-presidente Lula.

Conseguimos sustentar esse patamar por pouco tempo, mais especificamente sete anos. Em 2015, no auge da crise econômica que começou a tomar forma no governo Dilma Rousseff, as três principais agências de classificação de risco cortaram a nota brasileira, retirando o grau de investimento.

No atual panorama, o rating soberano brasileiro possui notas "BB-" na S&P e na Fitch, três notas abaixo do grau de investimento. Já na Moody’s, o Brasil está com nota "Ba2", duas abaixo do selo de bom pagador.

A dificuldade atual do Brasil em elevar sua nota de crédito ocorre tanto pela profunda crise econômica, que ainda hoje traz reflexos na nossa atividade, como pela grave situação fiscal do governo, que procura alternativas para cobrir o rombo, como a reforma da Previdência e reforma tributária.

Um diferenciação importante e que pouca gente se atenta é a história do rating global e rating nacional. O conceito é bastante simples: os ratings globais são aqueles em que o país ou a empresa estão avaliados em relação ao mercado financeiro mundial. Ou seja, a nota atribuída é um comparativo com a situação econômica e fiscal de todo o mundo. É o caso, por exemplo, dos ratings soberanos de cada país e do rating global "BB-" da Petrobras que citamos acima.

Já o rating nacional é um pouco diferente e só pode ser aplicado dentro da conjuntura financeira de cada país. Aqui, a avaliação é feita olhando para o mercado interno, e isso acaba mudando os parâmetros de notas. Veja o exemplo da Petrobras: se lá fora a petroleira apresenta um rating "BB-" pela S&P Global e Fitch, no cenário brasileiro ela apresenta classificação "AAA". Logo, um rating muito bem avaliado dentro do Brasil, sendo considerado um dos ativos mais seguros para se investir, no exterior pode não receber o mesmo reconhecimento.

Com a mudança, o preço médio do combustível vendido pela estatal passará a ser de R$ 2,57 por litro, o que representa uma queda de R$ 0,14 por litro

A Emirates Global Aluminium, a Aluminum Corporation of China (Chinalco) e um terceiro proponente estariam competindo pela compra da CBA, informou a Reuters

Com mais dois prédios, o bairro de Pinheiros passará a concentrar quatro escritórios do Nubank no Brasil, com 5.700 estações de trabalho, cinco vezes mais que hoje

O objetivo inicial é restaurar as entregas anuais aos níveis anteriores à pandemia nos próximos dois anos. Mas os planos não param por aí

No dia 23, a Gafisa comunicou que o fundo wotan Realty passou a deter 14,72% do capital social da Gafisa. A Wotan é ligada ao empresário Nelson Tanure

Nova controladora levará à CVM o pedido de OPA e prevê mudanças na estrutura administrativa da Emae

Queda do consumo e pressão sobre margens levantam dúvidas sobre o ritmo de expansão da cervejaria no país

Com recomendação de compra, o Bank of America destaca o valuation descontado da mineradora e a meta de aumentar sua produção nos próximos anos

Para analistas, com menos impulso do macro, desempenho passa a depender cada vez mais da gestão de cada banco; veja as novas perspectivas

Os analistas veem três fatores que sustentam a visão positiva para a dona da Havaianas; confira

Henrique Dubugras e Pedro Franceschi fundaram a Brex em 2017, alcançaram US$ 12,3 bi em valuation em 2022 e agora venderam a fintech para a Capital One

A gigante do e-commerce está triplicando a aposta no entretenimento como forma de atrair clientes para os seus serviços core, incluindo a plataforma de e-commerce e o Mercado Pago

Analistas do banco suíço avaliam que o mercado superestima os riscos da escassez hídrica em 2025, pressionando indevidamente o valuation da companhia

Petrobras e IG4 dividirão igualmente o poder de decisão na Braskem, segundo apurou o Valor Econômico; transação pode ser consumada ainda em fevereiro

Batizado de “Espaço Uniclass”, o projeto mira a classe média e tenta ressignificar o papel do banco no dia a dia do cliente

Cortes na geração de energia pelo ONS afetam planos e impulsionam concentração no mercado de renováveis, segundo diretor da companhia; confira a entrevista completa com Guilherme Ferrari

Optimus já trabalha em fábricas da Tesla, reaproveita a IA dos carros da marca e pode virar o próximo produto de massa do bilionário

Embora o BC não tenha detalhado os motivos, a data da reunião indica que a medida está ligada à compra de R$ 12,2 bilhões em carteiras do Banco Master.

A operação faz parte da revisão estratégica da Resia, que queimou caixa no último trimestre e busca vender determinados ativos até o fim deste ano

Acordo com investidores americanos muda o controle dos dados, do algoritmo e encerra o risco de banimento do aplicativo nos EUA