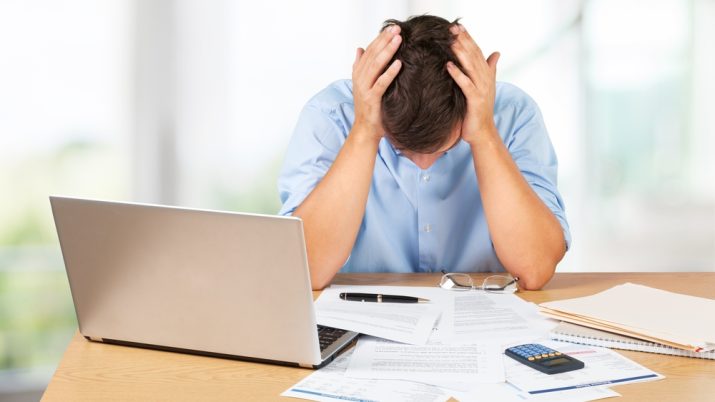

Reestruturou dívidas com o banco? Tem 50% de chance de dar certo

Banco Central apresenta detalhado estudo sobre quem deve, não consegue pagar e tenta acerto com os bancos. São mais de 250 mil pessoas por mês

O Banco Central (BC) divulgou um estudo detalhado sobre a reestruturação de dívidas bancárias das pessoas físicas, identificando o perfil de quem teve de recorrer a esse instrumento e a taxa de sucesso desse procedimento.

Para falarmos a mesma língua, a reestruturação é diferente da renegociação. A renegociação é prática comum e envolve alongamento de prazos, redução de taxas e alteração nas condições de pagamento e mudança na modalidade. Geralmente antecede a reestruturação, que é feita quando o cliente já tem parcelas em atraso e pode envolver a concessão de benefícios maiores.

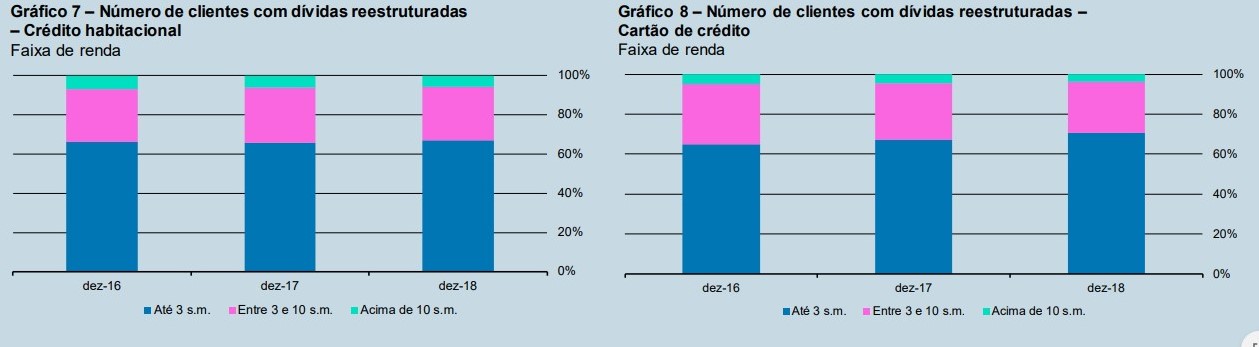

Antes de entrar nos detalhes, o que temos é que a reestruturação é feita por clientes de baixa renda, aqueles com até três salários mínimos, e evolvem o financiamento imobiliário e cartão de crédito.

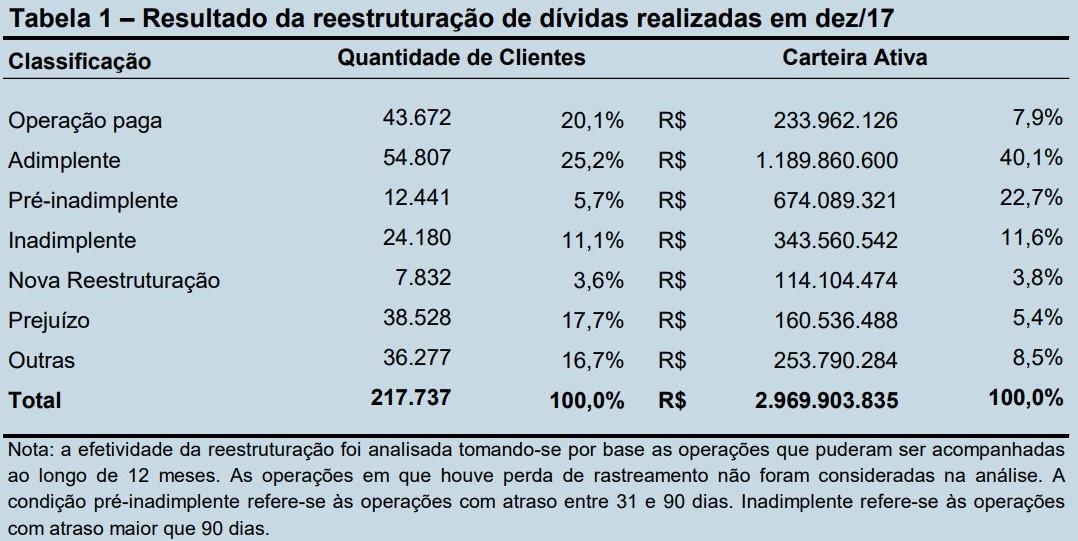

Quando se trata da avaliação do resultado da reestruturação, ou seja, se o cliente conseguiu se manter adimplente, o procedimento se mostra positivo para 51% deles, mas há uma grande discrepância quando se abre essa “taxa de sucesso” por modalidade.

A reestruturação de dívidas referentes a créditos imobiliários funcionou para 84% dos clientes, contra 48% na modalidade cartão de crédito. Essas são as principais modalidades de reestruturação.

Para o BC, esse comportamento pode estar relacionado com o fato de o crédito imobiliário ser de alto volume e envolver uma boa garantia, levando a um maior interesse tanto por parte do tomador quanto da instituição que concedeu o crédito e em manter o cliente adimplente.

Leia Também

Por outro lado, argumenta o BC, a permanência dos tomadores na modalidade cartão de crédito é preocupante dado seu alto custo, que tende a levar ao aumento da inadimplência.

Essa análise, diz o BC, é compatível com a participação do cartão de crédito na carteira inadimplente. Em dezembro de 2018, embora representasse 12% do saldo da carteira de crédito pessoa física, o cartão de crédito correspondia a 22% da inadimplência.

Para o BC, os resultados reforçam a importância de ações de cidadania financeira, alertando para a adequada utilização do cartão de crédito ou sua substituição por outras modalidades mais convenientes e menos custosas.

O estudo

O BC levantou dados de 2016 a 2018 e nota que para a interpretação dos resultados, é importante considerar que uma mesma tendência pode indicar comportamentos bastante distintos. Por exemplo, um aumento no volume de reestruturação pode significar tanto uma deterioração das condições de pagamento dos tomadores, que resulta em maior incidência de atrasos e descumprimento de contratos, quanto uma maior disposição das instituições financeiras para renegociação dos termos e prazos dos contratos. Para fazer essa distinção, mais estudos serão necessários.

O saldo da carteira reestruturada estava em R$ 2,9 bilhões em dezembro de 2018, isso representa cerca de 0,15% da carteira ativo total do sistema financeiro, e tal volume se mostra relativamente estável ao longo do período estudado. Em termos absolutos, isso corresponde a uma média de 252 mil clientes com novas reestruturações a cada mês.

Dos cerca de 278 mil tomadores que reestruturaram dívidas em dezembro de 2018, 178 mil tinham dívidas em montantes inferiores a R$ 3 mil. O saldo total reestruturado nessa faixa de valor foi de R$ 220 milhões, ou seja, aproximadamente 65% dos tomadores reestruturaram dívidas que correspondiam a apenas 8% do saldo reestruturado total.

Por outro lado, 63% do saldo da carteira reestruturada em dezembro de 2018 referia-se a dívidas acima de R$ 50 mil. O número de tomadores nessa faixa, contudo, é pequeno, correspondendo a 5% do total de devedores.

Por faixa de renda

Segundo BC, a maioria dos clientes que necessitam recorrer à reestruturação tem renda inferior a três salários mínimos, representando cerca de 70% do total para dezembro de 2018. Dentro dessa faixa, os clientes com renda de até dois salários mínimos se sobressaem, representando 53% do total.

O saldo reestruturado na faixa até três salários mínimos totalizou R$ 1,2 bilhão, o equivalente a 43% da carteira ativa reestruturada e a 0,21% de toda a carteira ativa para essa faixa de valor.

Já os tomadores de alta renda, aqui considerados com vencimentos acima de dez salários mínimos, haviam reestruturado cerca de R$ 660 milhões de suas dívidas, ou 23% do total da carteira reestruturada. O número desses tomadores também é bem menor, atingindo 5% dos clientes com dívidas reestruturadas.

Por modalidade

Em dezembro de 2018, cerca de 15 mil tomadores de crédito imobiliário recorreram à reestruturação de suas dívidas. Ainda que pouco representativa em relação ao número de tomadores, cerca de 6%, essa modalidade de crédito atinge R$ 1,3 bilhão de saldo na carteira (46% da carteira reestruturada).

Para efeitos de comparação, o saldo e o número de clientes com dívidas nessa modalidade correspondem a, respectivamente, 33,5% e 8,3% da carteira ativa total.

O crédito habitacional representa 69% do saldo das operações reestruturadas acima de R$ 50 mil no mês considerado. Contudo, chama a atenção que 67% dos tomadores desse grupo possuem renda inferior a três salários mínimos.

Para o BC, esse é um possível reflexo da recessão econômica de 2015 e 2016 sobre os clientes que operam nos limites de sua capacidade financeira.

A modalidade de crédito com o maior número de tomadores com dívidas reestruturadas foi a do cartão de crédito, com 27% do total de tomadores em dezembro de 2018. Em contraposição, as reestruturações nessa modalidade representaram apenas 6% do saldo total da carteira reestruturada.

O BC ressalta a presença expressiva de tomadores de baixa renda (inferior a três salários mínimos) que recorrem a esse instrumento, cerca de 70% das reestruturações de cartão são de clientes com esse perfil.

A reestruturação funciona?

Segundo o BC, em tese, a reestruturação tenta melhorar a qualidade do crédito do cidadão, permitindo que ele ajuste os termos de uma dívida em atraso à sua capacidade de pagamento.

Para verificar se isso de fato ocorre, os técnicos do BC foram ver o que aconteceu com o tomador após doze meses da reestruturação da dívida no período de dezembro de 2015 a dezembro de 2017.

Analisando os dados de dezembro de 2017, nota-se que, após doze meses, 48% do saldo (ou 45% dos tomadores) estava pago ou com pagamento em dia, 23% da carteira estava com atraso inferior a 90 dias (pré-inadimplente), 15% estava inadimplente ou havia sofrido nova reestruturação e 5% (18% dos tomadores) havia sido lançada como prejuízo.

Abrindo por modalidade, o BC aponta que para o crédito imobiliário, 83% da carteira (84% dos clientes) estava paga, adimplente ou com atraso inferior a 90 dias após doze meses. Já no caso do cartão de crédito, esse percentual cai para 55% da carteira reestruturada (49% dos clientes).

A íntegra do estudo pode encontrada aqui. Esse estudo faz parte da divulgação do Relatório de Economia Bancária, que será apresentado na íntegra na terça-feira da próxima semana. Os dados mais aguardados do REB são os referentes ao spread bancário e à concentração e concorrência no sistema financeiros, número que devem ser conhecidos na segunda-feira, dia 27.

Loterias da Caixa batem na trave às vésperas da Mega da Virada e prêmios sobem ainda mais

A noite de quinta-feira (18) foi movimentada no Espaço da Sorte, com sorteios da Lotofácil, da Mega-Sena, da Quina, da Timemania e da Dia de Sorte

Bolsa Família: Caixa paga benefício para NIS final 8 nesta sexta (19)

Pagamento segue o calendário de dezembro e beneficiários do Bolsa Família podem movimentar valor pelo Caixa Tem ou sacar nos canais da Caixa

À medida que Banco Central recolhe cédulas clássicas de R$ 2 a R$ 100, as mais raras podem alcançar mais de R$ 5 mil no mercado

Enquanto o Banco Central recolhe as cédulas da primeira família do real, a escassez transforma notas antigas em itens disputados por colecionadores, com preços que já ultrapassam R$ 5 mil

MEI: ultrapassou o limite de faturamento em 2025? Veja o que fazer para se manter regularizado

Microempreendedores individuais podem ter uma receita anual de até R$ 81 mil

Entre o relógio e as malas: o que dizem as novas regras de check-in e check-out em hotéis

Portaria do Ministério do Turismo já está em vigor; norma fixa tempo mínimo de estadia, critérios de limpeza e exige clareza nos horários

Esses números nunca deram as caras na Mega da Virada; veja quais são

Histórico da Mega da Virada revela números que não apareceram em nenhuma edição do concurso especial da Caixa

Bola dividida na Lotofácil termina com 4 novos milionários; Mega-Sena e Timemania disputam quem paga mais

Prêmio principal da Lotofácil será dividido entre 4 apostadores; Timemania e Mega-Sena sorteiam nesta quinta-feira R$ 68 milhões e R$ 58 milhões, respectivamente

Caixa libera Bolsa Família para NIS final 7 nesta quinta-feira (18)

Benefício cai na conta hoje para milhões de famílias; valor pode ser movimentado pelo Caixa Tem sem necessidade de saque

Trabalhadores dos Correios entram em greve em 9 estados; entenda os motivos da paralisação

Após acordos prorrogados e negociações travadas, trabalhadores dos Correios entram em greve; Correios dizem que agências seguem abertas

Final da Copa do Brasil 2025: veja o horário e onde assistir a Corinthians x Vasco

Corinthians x Vasco iniciam nesta quarta-feira (17) a decisão da Copa do Brasil 2025, em duelo que vale uma das maiores premiações do futebol sul-americano

Fim da patente do Ozempic: quando as canetas emagrecedoras vão ficar mais baratas?

Decisão do STJ abre caminho para concorrentes do Ozempic, mas especialistas dizem que a queda de preços das canetas emagrecedoras deve ser gradual

Enel fora de São Paulo? Empresa pode ter ‘carta na manga’ contra as acusações após Ministério pedir fim da concessão; veja

Segundo o Ministro de Minas e Energia, Alexandre Silveira, a concessionária não tem mais condições de operar no estado depois de diversas crises, mas processo de encerramento do contrato ainda demora

Câmara aprova texto-base do projeto que reduz benefícios tributários e aumenta impostos de bets, fintechs e JCP

Os deputados agora analisam um destaque que visa retirar da proposta o aumento de impostos sobre o juro sobre o capital próprio, de 15% para 17,5%

Renegados? Veja os números que menos saíram na Mega da Virada

Histórico da Mega da Virada mostra os números que menos saíram no sorteio especial da Caixa

Teimosia faz um novo milionário na Quina em dia de bola na trave na Lotofácil, na Mega-Sena e na Timemania

Quina foi a única loteria da Caixa a pagar um valor milionário ontem, mas os prêmios de consolação da Mega-Sena, da Timemania, da Lotofácil e da Dia de Sorte deixam pouca margem para reclamação

Bolsa Família paga parcela de dezembro hoje para NIS final 6; veja o calendário do programa

Depósito do bolsa família ajuda a reforçar o orçamento em um mês de despesas maiores.Veja quem recebe e como consultar o valor

Queda da Selic em janeiro e juros a 11,5% em 2026: Fábio Kanczuk, ex-BC, diz que Copom “tirou todas as amarras” para iniciar ciclo de cortes

Segundo ele, o afrouxamento deve acontecer em janeiro do ano que vem, momento no qual o dólar estará sendo negociado abaixo de R$ 5,40

O primeiro foguete comercial brasileiro vai para o espaço — enquanto cometa 3I/ATLAS se aproxima da Terra

Brasil abre janela para o lançamento do primeiro foguete comercial a partir de Alcântara, em meio à passagem do cometa 3I/ATLAS

O que a Inteligência Artificial (IA) e a transição energética têm em comum? Ambas estão levando este metal a atingir preços jamais vistos

Ambos os temas, que podem nem sempre entrar em intersecção, têm exercido uma pressão quase simultânea nos preços do cobre, que vêm renovando máximas históricas em 2025

Ata do Copom: BC diz que manutenção da Selic em nível ‘contracionista por período bastante prolongado’ é a estratégia correta

Os membros do comitê concluíram que “a estratégia em curso, de manutenção do nível corrente da taxa de juros por período bastante prolongado, é adequada para assegurar a convergência da inflação à meta”