Fundos captam R$ 65 bilhões no semestre e entraram no radar do BC

Juro baixo e atividade fraca mudam alocação de recursos na economia: sai o CDB e entram os fundos de investimento

A queda da Selic e a atividade fraca estão promovendo uma mudança na alocação de recursos na economia. Os fundos de investimento estão tomando o lugar dos tradicionais CDBs dos bancos, quando se trata de captação de recursos. E a continuidade desse movimento tem “possíveis implicações para a estabilidade financeira”.

Quem está chamando atenção para o fato e os riscos associados é o Banco Central (BC), no Relatório de Estabilidade Financeira (REF). E quase nunca um tema é escolhido por acaso para constar dos estudos e documentos da autoridade monetária.

É desse tipo de observação do BC e demais reguladores que parte a elaboração de novas regras que influenciam a vida do investidor. Desse alerta em particular podemos pensar que num futuro nem tão distante podemos ter novos prazos mínimos para resgate de fundos, dependendo dos ativos em que eles aplicam ou de determinadas situações de mercado. Juro baixo e maior complexidade dos instrumentos financeiros vão minando a estimada liquidez diária, tão cara ao investidor brasileiro.

Vamos aos dados

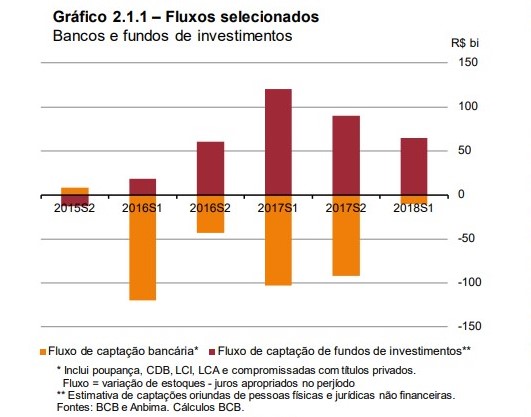

Segundo o BC, famílias e empresas têm investido em cotas de fundos e preterido instrumentos de captação bancária, especialmente desde 2016. Avaliando os fluxos, o BC destaca que enquanto os fundos captaram R$ 65 bilhões na primeira metade de 2018, a captação bancária foi negativa em R$ 10 bilhões.

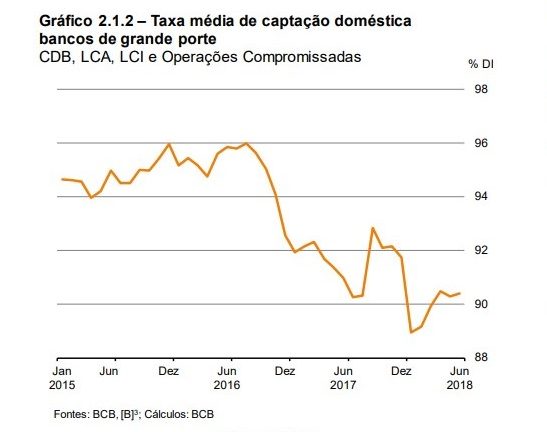

Do ponto de vista do investidor, diz o BC, aplicações em fundos se tornaram mais atrativas do que em bancos. E, de fato, os maiores bancos vêm reduzindo a remuneração das novas captações, demonstrando pouco apetite por mais recursos.

Leia Também

A taxa média para CDB, LCI, LCA e compromissadas caiu de uma média de 96% do CDI em junho de 2016, para 90% em junho de 2018.

Do lado do sistema bancário, o aumento da base de captações também ficou menos interessante. Segundo o BC, a dinâmica da carteira de crédito, decorrente do cenário adverso atravessado pela economia, demandou menor volume de depósitos bancários.

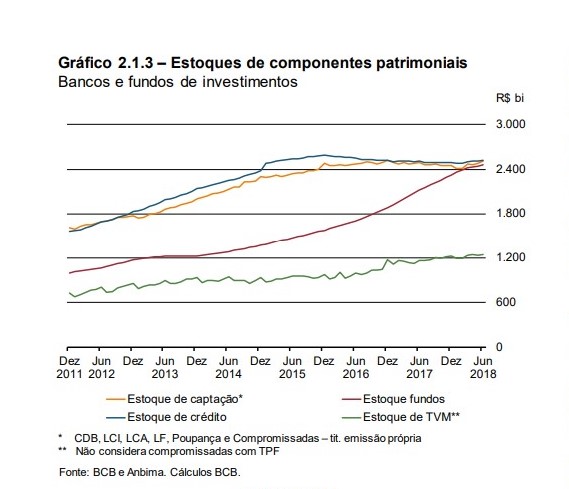

Enquanto o estoque de recursos nos fundos praticamente dobrou desde 2014, para R$ 2,460 trilhões. O estoque de captações subiu de R$ 2,3 trilhões para cerca de R$ 2,5 trilhões no mesmo período.

Além disso, ficou menos atrativo captar recursos e não os direcionar à concessão de crédito.

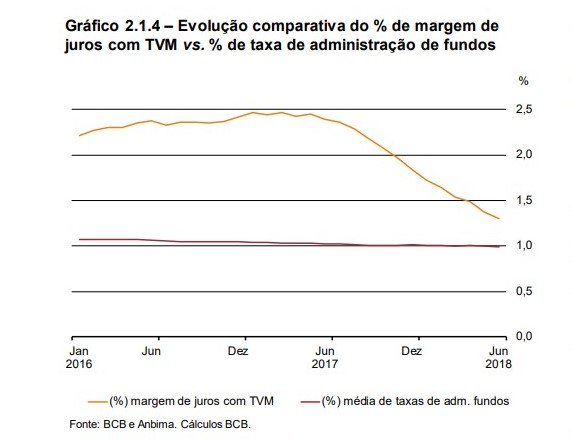

“Com efeito, o ciclo de redução da taxa Selic, iniciado no último trimestre de 2016, reduziu a remuneração da atividade de intermediação de títulos”, diz o BC.

Ilustrando essa observação, o BC mostra que a margem de juros com títulos e valores mobiliários caiu de cerca de 2,5% no começo de 2017 para 1,3% em junho de 2018, se aproximando muito da taxa de administração de fundos, de 1% em média.

“Isso incentivou os conglomerados bancários a direcionarem parte da poupança de famílias e empresas para os fundos de investimento, que proporcionam renda aos conglomerados com menores custos de intermediação.”

Implicações no lado real da economia

Para o BC, nesse contexto de Selic baixa, o crescimento da indústria de fundos pode impulsionar o mercado de capitais, fornecendo a grandes empresas funding mais barato que o crédito bancário tradicional.

E esse movimento já vem sendo observado, diz o BC, pois a carteira de títulos do setor privado não financeiro na indústria de fundos cresceu 26,5% entre dezembro de 2016 e junho de 2018, acima do aumento de 20% do patrimônio líquido da indústria no período.

Mas mesmo com essa elevação recente, os títulos privados continuam representando parcela reduzida da carteira dos fundos. Eles respondem por apenas 7%, contra 73% de títulos públicos federais e operações compromissadas lastreadas nesses papéis.

O alerta do BC

O aumento da indústria de fundos traz algumas preocupações em relação à estabilidade financeira, que também são monitoradas pela autoridade monetária.

O BC nota que do ponto de vista do investidor que substitui investimento em títulos bancários por cotas de fundo, há uma alteração no perfil de riscos. E apesar da possibilidade de maior diversificação de investimentos, as cotas de fundo, ao contrário dos depósitos bancários, não contam com a cobertura do Fundo Garantidor de Créditos (FGC) e são marcadas a mercado diariamente.

“A reação dos investidores à maior volatilidade no resultado dos investimentos pode trazer consequências aos mercados e a outros intermediários financeiros. Desvalorizações de cotas de fundos seguidas por pedidos de resgates vultosos gerariam pressão adicional de venda de ativos em um mercado que poderia estar sob estresse, o que poderia retroalimentar o processo e impor perdas a outros ativos e agentes econômicos, incluindo bancos, seguradoras e fundos de pensão.”

É nesse sentido que o BC monitora continuamente não só o mercado mas também as interconexões entre os agentes do sistema financeiro “de forma a acompanhar os potenciais riscos resultantes das ligações diretas e indiretas entre esses agentes”.

Mas há uma ponderação: Atualmente o risco de contágio direto é baixo, a despeito da densa rede de conexões diretas entre o sistema bancário e os fundos de investimento, e entre esses, e as seguradoras e os fundos de pensão.

O que se nota é que o período de Selic baixa já deixa reflexos na indústria financeira e traz "problemas de primeiro mundo" ao BC, como o risco proveniente de operações de crédito privado feitas via mercado de capitais. E possíveis movimentos de manada em período de estresse afetando os fundos e outros entes do mercado.

Com real digital do Banco Central, bancos poderão emitir criptomoeda para evitar “corrosão” de balanços, diz Campos Neto

O presidente da CVM, João Pedro Nascimento, ainda afirmou que a comissão será rigorosa com crimes no setor: “ fraude não se regula, se pune”

O real digital vem aí: saiba quando os testes vão começar e quanto tempo vai durar

Originalmente, o laboratório do real digital estava previsto para começar no fim de março e acabar no final de julho, mas o BC decidiu suspender o cronograma devido à greve dos servidores

O ciclo de alta da Selic está perto do fim – e existe um título com o qual é difícil perder dinheiro mesmo se o juro começar a cair

Quando o juro cair, o investidor ganha porque a curva arrefeceu; se não, a inflação vai ser alta o bastante para mais do que compensar novas altas

Banco Central lança moedas em comemoração ao do bicentenário da independência; valores podem chegar a R$ 420

As moedas possuem valor de face de 2 e 5 reais, mas como são itens colecionáveis não têm equivalência com o dinheiro do dia a dia

Nubank (NUBR33) supera ‘bancões’ e tem um dos menores números de reclamações do ranking do Banco Central; C6 Bank lidera índice de queixas

O banco digital só perde para a Midway, conta digital da Riachuelo, no índice calculado pelo BC

Economia verde: União Europeia quer atingir neutralidade climática até 2050; saiba como

O BCE vai investir cerca de 30 bilhões de euros por ano; União Europeia está implementado políticas para reduzir a emissão de carbono

A escalada continua: Inflação acelera, composição da alta dos preços piora e pressiona o Banco Central a subir ainda mais os juros

O IPCA subiu 0,67% em junho na comparação com maio e 11,89% no acumulado em 12 meses, ligeiramente abaixo da mediana das projeções

Focus está de volta! Com o fim da greve dos servidores, Banco Central retoma publicações — que estavam suspensas desde abril

O Boletim Focus volta a ser publicado na próxima segunda-feira (11); as atividades do Banco Central serão retomadas a partir de amanhã

Greve do BC termina na data marcada; paralisação durou 95 dias

Os servidores do Banco Central cruzaram os braços em abril e reivindicavam reajuste salarial e reestruturação da carreira — demandas que não foram atendidas a tempo

Vai ter cartinha: Banco Central admite o óbvio e avisa que a meta de inflação para 2022 está perdida

Com uma semana de atraso, Banco Central divulgou hoje uma versão ‘enxuta’ do Relatório Trimestral da Inflação

Greve do BC já tem data pra acabar: saiba quando a segunda mais longa greve de servidores da história do Brasil chegará ao fim — e por quê

A data final da greve dos servidores do BC leva em consideração a Lei de Responsabilidade Fiscal, sem previsão de acordo para a categoria

O fim da inflação está próximo? Ainda não, mas para Campos Neto o “pior momento já passou”

O presidente do BC afirmou que a política monetária do país é capaz de frear a inflação; para ele a maior parte do processo já foi feito

O Seu Dinheiro pergunta, Roberto Campos Neto responde: Banco Central está pronto para organizar o mercado de criptomoedas no Brasil

Roberto Campos Neto também falou sobre real digital, greve dos servidores do Banco Central e, claro, política monetária

O Banco Central adverte: a escalada da taxa Selic continua; confira os recados da última ata do Copom

Selic ainda vai subir mais antes de começar a cair, mas a alta do juro pelo Banco Central está próxima do pico

A renda fixa virou ‘máquina de fazer dinheiro fácil’? Enquanto Bitcoin (BTC) sangra e bolsa apanha, descubra 12 títulos para embolsar 1% ao mês sem estresse

O cenário de juros altos aumenta a tensão nos mercados de ativos de risco, mas faz a renda fixa brilhar e trazer bons retornos ao investidor

Sem avanços e no primeiro dia de Copom, servidores do BC mantêm greve

A greve já dura 74 dias, sem previsão de volta às atividades; o presidente do BC, Roberto Campos Neto, deve comparecer à Câmara para esclarecer o impasse nas negociações com os servidores

Precisamos sobreviver a mais uma Super Quarta: entenda por que a recessão é quase uma certeza

Não espere moleza na Super Quarta pré-feriado; o mundo deve continuar a viver a tensão de uma realidade de mais inflação e juros mais altos

Greve do BC: Vai ter reunião do Copom? A resposta é sim — mesmo com as publicações atrasadas

A reunião do Copom acontece nos dias 14 e 15 de junho e os servidores apresentaram uma contraproposta de reajuste de 13,5% nos salários

Nada feito: sem proposta de reajuste em reunião com Campos Neto, servidores do BC seguem em greve

Mais uma vez, a reunião do Copom de junho se aproxima: o encontro está marcado para os dias 14 e 15 e ainda não se sabe em que grau a paralisação pode afetar a divulgação da decisão

Inflação no Brasil e nos EUA, atividade e juros na Europa; confira a agenda completa de indicadores econômicos da semana que vem

Nesta semana, o grande destaque no Brasil fica por conta do IPCA, o índice de inflação que serve de referência para a política monetária do BC

SIGA O SD NO WHATSAPP

SIGA O SD NO WHATSAPP