O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O acordo também prevê que a holding dos Batista assumirá garantias e adotará as providências necessárias com os credores e parceiros da Eletronuclear

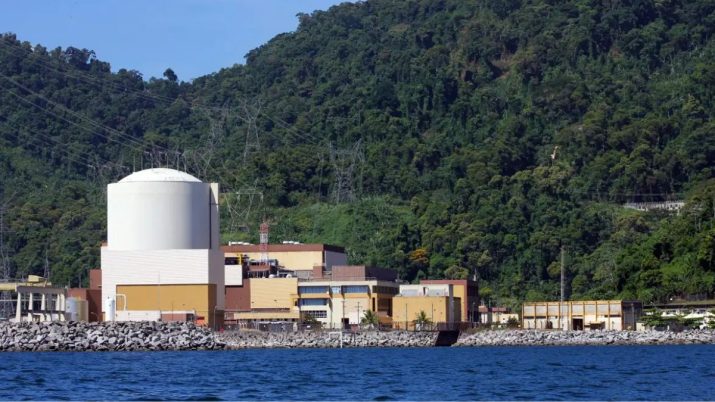

Os irmãos Joesley e Wesley Batista acabam de dar os primeiros passos no setor de energia nuclear. A J&F abocanhou toda a fatia da Eletrobras (ELET3) na Eletronuclear por R$ 535 milhões, segundo anunciaram as companhias nesta quarta-feira (15). Fundada em 1997, a Eletronuclear é a empresa responsável pelo Complexo Nuclear de Angra dos Reis, no Rio de Janeiro.

O negócio está sujeito à aprovação dos órgãos reguladores. A operação foi assessorada pelo banco BTG Pactual e começou em 2023.

O acordo prevê que a holding dos Batista assumirá as garantias prestadas pela Eletrobras em favor da Eletronuclear e adotará as providências necessárias com os credores e parceiros da empresa.

Além disso, a J&F se tornará responsável pela integralização das debêntures que fazem parte do termo de conciliação firmado com a União, no valor de R$ 2,4 bilhões. Com isso, a Eletrobras ficará totalmente livre de eventuais responsabilidades remanescentes com a Eletronuclear.

As ações da Eletrobras abriram o dia em alta. Por volta das 11h30, as ações ordinárias (ELET3) subiam 2,18%. Já as ações preferenciais (ELET6) subiam 2,82% no mesmo horário.

A Eletronuclear é responsável pelas usinas Angra 1, 2 e 3. Hoje, apenas duas das usinas estão em operação: Angra 1 (640 megawatts) e Angra 2 (1350 megawatts). Isso porque a empresa ainda tem a obrigação de construir Angra 3.

Leia Também

Segundo o site da companhia, ela é responsável pela geração de aproximadamente 3% da energia elétrica consumida no Brasil. No âmbito estadual, a empresa afirma fornecer mais de 30% da eletricidade consumida no Rio de Janeiro.

No ano passado, a empresa teve R$ 4,23 bilhões em receita operacional líquida, com R$ 544,79 milhões de lucro, e tem 1.926 funcionários.

Em 2022, a empresa passou a ter uma nova estrutura societária. Com sua privatização, a Eletrobras, que detinha 99,91% das ações, passou a deter 68% de participação, enquanto a Empresa Brasileira de Participações em Energia (ENBPar), tem 32,05% do total de ações.

No ano passado, a empresa investiu pesadamente para estender a vida útil da usina de Angra 1 por mais 20 anos. “Esse êxito representa um passo fundamental para a segurança energética do país, embora ainda tenhamos muitos desafios a enfrentar", disse o presidente da Eletronuclear, Raul Lycurgo Leite, em comunicado de divulgação de resultados.

Já a usina Angra 3 está prevista para ser concluída como uma réplica de Angra 2, com uma geração potencial de 1405 megawatts. Agora, a J&F assume junto ao governo federal a tarefa hercúlea de tirar o projeto do papel.

Um dos motivos para a venda da Eletronuclear é o custo da usina de Angra 3 — que começou a ser construída em 1984 e até agora não foi finalizada. Atualmente, 67% da obra está concluída. Manter a obra parada custa R$ 1 bilhão por ano à companhia.

Quando finalizada, a usina de Angra 3 terá um potencial de geração de energia de 1,4 gigawatts, o que é o dobro da capacidade de geração de Angra 1 e será o suficiente para atender 4,5 milhões de pessoas.

Um estudo realizado pelo BNDES a pedido da Eletronuclear, divulgado em 2024, indicou que o custo para retomar as obras de Angra 3 seria de R$ 23 bilhões. Esse valor é ligeiramente superior ao custo estimado para abandonar completamente o projeto, de R$ 21 bilhões. O total investido até agora é de R$ 7,8 bilhões.

A transação marca um passo importante para a J&F na sua estratégia de expansão no setor de energia. O conglomerado dos Batista já tem seu nome gravado no segmento por meio da Âmbar Energia, que atua em diversas frentes: geração, transmissão e comercialização de energia.

A Âmbar se apresenta hoje como a segunda maior geradora privada de energia a gás natural do Brasil em capacidade instalada — e segue ampliando seu portfólio.

Atualmente, a companhia conta com 50 ativos, que englobam uma ampla gama de negócios, incluindo geração hidrelétrica, solar, biomassa, biogás, além das térmicas a gás natural e carvão mineral.

Foi justamente por meio da Âmbar Energia que a J&F adquiriu hoje a participação na Eletronuclear, marcando a entrada da companhia na geração de energia nuclear, de acordo com o comunicado.

“A energia nuclear combina estabilidade, previsibilidade e baixas emissões, características fundamentais em um momento de descarbonização e de crescente demanda por eletricidade impulsionada pela inteligência artificial e pela digitalização da economia”, afirma Marcelo Zanatta, presidente da Âmbar Energia, em comunicado.

Nas palavras do BTG Pactual, a paciência com a Eletrobras valeu a pena. Agora, a empresa sai do negócio nuclear com uma avaliação positiva da participação societária e obtendo decisões favoráveis sobre a regulamentação da transmissão.

Segundo o BTG, apesar da valorização, as ações ELET3 continuam atraentes, especialmente diante da mudança estrutural no cenário dos preços da energia e de que os fornecedores de capacidade firme, como a Eletrobras, são os maiores beneficiários dessa nova realidade.

"Preços de energia e dividendos mais altos devem manter o momento das ações", escreveram os analistas.

Na avaliação de Ruy Hungria, analista da Empiricus Research, embora o montante da transação seja pouco representativo para a Eletrobras, a venda da Eletronuclear para a J&F tem um impacto líquido bastante positivo.

“A Eletronuclear tem sido um problema há décadas para a Eletrobras, seja pela falta de resultados ou pelas obrigações bilionárias na construção e manutenção das usinas”, avaliou Hungria.

Para o analista, esse movimento não só melhora a alocação de capital da Eletrobras, liberando recursos para investimentos em negócios com retornos mais atrativos, mas também elimina riscos de crédito ou de futuros aportes associados à Eletronuclear.

Já o JP Morgan destaca a redução de risco como o principal benefício para a Eletrobras (ELET3), já que a participação na Eletronuclear era uma fonte de preocupação para os investidores devido à incerteza sobre os dividendos dos ativos operacionais e garantias para a obrigação de dívida.

A Eletrobras registrará uma provisão (impairment) de R$ 7 bilhões no balanço relacionado à venda do ativo, um impacto contábil negativo pontual. Porém, o banco avalia que os investidores já atribuíram praticamente nenhum valor ao ativo devido a preocupações sobre dividendos de Angra 1 e 2 e a obrigação de financiamento para a construção de Angra 3.

Para o Itaú BBA, esta venda representa o último grande esforço de redução de risco da Eletrobras desde o processo de privatização.

"Com o anúncio desta transação, a empresa atingiu todos os principais marcos de redução de risco dos últimos meses, dando início a um novo impulso claro para a tese", escreveram os analistas, que mantiveram a Eletrobras como a principal escolha na cobertura de serviços públicos de energia.

Os analistas citam alguns fatores positivos que devem resultar da operação:

Segundo o Itaú BBA, é muito cedo para determinar se a empresa poderá distribuir dividendos extraordinários a partir do valor recebido com a venda da Eletronuclear. Porém, os analistas preveem um retorno com dividendos (dividend yield) adicional de aproximadamente 0,4%.

Enquanto isso, a Ativa Research avalia que o movimento é coerente com o foco estratégico da Eletrobras de se consolidar como a maior empresa de energia elétrica renovável do país após a privatização, com otimização de capital e simplificação corporativa.

"A Eletrobras já vinha desinvestindo em termelétricas, inclusive com vendas anteriores à própria J&F, demonstrando consistência na estratégia de concentrar recursos em geração renovável e transmissão", escreveram os analistas.

Para a Ativa, em termos de alocação de capital, a venda libera caixa e contingências, o que significa mais espaço para novos investimentos e mais dividendos aos acionistas.

Empresa inicia ciclo focado em inteligência artificial. Intenção é acelerar no e-commerce, mas sem comprar briga por preços

O Magazine Luiza reportou lucro líquido de R$ 131,6 milhões no quarto trimestre de 2025, queda de 55% na comparação anual, pressionado pelo avanço das despesas financeiras em meio aos juros elevados

As maiores reestruturações da história recente ajudam a explicar como o ambiente financeiro mais duro tem afetado até grandes companhias brasileiras

A CSN reiterou seus esforços de melhorar a estrutura de capital e reduzir a alavancagem financeira daqui para a frente, mas esse caminho não será fácil

“A recuperação de sua divisão de mercadorias continua sendo sustentada por melhorias nas estratégias de precificação, maior assertividade nas coleções e gestão de estoques mais eficiente”, destacaram os analistas do Safra

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades