O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Volumes captados por fundos imobiliários e ofertas de ações até novembro deste ano já são os maiores das suas séries históricas, segundo dados da Anbima

O ano ainda não acabou, mas os fundos imobiliários e as ofertas de ações já bateram seus recordes históricos de captação.

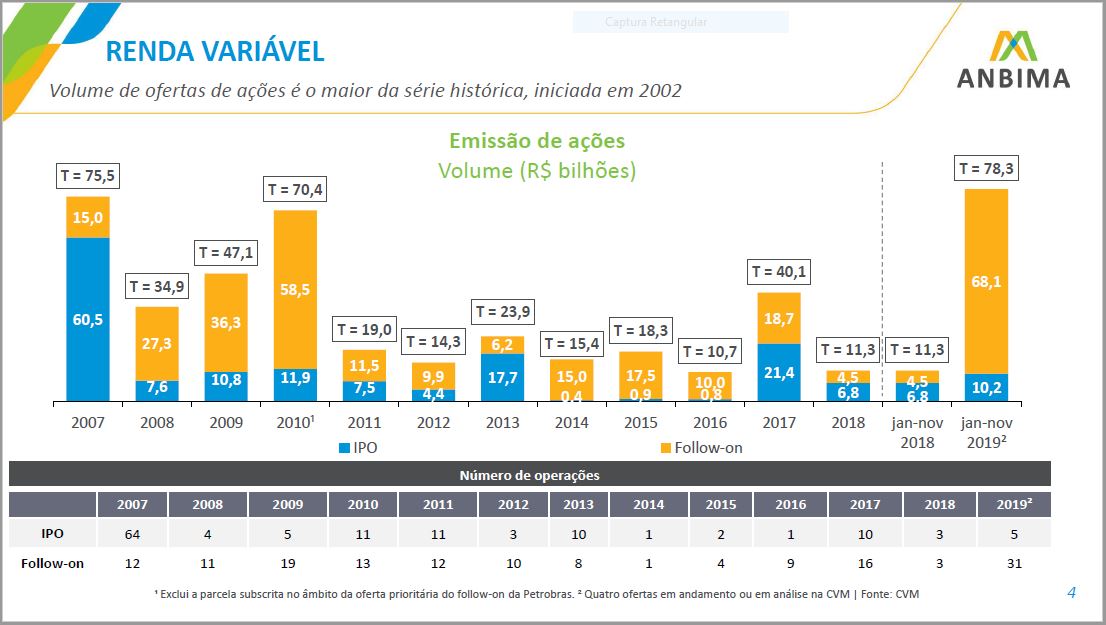

Entre janeiro e novembro de 2019, foram emitidos R$ 78,3 bilhões em ações, maior volume da série histórica iniciada em 2002. O recorde anterior foi registrado em 2007, quando foram captados R$ 75,5 bilhões em ofertas de ações.

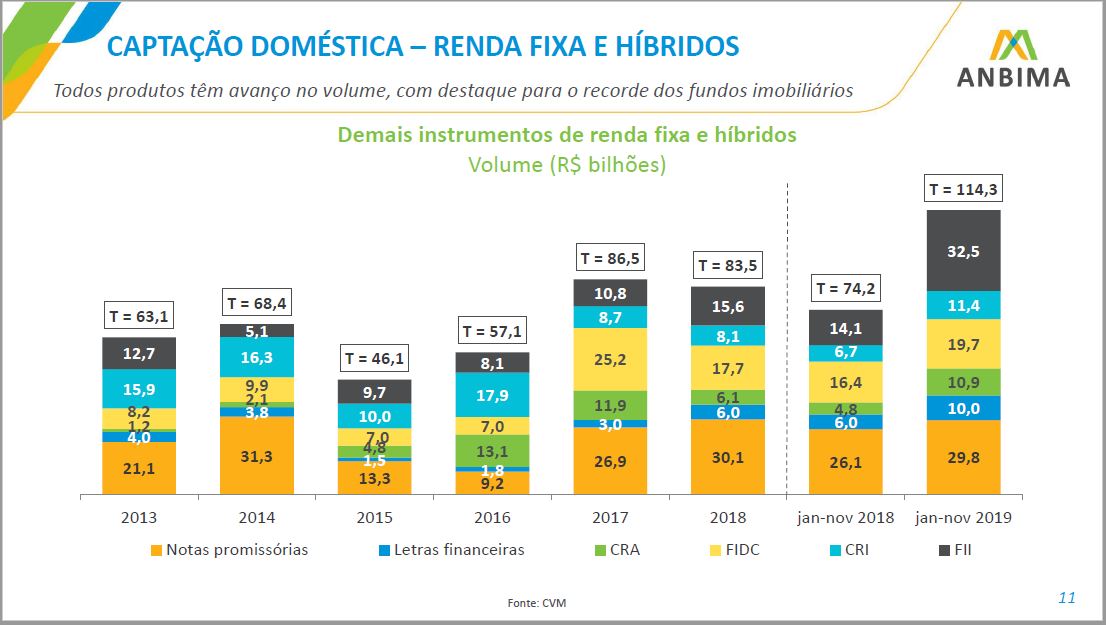

Já a captação dos fundos imobiliários ficou em R$ 32,5 bilhões, maior volume da série histórica iniciada em 2013. Mais do que isso: é praticamente o dobro do recorde anterior, registrado no ano passado, que foi de R$ 15,6 bilhões.

Os dados foram divulgados pela Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima) na semana passada.

Em outubro, a entidade havia divulgado que a captação em ofertas públicas entre janeiro e setembro de 2019 já superava a de todo o ano passado, constituindo um novo recorde histórico.

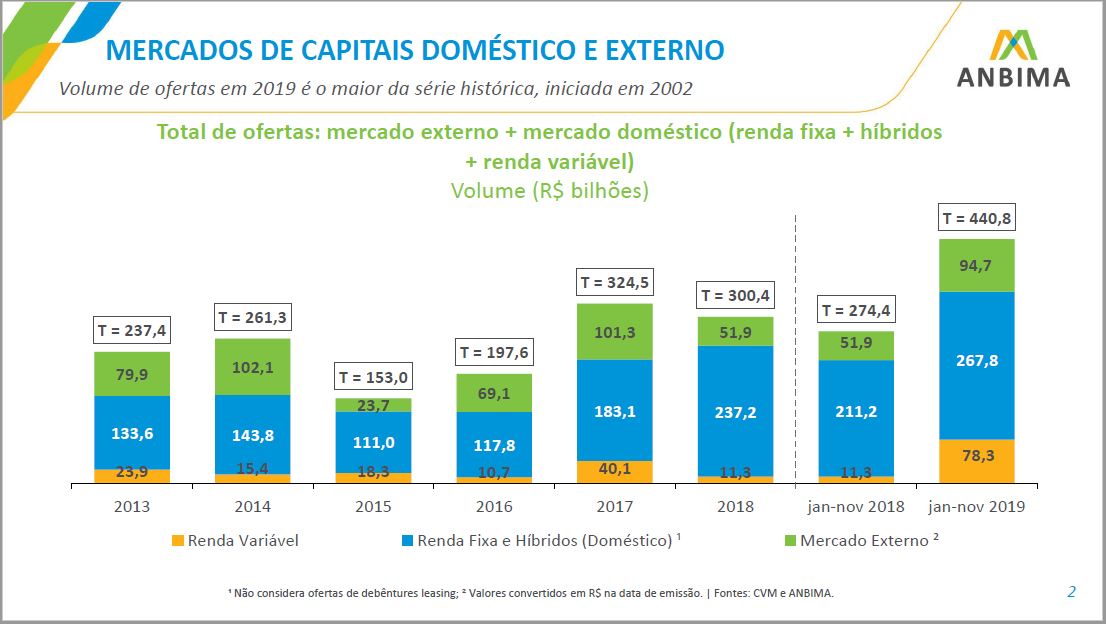

Entre janeiro e novembro, o mercado de capitais brasileiro captou R$ 440,8 bilhões em ofertas públicas de ações, renda fixa, fundos imobiliários e também no mercado externo.

Leia Também

Confira os números:

Como você pôde reparar, as responsáveis pelo grande volume de captação nas emissões de ações foram as ofertas subsequentes, também chamadas de follow-ons, e não as ofertas iniciais de ações (IPOs, na sigla em inglês), realizadas quando uma empresa abre o capital na bolsa.

Trata-se de um cenário bem diferente daquele que levou o mercado de capitais ao recorde anterior, em 2007.

Em 2019, apenas cinco empresas estrearam na bolsa, sendo que 31 companhias abertas já veteranas fizeram novas emissões de papéis.

Já em 2007, os IPOs foram os grandes responsáveis pela captação dos R$ 75,5 bilhões; naquele ano, 64 empresas começaram a negociar ações na bolsa brasileira, e apenas 12 fizeram follow-on.

Para José Eduardo Laloni, vice-presidente da Anbima, isso “mostra que as empresas que já tinham acesso ao mercado de capitais estão se preparando para crescimento.”

Além disso, boa parte das ofertas de ações foram secundárias, isto é, os papéis foram vendidos por sócios relevantes das empresas e o dinheiro foi parar no bolso deles. Não foram emissões de ações novas para captar recursos para o caixa das próprias empresas, o que chamamos de oferta primária.

Nada menos que R$ 48,9 bilhões captados neste ano foram relativos a ofertas secundárias, contra apenas R$ 29,4 bilhões referentes a ofertas primárias. Apenas em 2013 as ofertas secundárias superaram as primárias em volume.

Segundo a Anbima, uma parcela significativa dessas ofertas secundárias de 2019 foi referente a desestatizações e desinvestimentos do governo.

O volume captado em emissões de debêntures de janeiro a novembro ainda não bateu recorde anual, mas até o fim de 2019 deve chegar lá.

Essas ofertas captaram R$ 153,5 bilhões no período, volume apenas ligeiramente inferior aos R$ 153,7 bilhões captados em todo o ano de 2018, maior volume da série histórica iniciada em 2013.

O volume de debêntures incentivadas emitido, no entanto, já é recorde: R$ 27 bilhões, contra R$ 24,1 bilhões no ano passado inteiro.

As debêntures incentivadas são títulos emitidos por empresas para financiar projetos de infraestrutura, e são isentas de imposto de renda para a pessoa física.

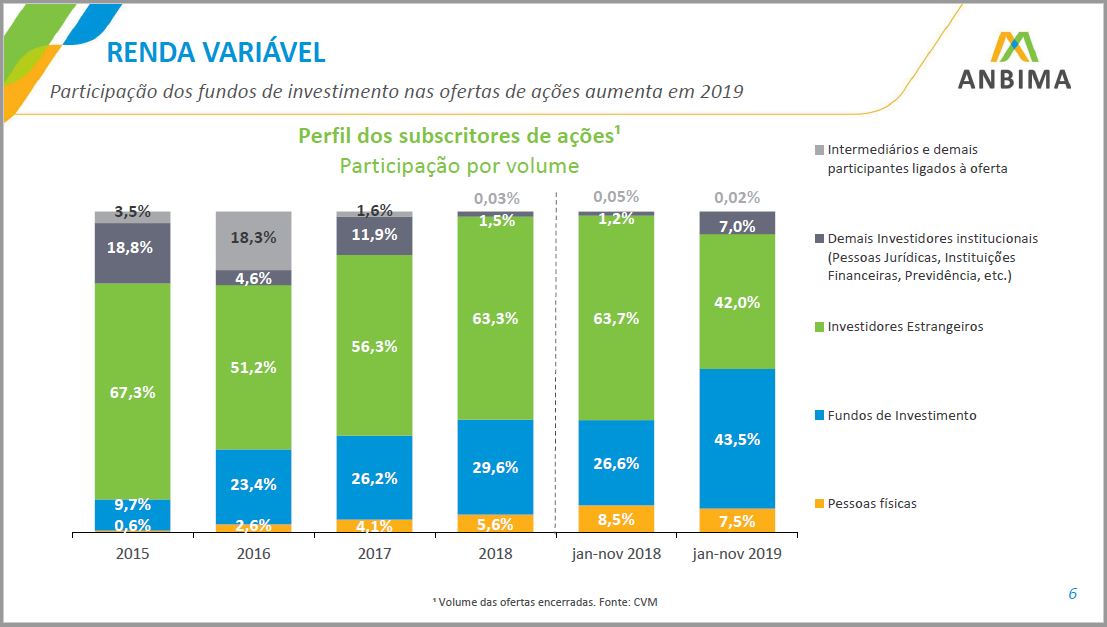

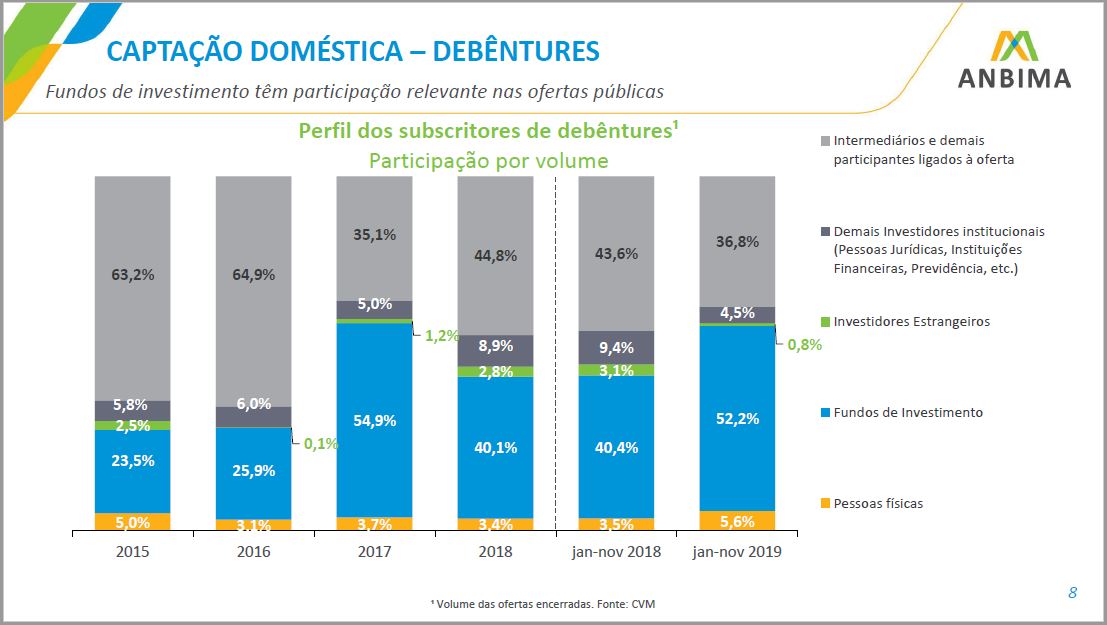

Os fundos de investimento foram o principal destino das ações e debêntures emitidas neste ano. Eles abocanharam 43,5% do volume emitido em ações e 52,2% do volume emitido em debêntures.

Trata-se de uma participação recorde dos fundos de investimento nas emissões de ações, dado que antes esse mercado era dominado por investidores estrangeiros.

As pessoas físicas, por outro lado, continuam respondendo apenas por uma diminuta participação direta. Esses investidores ficaram com 5,6% do volume ofertado em debêntures e 7,5% do volume ofertado em ações.

É bom lembrar, entretanto, que a maior parte do volume captado nos últimos anos têm se referido a ofertas restritas a investidores profissionais, das quais as pessoas físicas não podem participar.

Assim, os fundos de investimento acabam surgindo como alternativa para as pessoas físicas tentarem acessar essas ofertas indiretamente.

Resultado preliminar dos últimos três meses de 2025 superou as projeções de lucro e endividamento, reforçou a leitura positiva de analistas e fez a companhia liderar as altas da bolsa

Analistas dos dois bancos indicam onde investir em 2026 antes que os juros mudem o jogo; confira as estratégias

Banco elevou a recomendação para compra ao enxergar ganho de eficiência, expansão de margens e dividend yield em torno de 8%, mesmo no caso de um cenário de crescimento mais moderado das vendas

No começo das negociações, os papéis tinham a maior alta do Ibovespa. A prévia operacional do quarto trimestre mostra geração de caixa acima do esperado pelo BTG, desempenho sólido no Brasil e avanços operacionais, enquanto a trajetória da Resia segue como principal desafio para a companhia

A companhia aérea conseguiu maioria em assembleias simultâneas para acabar com as suas ações preferenciais, em um movimento que faz parte do processo de recuperação judicial nos Estados Unidos

O fundo multimercado superou o CDI no acumulado de 2025, com destaque para os ganhos em bolsa local e no real

Para entender as projeções para este ano, o Seu Dinheiro conversou com a analistas da EQI Research e da Empiricus Research, além de gestores de fundos imobiliários da Daycoval Asset e da TRX

Uma nova rodada de indicadores tanto no Brasil como nos Estados Unidos deve concentrar a atenção dos investidores, entre eles, os dados da inflação norte-americana

Depois dos recentes eventos ligados à Venezuela, uma nova fonte de tensão promete colocar mais lenha na fogueira das commodities; entenda como isso mexe com o seu bolso

A bolsa brasileira avançou apesar de ruídos políticos e incertezas globais, mas a semana foi marcada por forte seletividade: Cogna subiu embalada por revisões positivas, enquanto C&A sentiu o peso de um cenário mais desafiador para o varejo

Após um tombo histórico e uma diluição bilionária, os papéis dam um salto em um movimento técnico, enquanto o mercado segue avaliando os efeitos do aumento de capital e da reestruturação da companhia

A saída do executivo que liderava a desalavancagem e as negociações fiscais aumentou a percepção de risco do mercado e pressionou as ações da varejista

Analistas veem impacto positivo para a cadeia de carnes com a abertura do mercado europeu, mas alertam que o acordo não é suficiente para substituir a China no curto prazo

Em meio a incertezas políticas e sobre juros, BTG Pactual vê utilities como o melhor setor e lista empresas de saneamento e energia com potencial

O imóvel ainda está em fase de construção e será composto por quatro torres comerciais de padrão classe “A”

Uma fila parece ter começado a se formar em direção ao mercado norte-americano. PicPay, Agibank e Abra sinalizaram planos para ofertas de ações por lá, enquanto a B3 segue em jejum de IPOs há quatro anos

A emissão de cotas do FII segue uma tendência do mercado, que encontrou no pagamento em cotas uma solução para adquirir ativos de peso em meio às altas taxas de juros

Embora já tenha registrado alta de 8,95% em 2025, o fundo contou com três recomendações entre os nove bancos e corretoras consultados pelo Seu Dinheiro

Com forte exposição ao mercado chinês, o frigorífico pode apelar para operação no resto do continente para enviar carne bovina ao gigante asiático, mas essa não é a bala de prata

Tradicional ativo de proteção, o ouro sobe em meio ao aumento das tensões globais, intensificadas pela invasão da Venezuela, e uma ação pode ganhar com esse movimento