O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

O crash da bolsa de Nova York, iniciado em 24 de outubro de 1929, fez os Estados Unidos mergulharem num período de crise profunda. O Seu Dinheiro conta a história dos dias que abalaram a economia moderna

Ícaro, ao vestir as asas e escapar da ilha de Creta pelos ares, sentiu-se como um deus poderoso. Deslumbrado pela sensação de poder e julgando-se invencível, o jovem contrariou a lógica e partiu numa subida vertiginosa, querendo chegar ao Sol. Quando se deu conta de que a cera que colava suas penas estava derretendo, já era tarde demais.

Num estalar de dedos, entrou numa espiral descendente, entregue à própria sorte — ou à falta dela, já que o herói mitológico mergulhou no mar Egeu, de onde não mais emergiu. Do sonho dos céus à dura realidade do fundo do oceano: a soberba e a ganância cega tiveram um preço alto.

Muitos séculos depois da Grécia Antiga, Ícaro ressurgiria, desta vez como um estado de espírito. Nos Estados Unidos, na década de 20, muitos acreditavam no enriquecimento fácil e rápido — bastava colocar as asas da bolsa de valores e ver o patrimônio se multiplicar, alcançando alturas inimagináveis.

Quando os americanos se deram conta de que a cera que colava suas penas — ou melhor, suas ações — estava derretendo, já era tarde demais.

A partir de 24 de outubro de 1929, uma multidão de Ícaros deixou os céus de Wall Street e foi lançada ao mar da falência. Bancos quebraram, empresas fecharam as portas, a atividade econômica se contraiu e o desemprego aumentou exponencialmente. A ideia de que todos poderiam ser ricos no mercado acionário virou uma utopia.

A data, que entrou para a história como o crash da Bolsa de Nova York — ou, simplesmente, a crise de 1929 — está completando 90 anos. O evento marca, de maneira simbólica, uma transição para a sociedade dos EUA: do conto de fadas dos radiantes anos 20 à tragédia grega da Grande Depressão da década de 30.

Leia Também

As consequências da crise de 29 seriam sentidas no mundo todo, e por muito tempo: na Europa, a frágil reconstrução continental após a primeira grande guerra ruiria como um castelo de cartas, abrindo espaço para a ascensão de filosofias nacionalistas — o que, anos mais tarde, culminaria num novo conflito continental, muito mais sangrento.

Ciente da importância desse evento, eu passei os últimos dias rodeado de livros de História, estudos acadêmicos, tabelas e gráficos. O resultado dessa imersão começa a ser publicado hoje no Seu Dinheiro, num especial de três episódios sobre um dos acontecimentos mais marcantes do capitalismo moderno.

Também montamos uma página especial com infográficos a respeito desse período turbulento do mundo — nela, você poderá encontrar todos os textos e outros materiais dessa série, conforme forem publicados nos próximos dias.

Neste primeiro capítulo, vamos falar sobre a década de 20 — os anos dourados da economia americana. Afinal, antes da derrocada, Ícaro precisou confeccionar suas asas.

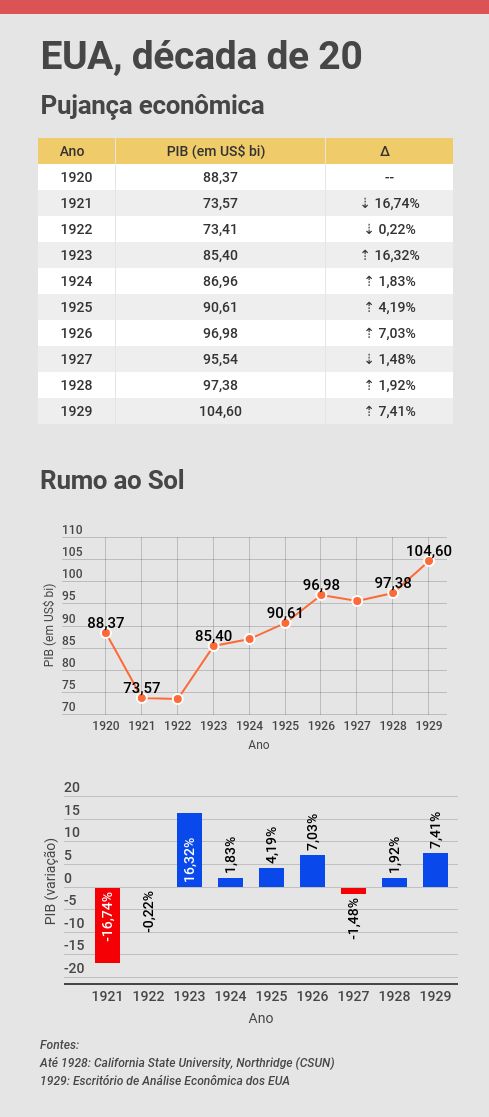

Os números não deixam dúvidas: entre 1920 e 1929, os Estados Unidos passaram por um período de enorme prosperidade.

De acordo com um levantamento da California State University, Northridge (CSUN), o PIB americano cresceu mais de 30% entre 1923 e 1928 — a série histórica do Escritório de Análise Econômica dos Estados Unidos começa apenas no ano seguinte. Nesse período, todos os anos foram de expansão da atividade, com exceção de 1927.

Foi a década conhecida como Roaring Twenties — algo como os "esfuziantes anos 20". Os Estados Unidos, afinal, saíram da Primeira Guerra Mundial numa posição privilegiada: suas indústrias não foram bombardeadas e sua população não teve de lidar com um conflito armado no continente. Um cenário diametralmente diferente do visto na Europa, sobretudo na Alemanha.

Assim, enquanto as potências europeias ainda se organizavam no pós-guerra, os EUA se lançaram numa ampla expansão econômica, baseada no crescimento das indústrias e do consumo de bens duráveis. "Foram anos muito vibrantes, de muito otimismo, com crédito muito farto", diz Simão Silber, professor da Faculdade de Economia e Administração da USP com doutorado em Economics por Yale.

Em paralelo a essa euforia, também havia um entendimento econômico bastante particular: nos anos 20, a corrente predominante era a de que a economia seria capaz de se autorregular, com o mercado criando mecanismos para otimizar a alocação dos recursos, de modo a atingir o equilíbrio sem precisar de qualquer intervenção do Estado.

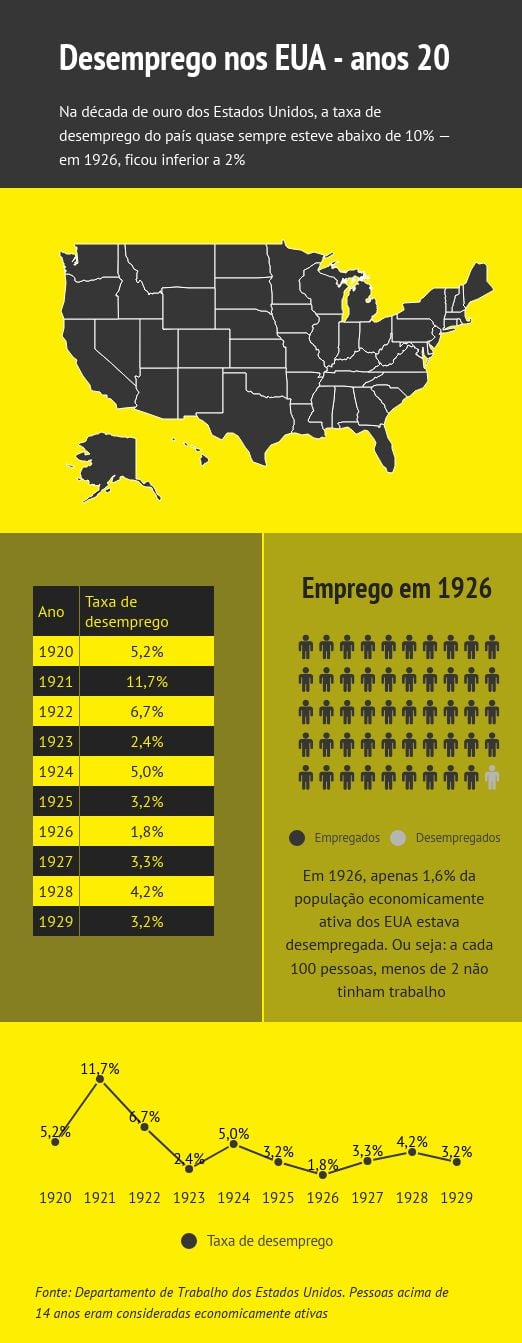

E, de fato, como os números da tabela acima deixam claro, a economia encontrou um modelo ótimo, com a demanda acompanhando a oferta crescente de produtos. Os dados de desemprego nos Estados Unidos nos anos 20 também mostram que, naquela década, o mercado de trabalho funcionava em níveis bastante saudáveis.

Entre 1920 e 1929, apenas um ano — 1921 — teve uma taxa de desemprego superior a 10%. Em geral, esse indicador permaneceu sempre em níveis próximos ou inferiores a 5% naquela década, índices que enchiam a população americana de confiança e davam ainda mais força ao consumo interno.

O giro harmonioso da roda entre oferta e demanda era lubrificado pela oferta de crédito: bancos e instituições financeiras emprestavam grandes quantidades de dinheiro, de modo a manter o consumo aquecido — uma estratégia que funcionou por boa parte da década,

No entanto, a partir de 1927, essa relação começou a dar sinais de desgaste. "O momento era de consumo de bens duráveis, do automóvel. É a época do Ford, dos eletrodomésticos, dos produtos que, em geral, têm uma duração maior", diz Vinícius Müller, doutor em história econômica e professor do Insper.

Portanto, o ciclo do consumo, do momento em que a pessoa compra um produto — mesmo que se endividando no processo — até a hora em que esse bem torna-se obsoleto o suficiente para sua substituição, é mais longo do que o da produção americana. Ao fim da década, o mercado dos EUA não absorvia mais o ritmo de produção das empresas.

Mas esse lento esgotamento da capacidade de consumo não fazia com que o dinheiro ficasse parado. Sem precisar de um novo carro ou de uma geladeira mais moderna, os americanos encontraram um outro destino para as suas aplicações — a bolsa de valores.

A percepção de que o Estado não deveria intervir na economia também se estendia ao mercado financeiro: hoje, temos diversos órgãos fiscalizadores e mecanismos de regulação, mas, em 1920, quase não havia inspeção sobre a atividade dos bancos, corretoras e demais agentes que atuavam na bolsa.

E essa característica, associada à euforia e ao excesso de dinheiro, traria consequências ao mercado americano.

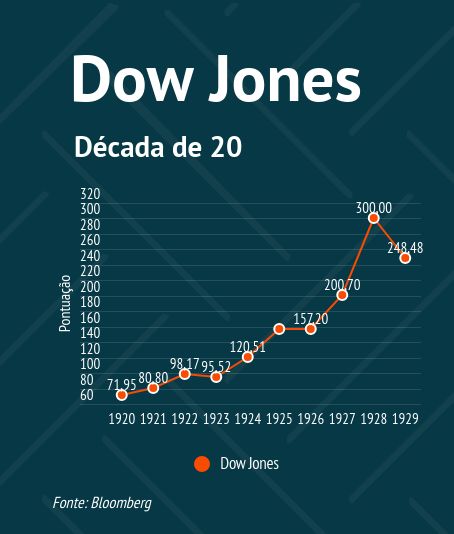

A primeira delas foi a disparada das bolsas, tanto em termos de volume negociado quanto em preços. O índice industrial Dow Jones, subiu quase que ininterruptamente na década de 20, chegando ao pico em 3 de setembro de 1929, aos 381,17 pontos — daí em diante, passou a cair sequencialmente.

Essa disparada, no entanto, ocorreu em bases não completamente racionais. Em primeiro lugar, esse sentimento extremamente otimista e eufórico que tomava conta da população americana na década de 20 trazia grandes contingentes à bolsa, atrás de uma oportunidade de enriquecimento rápido e fácil.

Pessoas que, não necessariamente, tinham conhecimento a respeito do funcionamento dos mercados financeiros: apenas queriam fazer parte do círculo dos privilegiados de Wall Street. E que, consequentemente, eram presa fácil num ambiente sem regulação formal — característica associada à ampla liberdade de atuação do mercado, sem fiscalização governamental.

O segundo ponto da exuberância irracional foi exatamente esse: a baixa fiscalização abria espaço para inúmeras fraudes, com empresas reportando suas informações financeiras de modo... pouco transparente, digamos assim. A ideia era capturar esse fluxo de recursos.

Fluxo esse que existia porque os bancos e instituições financeiras emprestavam quantias volumosas de dinheiro às pessoas, que, ao verem os ganhos explosivos da bolsa, passaram a se alavancar. "Elas pegavam dinheiro emprestado nos bancos para comprar ações. Como o preço desses papéis estava subindo, você pagava seu empréstimo e ainda tinha um lucro significativo", explica Silber, da USP.

Por fim, a especulação financeira tornou-se um esporte típico de Wall Street: todo tipo de investidor — dos experientes aos amadores — colocavam dinheiro em ações de empresas cujas atividades não eram totalmente claras. IPOs de companhias cuja única função era comprar outras ações, por meio de alavancagem, tornaram-se comuns.

Uma espécie de ciclo vicioso — uma cobra que morde o próprio rabo. Ou, nas palavras de Fernando de Holanda Barbosa, professor da Escola Brasileira de Economia e Finanças da Fundação Getulio Vargas (FGV-EPGE). Ouça o áudio abaixo com um trecho da entrevista:

Como você leu há pouco, o Dow Jones atingiu o pico em 3 de setembro de 1929, aos 381,17 pontos. Isso não quer dizer que, a partir daí, o índice apenas caiu: depois de alguns dias ruins, ele se recuperava um pouco, encontrava alguma estabilidade para, depois, voltar a perder terreno.

Esse padrão, com topos cada vez menores, foi visto ao longo de setembro e outubro. E, por mais que um crash não tenha acontecido nessas semanas, a percepção de que a bolsa não conseguia mais buscar novos recordes trouxe um incômodo invisível à Wall Street e aos sonhos americanos.

Subitamente, o entusiasmo passou a dividir espaço com a hesitação paralisante. O sonho da riqueza e da prosperidade infinita da sociedade dos Estados Unidos começava a ceder.

Como resultado, alguns investidores — especialmente os mais experientes — passaram a operar com cautela, reduzindo a exposição ao mercado de ações ou passando a vender a descoberto, de modo a lucrar com uma queda mais forte da bolsa. Os peixes pequenos, contudo, continuaram a colocar seus recursos na reta.

Cada vez mais, movimentos vendedores ganhavam força em Wall Street, o que tirava força da bolsa americana e alimentava cada vez mais o fantasma da crise. Assim como a alta da bolsa era retroalimentada pelo otimismo irracional, a queda era abastecida pelo temor do desconhecido.

E, em 24 de outubro de 1929, o desconhecido chegou, sob a forma do maior crash da economia moderna. Dali em diante, a bolsa de Nova York entraria num colapso, a economia americana se deterioraria e o desemprego explodiria nos EUA. A crise de 29 rapidamente se alastraria para o mundo inteiro.

"O mundo já estava muito globalizado, e um tilt desse tamanho, na principal economia do mundo, gerou uma crise global. Ela é a grande depressão, e não a grande recessão — o mundo todo rastejou durante uma década", diz Silber, da USP.

Quanto ao Dow Jones: os 381,17 pontos atingidos em 3 de setembro de 29 permaneceriam como máxima por dias, meses e anos — 25 anos, para ser exato. O índice conseguiria romper essa barreira apenas em 1954.

Os acontecimentos da crise de 1929 em si serão detalhados amanhã, no próximo episódio dessa série — justamente no dia 24 de outubro, quando o crash completa 90 anos. Até lá, fique com algumas manchetes de jornal de 25 de outubro, data seguinte à derrocada inicial:

[galeria]

Gerido por gestora próxima ao agro, novo Fiagro negociado na bolsa brasileira pretende levar o setor para mais perto dos investidores comuns; conheça

O que determina que empresas petroleiras vão ganhar mais com esse conflito não é só o preço da commodity; entenda

Greg Abel defende quatro empresas norte-americanas favoritas que devem continuar na carteira por décadas — e cinco empresas japonesas que também compõem o portfólio

Escalada no Oriente Médio fez os preços do petróleo subirem e levou junto as petroleiras no B3; ouro terminou o dia com alta de mais de 1%, enquanto a prata caiu

Fluxo estrangeiro impulsiona a bolsa brasileira, mas resultados fracos e endividamento pesado derrubam algumas ações no mês; veja os destaques

Se o risco virar escassez real, o barril pode mudar de patamar; entenda os três fatores que o mercado monitora e o possível efeito sobre a Petrobras

A agência de classificação de risco não descarta novos rebaixamentos para a Cosan (CSAN3) e a ação liderou as quedas do Ibovespa nesta sexta (27)

Apesar da queda de 2,7% após o balanço do 4º trimestre de 2025, analistas recomendam compra para as ações da Axia (AXIA3)

Em até 60 dias, a Bradsaúde pode estrear na B3 — mas antes precisa passar por assembleias decisivas, concluir a reorganização societária e obter o aval da ANS e da CVM

Retomada das ofertas ainda enfrenta incertezas, diz Vinicius Carmona ao Money Times; entenda o que falta para o caminho abrir de vez

O novo preço-alvo para a empresa de saneamento tem uma projeção de queda de 41,95% no valor da ação em relação ao último fechamento

Mudança afeta ações, opções e contratos futuros de índice após o fim do horário de verão no exterior

Analistas afirmam que a Aura Minerals é uma ‘oportunidade dourada’ graças à exposição ao ouro, ao crescimento acelerado e forte geração de caixa

Em painel no BTG Summit, especialistas falam sobre o crescimento dos ETFs no Brasil e as diferenças desses ativos para os demais investimentos

No médio prazo, o principal índice da bolsa pode buscar os 250 mil pontos, patamar correspondente ao topo de alta de longo prazo

Analistas dizem quais são as expectativas para o balanço de cada um dos frigoríficos com os efeitos do mercado chinês, ciclo do frango e estoques

Investimentos para defender liderança pressionam margens e derrubam as ações na Nasdaq, mas bancos veem estratégia acertada e mantêm recomendação de compra, com potencial de alta relevante

A plataforma registrou lucro líquido de US$ 559 milhões, abaixo das expectativas do mercado e 12,5% menor do que o mesmo período de 2024. No entanto, frete gratis impulsionou vendas no Brasil, diante das preocupações do mercado, mas fantasma não foi embora

Empresa de eletrodomésticos tem planos de recapitalização que chegam a US$ 800 milhões, mas não foram bem aceitos pelo mercado

Relatório do BTG mostra a mudança na percepção dos gestores sobre o Ibovespa de novembro para fevereiro