O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Taxas de juros da nova modalidade vão oscilar entre 2,95% a 4,95% ao ano mais a variação do IPCA. A demanda estimada pelo produto está na casa de R$ 50 bilhões

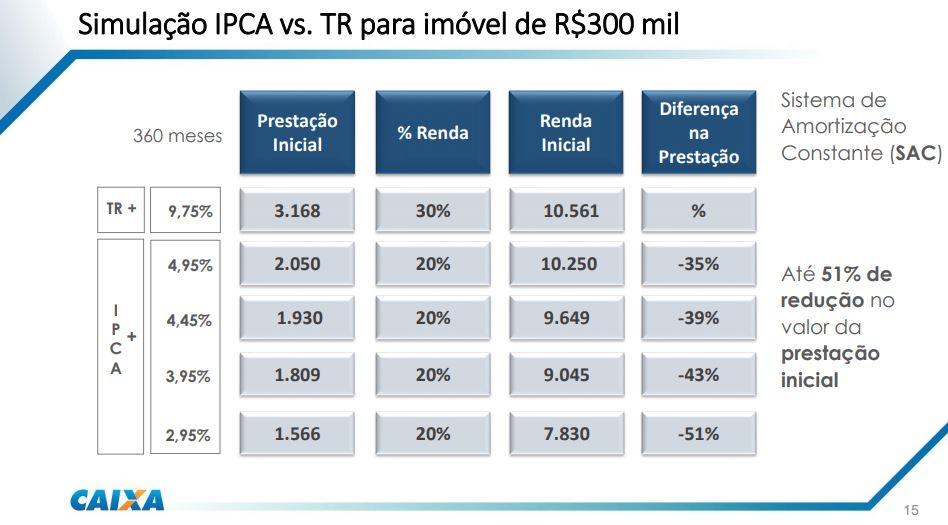

O presidente da Caixa Econômica Federal, Pedro Guimarães, apresentou formalmente a nova modalidade de financiamento imobiliário atrelada ao Índice Nacional de Preços ao Consumidor Amplo (IPCA). A expectativa é de redução de 30% a 50% no custo do crédito imobiliário.

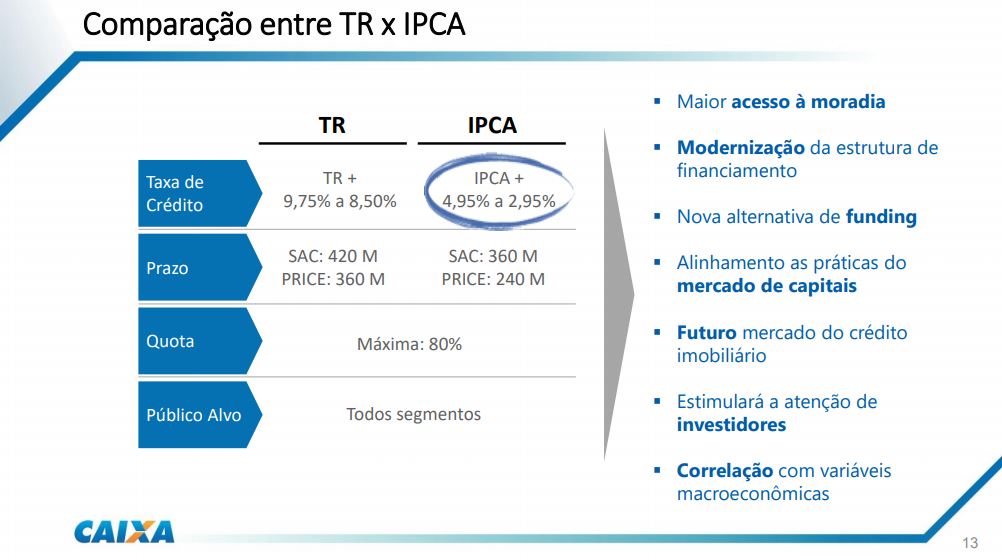

Em evento no Palácio do Planalto, Guimarães anunciou que as taxas de juros da nova modalidade vão oscilar entre 2,95% a 4,95% ao ano mais a variação do IPCA. O prazo máximo de financiamento é de 360 meses e até 80% do valor do imóvel. O recálculo das parcelas será mensal. O comprometimento de renda máximo é de 20%. Atuais financiamentos não poderão ser trocados por essa nova modalidade.

Atualmente, os contratos dentro do Sistema Financeiro da Habitação (SFH) são atrelados à TR (Taxa Referencial), que hoje está zerada. Dentro do SFH, o tomador pode usar recursos de sua conta vinculada do Fundo de Garantia do Tempo de Serviço (FGTS). A taxa média de juros nessa modalidade fechou julho em 7,6% ao ano. Na Caixa, as taxas oscilam entre 8,5% a 9,75% ao ano mais TR. Essas linhas continuarão existindo.

A autorização para a Caixa fazer esse tipo de operação foi concedida na semana passada, pelo Banco Central (BC) e Conselho Monetário Nacional. De fato, os bancos podem utilizar outros índices de correção se desejarem.

Segundo Guimarães, o crédito imobiliário ainda engatinha no país, com as carteiras do segmento não representando 10% do crédito nos grandes bancos. Em mercados desenvolvidos, o percentual passa de 50%.

Leia Também

O motivo disso, segundo ele, é que a utilização da TR não apresentava a demanda potencial de securitização. “Escolhemos o IPCA, pois é o índice mais comumente usado no mercado de capitais”, disse.

Ainda de acordo com Guimarães, a ideia é que os bancos originem crédito imobiliário e vendam essas carteiras para outros investidores, o que permite a concessão de um volume maior de empréstimo.

Guimarães minimizou o risco de uma volta da inflação, já que nesse modelo, o IPCA é sempre uma parcela desconhecida do financiamento. Segundo ele, a TR também tem um esse risco, pois apesar de levar Selic e outras taxas em consideração é arbitrado pelo CMN.

"Há uma imaginação de que TR é zero. Se tiver volatilidade e volta da inflação, a TR volta a subir. Acreditamos que um produto desses, de crédito imobiliário de longo prazo, passa por inflação mais controlada. Tivemos picos inflacionários, um ano com inflação elevada, e não cinco anos com inflação de 10%", explicou Guimarães.

Nas suas simulações, a Caixa trabalha com IPCA de 3,5% (última meta definida) até 2030. A demanda estimada pelo produto está na casa de R$ 50 bilhões.

Guimarães também disse que essa modalidade é um passo intermediário para o desenvolvimento do crédito imobiliário no país, que pode caminhar para uma modalidade sem correção ao longo dos próximos anos, como acontece em outros mercados.

O presidente da Caixa também disse acreditar que a securitização permite redução de juro mais na frente. Ele lembrou, também, que a carteira de crédito tem correlação com depósito de poupança e que a nova modalidade permite uma fonte alternativa de funding. “Esse ponto é fundamental. Poupança não crescia muito, o crédito imobiliário não crescia muito. Agora, posso originar mais crédito independentemente da poupança.”

Em sua fala inicial, Guimarães também lembrou de operações da Caixa no ano, como venda de ativos IRB e da Petrobras, “pois não fazia sentido o banco ter ações de empresa de petróleo”, e a devolução de recursos do Tesouro que estavam alocados em instrumentos de capital e dívida.

Nos próximos meses, disse o presidente da Caixa, sai a venda das ações do Banco do Brasil, no valor de R$ 4 bilhões a R$ 5 bilhões. Ele voltou a lembra que estão previstos, ainda, quatro IPOs (abertura de capital) de unidades da Caixa, seguridade, cartões, gestão de ativos e loterias.

O presidente do Banco Central (BC), Roberto Campos Neto, abriu sua fala lembrando que temos a menor taxa de juros da história com inflação ancorada nas metas, mas que a agenda do BC vai além disso: “o que podemos fazer para o crescimento do país”.

Segundo Campos Neto, o desenvolvimento do mercado financeiro tem potencial de levar ao crescimento da economia e o BC tem várias inciativas nesse sentido, congregadas na Agenda BC#.

No lado do crédito, Campos Neto destacou que as ações do BC querem “transformar a intermediação financeira” no Brasil e apontou para duas modalidades “que precisamos desenvolver”. Financiamento à infraestrutura e setor imobiliário.

No lado do crédito imobiliário, Campos Neto listou, além da securitização das carteiras, o desenvolvimento do home equity (imóvel como garantia) e a hipoteca reserva (o banco de paga e depois fica com o imóvel). Ele voltou a repetir, que esses produtos podem gerar até R$ 500 bilhões em recursos na economia.

“Estamos pensando grande. Criar a maior revolução no mercado de crédito que esse país já viu”, afirmou Campos Neto.

Gás do Povo substitui o Auxílio Gás e garante recarga gratuita do botijão de 13 kg para famílias de baixa renda

Programa funciona como uma poupança educacional, paga até R$ 9.200 por aluno e tem depósitos ao longo do ano

O certame, marcado para 13 de março, reúne 223 lotes de produtos que vão de eletrônicos a joias, com preços abaixo do mercado

Mineradora capitaliza reservas e incorpora duas empresass em meio a questionamentos do mercado sobre o fôlego das ações VALE3

Lotofácil foi a única loteria a ter ganhadores na rodada de quinta-feira (26). Além da Mega-Sena, a Quina, a Dia de Sorte e a Timemania também acumularam.

Uma cidade do interior do Rio Grande do Sul foi considerada uma das cidades mais baratas para se comprar imóveis residenciais

Levantamento aponta mudança no mapa das regiões mais valorizadas do Brasil e revela disparada de preços em área nobre de São Paulo

Pedro Jobim, economista-chefe e sócio-fundador da Legacy Capital é o convidado desta semana no podcast Touros e Ursos

Impacto é mais que o dobro do maior caso da história do fundo, mas Jairo Saddi diz que não há risco sistêmico e defende ajustes sem pressa

Os ganhadores do concurso 3621 da Lotofácil vão embolsar mais de R$ 750 mil, mas as bolas na trave na +Milionária, na Dupla Sena e na Lotomania também chamaram a atenção.

Em evento do BTG Pactual, o chairman e sócio sênior do banco indicou quais os melhores ativos para investir neste ano; confira

Durante evento do BTG Pactual, Marco Freire afirmou que a inteligência artificial deve transformar empregos e investimentos no longo prazo, mas descarta ruptura imediata

Após DNA negativo, defesa recorre à tese em disputa bilionária pela herança de João Carlos Di Genio; veja os detalhes

Penalidade é aplicada automaticamente e pode chegar ao valor de R$ 1.467,35

Ao contrário: em um ano de juros muito altos, avanço machuca bastante o varejo e a indústria de transformação, disse economista-chefe do BTG.

Prazo termina hoje para concorrer a uma das 60 vagas com remuneração equivalente a cerca de 14 salários mínimos

Estudo do LinkedIn aponta competências técnicas e comportamentais em alta, destacando IA, gestão de projetos e comunicação estratégica em diferentes áreas

Aeronaves ficam isentas; 25% das vendas ao país terão taxa de 10%

Há processos e investigações envolvendo a Ambipar, Banco de Santa Catarina, Reag Investimentos, Reag Trust e outras empresas conectadas ao caso

Enquanto a Lotofácil tem vencedores praticamente todos os dias, a Mega-Sena pagou o prêmio principal apenas uma vez este ano desde a Mega da Virada.