O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Além do aumento na lucratividade, o banco também apresentou avanços na rentabilidade, com inadimplência e provisões contidas; veja os destaques

Em mais um passo na trajetória de recuperação, o Bradesco (BBDC4) registrou um lucro líquido recorrente de R$ 5,9 bilhões no primeiro trimestre de 2025.

A cifra corresponde a um avanço de 39,3% em relação ao mesmo período do ano anterior e de 8,6% frente ao trimestre passado.

Para efeito de comparação, no primeiro trimestre de 2024 o banco teve lucro líquido de R$ 4,211 bilhões, e no quarto trimestre de 2024, de R$ 5,402 bilhões.

O resultado veio acima do esperado pelo mercado, que previa um lucro médio de R$ 5,308 bilhões entre janeiro e março deste ano, de acordo com estimativas compiladas pela Bloomberg.

Por sua vez, o retorno sobre o patrimônio líquido médio (ROAE, na sigla em inglês) do Bradesco encerrou o trimestre a 14,4%.

Ou seja, alta de 4,2 ponto percentual (p.p) no trimestre e de 1,7 p.p na comparação anual, mas ainda aquém dos patamares de rentabilidade de pares privados como o Santander (SANB11).

Leia Também

“No primeiro trimestre do ano, o crescimento das receitas foi a principal razão de melhora da nossa rentabilidade e esse deve ser o padrão este ano. Avançaremos, mantendo a boa qualidade das novas safras de crédito, fazendo créditos principalmente com garantias”, disse Marcelo Noronha, CEO do Bradesco, em nota.

A margem financeira, que considera a receita com crédito menos os custos de captação, somou R$ 17,2 bilhões no primeiro trimestre, um crescimento de 13,7% em relação ao mesmo período de 2024.

A margem financeira com o mercado — indicador que reflete a remuneração do banco com as operações de tesouraria — apresentou queda de 26,7% em relação ao primeiro trimestre do ano passado e de 45,1% na base trimestral, a R$ 462 milhões. Segundo o banco, o indicador foi impactado pelo menor

resultado com gestão de ativos e passivos (ALM).

Já a margem com clientes teve aumento de 15,5% no mesmo período em relação ao 1T24, a R$ 16,7 bilhões, impulsionada pelo melhor mix e crescimento do volume de crédito e pela maior margem com passivos em razão da melhor estratégia de captação.

A carteira de crédito expandida do Bradesco cresceu 12,9% frente ao mesmo intervalo de 2024 e 2,4% no comparativo com o trimestre imediatamente anterior, para R$ 1 trilhão.

“Já havíamos ajustado o nosso apetite ao risco no último quadrimestre do ano passado e por isso fomos mais seletivos na concessão de crédito, e ainda assim fizemos bons negócios. Mostramos a tração que temos em todos os segmentos de clientes e canais digitais. Nossa margem líquida cresceu. Continuamos focados no RAR [retorno ajustado ao risco] das operações”, disse o CEO.

Diante da estratégia de crescer mais em linhas com garantia, que possuem spreads menores, os níveis de inadimplência (NPLs) do banco também seguiram contidos.

O índice de devedores acima de 90 dias teve alta 0,1 ponto porcentual contra o quarto trimestre de 2024, mas recuo de 0,9 p.p na base anual, a 4,1%.

Enquanto isso, as provisões para devedores duvidosos (PDD) encolheram 2,2% no comparativo anual, mas avançaram 2,4% na comparação trimestral, para R$ 7,6 bilhões em perdas previstas no crédito no primeiro trimestre.

Por sua vez, o custo de crédito ficou estável em 3,0% no fim do mês de março.

Na avaliação do Bradesco (BBDC4), o desempenho da divisão de seguros foi um dos grandes destaques do trimestre.

As operações de seguros tiveram um resultado de R$ 5,3 bilhões entre janeiro e março, aumento de 32,7% na base anual, com lucro líquido de R$ 2,4 bilhões, alta de 25,3% frente ao mesmo período de 2024.

Por sua vez, a rentabilidade da seguradora foi de 22,4% no 1T25, contra 19,8% um ano antes.

O desempenho do grupo segurador foi ajudado pela queda na sinistralidade, que encerrou o trimestre na casa dos 70,9%.

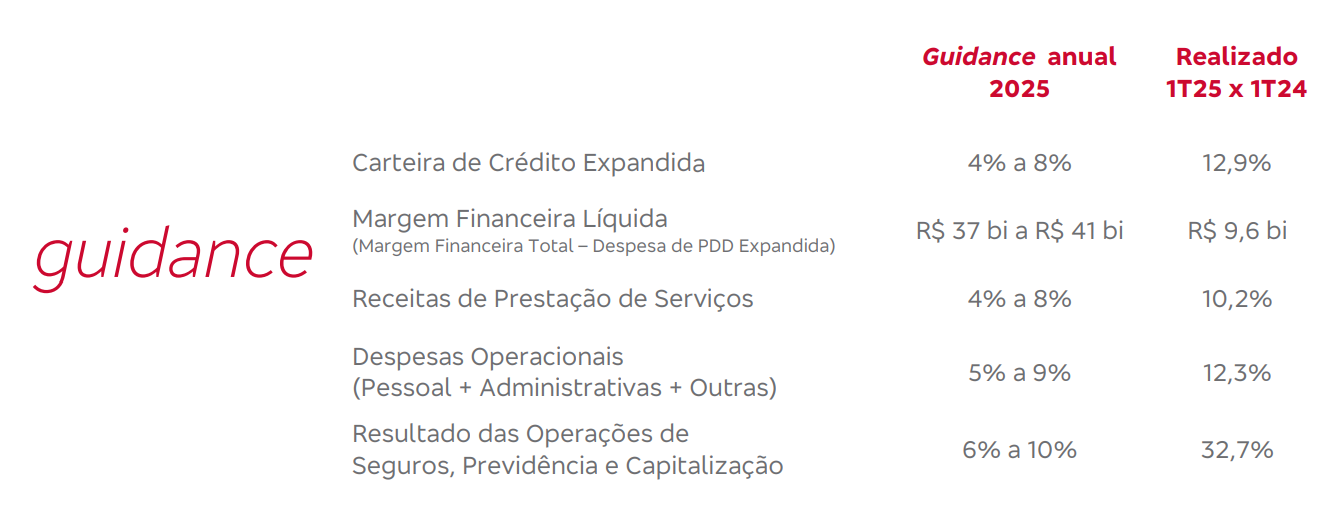

Ainda com uma gestão mais conservadora, o Bradesco (BBDC4) manteve o guidance (projeção) para 2025 inalterado, com desaceleração no ritmo do banco, em meio ao atual cenário de juros elevados do país.

Confira as principais estimativas:

Essas projeções já consideram os efeitos do aumento de participação na Cielo e os impactos das mudanças contábeis impostas pela resolução 4.966 do Banco Central, em vigor desde 1º de janeiro.

O objetivo da mudança de norma pelo BC é alinhar as práticas contábeis e de gestão de riscos das instituições financeiras brasileiras a padrões internacionais, com um novo modelo de cálculo para perda esperada da carteira de crédito, além de alterar a classificação e mensuração de ativos.

"Como sugere o guidance, o crescimento das receitas será a principal razão de melhora da nossa rentabilidade no ano. Será um processo gradual e seguro, com controle do risco de crédito", disse a administração do Bradesco, no balanço.

Veja a performance do banco em relação ao guidance:

As receitas com prestação de serviços subiram 10,2% no período em relação ao ano passado, chegando a R$ 9,76 bilhões no primeiro trimestre de 2025.

Enquanto isso, as despesas operacionais subiram 12,3% no comparativo anual, encerrando o mês de março na casa de R$ 15 bilhões. Vale lembrar que os gastos foram impactados pelo aumento da participação do Bradesco na Cielo e pela aquisição do Banco John Deere.

Com a operação, o Pátria encerra um ciclo iniciado há cerca de 15 anos na rede de academias, em mais um movimento típico de desinvestimento por parte de gestoras de private equity após longo período de participação no capital da companhia

Plano prevê aumento gradual dos investimentos até 2030 e reforça foco da mineradora nos metais da transição energética

Após concluir o Chapter 11 em apenas nove meses, a Azul descarta fusão com a Gol e adota expansão mais conservadora, com foco em rentabilidade e desalavancagem adicional

Enquanto discussões sobre a desestatização avançam, a Copasa também emite papéis direcionados para investidores profissionais

Após um rali expressivo na bolsa nos últimos meses, o banco anunciou uma oferta subsequente de ações para fortalecer balanço; veja os detalhes

A empresa de distribuição de gás surgiu quando a Comgás, maior distribuidora de gás natural do país localizada em São Paulo, foi adquirida pela Cosan em 2012

A Natura diz que o pagamento para encerrar o caso da Avon não se constitui em reconhecimento de culpa; acusação é de que produtos dos anos 1950 estavam contaminados com amianto

Após dois anos no comando do banco, Marcelo Noronha detalhou com exclusividade ao Seu Dinheiro o plano para reduzir custos, turbinar o digital e recuperar o ROE

A mineradora poderá impulsionar a exportação da commodity ao país asiático com o novo projeto

Segundo o governo, os imóveis poderão servir como garantia para a captação de recursos, principalmente num possível empréstimo do Fundo Garantidor de Créditos (FGC)

A operação, que chegou ao xerife do mercado em dezembro de 2025, prevê uma mudança radical na estrutura de poder da petroquímica

Companhia aérea informou que reduziu pagamentos financeiros em mais de 50% e concluiu processo em menos de nove meses

Negociações para vender até 60% da CSN Cimentos ao grupo J&F, por cerca de R$ 10 bilhões, animam analistas e podem gerar caixa para reduzir parte da dívida, mas agências alertam que o movimento, isoladamente, não elimina os riscos de refinanciamento e a necessidade de novas medidas de desalavancagem

A varejista deu adeus à loja em um dos shoppings mais luxuosos da cidade e encerrou 193 pontos físicos no último ano

Em meio à escalada das tensões globais, a fabricante brasileira reforça sua presença no mercado internacional de defesa com novos acordos estratégicos e aposta no KC-390 como peça-chave

Leilão envolveu frações de ações que sobraram após bonificação aos investidores; veja quando o pagamento será depositado na conta dos acionistas

Leilão de OPA na B3 garantiu 75% das ações preferenciais em circulação; veja o que muda para a aérea agora

Investidores precisam estar posicionados até o início de março para garantir o pagamento anunciado pelo banco

A agência rebaixou nota de crédito da companhia para B2 e acendeu o alerta sobre a dívida bilionária

Banco mantém visão positiva no longo prazo, mas diz que expectativas altas e trimestre fraco podem mexer com a ação