O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Enquanto a lucratividade e a rentabilidade chamam a atenção positivamente no 4T24, a inadimplência do agronegócio pressionou o resultado; veja os destaques

O Banco do Brasil (BBAS3) anunciou nesta quarta-feira (19) um lucro líquido ajustado de R$ 9,6 bilhões no quarto trimestre de 2024. O montante corresponde a um avanço de 1,5% em relação ao mesmo período do ano anterior e de 0,7% contra o trimestre passado.

O resultado também veio acima das expectativas do mercado, que esperava um lucro médio de R$ 9,414 bilhões entre os últimos três meses de 2024, de acordo com estimativas compiladas pela Bloomberg.

No acumulado do ano, o lucro do BB somou R$ 37,9 bilhões, o que representa um avanço de 6,6% em relação a 2023.

Do lado da rentabilidade, o retorno sobre o patrimônio líquido médio (ROAE, na sigla em inglês) chegou a 21,4% no fim do quarto trimestre.

A rentabilidade do Banco do Brasil esteve acima do esperado pelo mercado, de 20,1%, mas ainda abaixo dos níveis do Itaú Unibanco (ITUB4), que registrou um ROAE de 22,1% no trimestre.

Ainda que as linhas de lucratividade e rentabilidade tenham chamado a atenção positivamente, um dos vilões do balanço do Banco do Brasil (BBAS3) no terceiro trimestre voltou a assombrar os números do bancão no fim do ano: a inadimplência.

Leia Também

O índice de devedores acima de 90 dias teve alta de 0,4 ponto porcentual na comparação com o quarto trimestre de 2023, mas leve recuo de 0,01 p.p na base trimestral, a 3,32%.

Já as provisões para devedores duvidosos (PDD) encolheram 7,2% na comparação com o mesmo período do ano anterior, para R$ 9,3 bilhões em perdas previstas no crédito ao fim do quarto trimestre de 2024.

A pressão sobre os indicadores do BB veio outra vez do aumento de calotes observado no setor de agronegócio, que continuam impactando os índices de inadimplência e a qualidade dos ativos do banco.

Relembrando, o agronegócio — setor em que o BB é mais atuante — enfrentou problemas nos últimos meses.

Com a redução no preço das commodities, as margens apertadas — com os produtores à espera do momento ideal para vender as safras — e os fenômenos climáticos extremos, empresas do setor entraram com sucessivos pedidos de recuperação judicial.

Isso levou o Banco do Brasil a elevar as provisões em quase 30% na passagem do segundo para o terceiro trimestre.

Passada a tempestade vista no ano passado, as perspectivas para os próximos meses, contudo, são positivas.

Segundo a CEO Tarciana Medeiros, a expectativa é que esse cenário negativo do agro se reverta em 2025 e que o setor ajude nos planos de expansão da carteira de crédito do banco, mesmo com os juros cada vez mais elevados no país.

O Banco do Brasil (BBAS3) também viu a margem financeira, que considera a receita com crédito menos os custos de captação, desacelerar no quarto trimestre. O indicador subiu 4% em relação aos últimos 12 meses, para R$ 26,8 bilhões.

A margem financeira com o mercado — indicador que reflete a remuneração do banco com as operações de tesouraria — apresentou queda de 11,8% em relação ao quarto trimestre de 2023.

Já a margem com operações de crédito teve aumento de 5,6% no mesmo período.

Por sua vez, a carteira de crédito ampliada do Banco do Brasil cresceu 15,3% em relação a igual intervalo de 2023 e 6,1% no comparativo com o trimestre imediatamente anterior, para R$ 1,3 trilhão.

As receitas operacionais do Banco do Brasil (BBAS3) ficaram praticamente estáveis no período em relação ao mesmo período de 2023, chegando a R$ 36,8 bilhões no fim do quarto trimestre.

Enquanto isso, as despesas operacionais subiram 2,7% no comparativo anual, encerrando o mês de dezembro na casa de R$ 9,5 bilhões.

Para além dos números de 2024, o Banco do Brasil (BBAS3) também revelou as expectativas para este ano.

A projeção do BB é atingir um lucro líquido entre R$ 37 bilhões e R$ 41 bilhões no acumulado de 2025, com um crescimento entre 5,5% e 9,5% da carteira de crédito.

Confira as estimativas (guidance) para 2025:

"O crescimento de crédito do Banco do Brasil continuará sustentável e equilibrado, com soluções e serviços aderentes ao nosso papel na sociedade brasileira e beneficiado pelas oportunidades da nossa atuação em cada canto do Brasil", afirmou Tarciana Medeiros, presidenta do Banco do Brasil, em nota.

Segundo a CEO do BB, o objetivo é "continuar a ser protagonista no crédito consignado", em todas as verticais.

A executiva também afirmou que o banco continuará com um controle rigoroso de despesas, enquanto mantém os esforços em investimentos em tecnologia e pessoas.

O Banco do Brasil (BBAS3) também aprovou a distribuição de aproximadamente R$ 776,3 milhões em dividendos e de cerca de R$ 1,95 bilhão e juros sobre capital próprio (JCP) para os acionistas.

Do lado dos dividendos, o valor por ação será de cerca de R$ 0,136, enquanto os acionistas receberão em torno de R$ 0,34259 por papel na forma de JCP.

Vale lembrar que os JCP estão sujeitos à mordida do Leão, com retenção de 15% de imposto de renda na fonte.

Para ter direito à remuneração, é necessário possuir ações do BB até o fim do pregão de 11 de março. A partir do dia seguinte, os papéis passam a ser negociados “ex-direitos” e tendem a sofrer ajustes na cotação.

Ou seja, o investidor pode optar por adquirir ações do Banco do Brasil no dia 11 de março e ter direito aos dividendos, ou esperar pelo dia 12 e comprar os papéis por um preço inferior, mas sem poder receber os proventos.

Já o pagamento deve cair na conta dos acionistas em 20 de março de 2025.

O conselho de administração do Banco do Brasil também aprovou o intervalo de payout de proventos aos acionistas para 2025, entre 40% e 45%. Os percentuais poderão ser depositados por meio de JCP ou por dividendos.

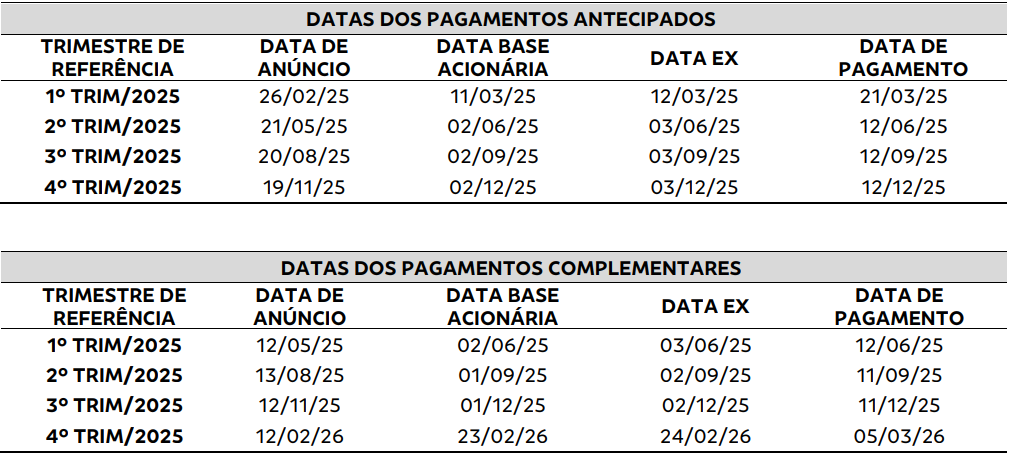

Segundo o fato relevante enviado à CVM (Comissão de Valores Mobiliários), o BB irá depositar os proventos aos acionistas em oito fluxos, dos quais quatro pagamentos serão realizados ao longo dos

trimestres de referência, de forma antecipada, e os depósitos restantes serão complementares, ao fim de cada trimestre.

Veja as datas de pagamento dos dividendos estipuladas pelo banco:

O banco defende que o Mercado Livre ainda é considerado uma boa tese de longo prazo, mas não deve refletir suas qualidades nos preços da ação em 2026

A Casas Bahia finalmente conseguiu virar a página de sua crise financeira, que a levou a pedir recuperação extrajudicial em 2024,? A resposta não é tão simples.

Resultado negativo chega a R$ 721 milhões no quarto trimestre, enquanto empresa tenta reorganizar dívidas

O plano da Raízen poderá envolver uma série de medidas, como uma capitalização pelos seus acionistas e a conversão de parte das dívidas em participação acionária

Receita cresce, margens avançam e varejista ganha participação de mercado em meio a avanços no plano de reestruturação

O banco tinha recomendação de venda para o papel, enquanto a agência de classificação de risco rebaixou a nota de crédito da varejista em moeda local de CCC para C

Itaú BBA e Santander mantêm visão positiva para a empresa, citando o ciclo global de investimentos em redes elétricas, mas apontam riscos e pressões no horizonte mais próximo

Em entrevista ao Seu Dinheiro, Fabio Itikawa diz que empresa entra em 2026 mais eficiente, menos alavancada e pronta para atrair investidores

A companhia é afetada pelos desdobramentos do conflito no Oriente Médio, com custos do combustível e de frete na linha de frente dos impactos

“Hoje, na data do protocolo deste procedimento, a companhia não tem condições de realizar o pagamento sem interromper as suas operações”, disse o Pão de Açúcar

Situação dos rebanhos nos EUA e tarifas da China também afetam o cenário para a carne bovina; JBS, MBRF e Minerva podem sofrer, e, em 2026, o seu churrasco deve ficar ainda mais caro

As diferenças estão na forma como essas negociações acontecem e no grau de participação do Judiciário no processo.

Fintech recebe licença bancária no Reino Unido e lança oficialmente o Revolut Bank UK, acelerando o plano de se tornar uma plataforma financeira global

Varejista entrou em recuperação extrajudicial e suspendeu os pagamentos por 90 dias para tentar reorganizar suas finanças

A maior produtora global de açúcar e etanol de cana já havia dito que estava avaliando a reestruturação da sua dívida e que uma recuperação extrajudicial estava entre as possibilidades

Joint venture de Cosan e Shell busca 90 dias de suspensão de pagamentos enquanto negocia reestruturação com bancos e investidores

A movimentação, que já havia sido antecipada ao mercado no mês passado, traz nomes de peso do setor financeiro para o colegiado

Analistas do Itaú BBA e do Citigroup reforçam a tese positiva para a mineradora após encontro com o CEO e o diretor de RI da companhia

No MRV Day, gestão contou os planos para acabar de vez com o peso da operação nos EUA. O objetivo é concentrar esforços no mercado brasileiro para impulsionar margens e retorno aos acionistas

Analistas dizem que o turnaround funcionou — mas o mercado já parece ter colocado essa melhora na conta; veja a tese