O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Recurso Exclusivo para

membros SD Select.

Gratuito

O SD Select é uma área de conteúdos extras selecionados pelo Seu Dinheiro para seus leitores.

Esse espaço é um complemento às notícias do site.

Você terá acesso DE GRAÇA a:

Em entrevista ao Seu Dinheiro, Alfredo Menezes, sócio fundador e CIO da Armor Capital, afirma que a valorização do real é culpa do cenário externo, não mérito nosso

Se no começo deste ano você falasse para qualquer um na Faria Lima que o presidente Donald Trump teria intensificado sua guerra comercial contra o mundo todo e que justamente o Brasil seria o alvo de sua maior fúria tarifária, provavelmente as previsões para o dólar estariam bem distantes da faixa dos R$ 5,30. Ainda mais considerando que nos primeiros dias de janeiro o câmbio estava na casa dos R$ 6,20.

Mas aqui estamos. A moeda norte-americana já desvaloriza quase 14% em relação ao real em 2025. Parece que as máximas são máximas por um motivo, elas têm raízes na realidade: Deus inventou o câmbio para humilhar os economistas, diz uma das frases clássicas do mercado financeiro.

No entanto, para Alfredo Menezes, sócio-fundador e CIO da Armor Capital, a ‘farra’ da nossa moeda não deve durar muito mais tempo — e não só a dela, mas a de uma série de outras divisas que têm ganhado força contra o dólar ao longo dos últimos meses.

Isso porque, segundo ele, a valorização do real não está ligada a méritos nossos, mas a um fenômeno global de enfraquecimento da divisa dos EUA. E isso parece ter chegado a um limite, na opinião do gestor.

“Não é o real que está se fortalecendo, é o dólar que está se enfraquecendo. Trump, com as tarifas e o modelo mais restritivo que tem sido colocado, tem feito o dólar perder muito valor perante às demais divisas do globo, mas não tem nada de excepcional na cesta de moedas que está ganhando com isso”, afirmou Menezes em entrevista ao Seu Dinheiro.

Em uma entrevista ao podcast Touros e Ursos no começo deste ano, Menezes projetava que o câmbio encerraria 2025 nos R$ 6,20, dado o cenário da época. Hoje, a expectativa caiu para R$ 5,60, com a mudança no contexto global.

Leia Também

O DXY, índice que mede a força do dólar perante a uma cesta de outras seis moedas fortes, já perde mais de 10% neste ano, como dá para ver no gráfico abaixo:

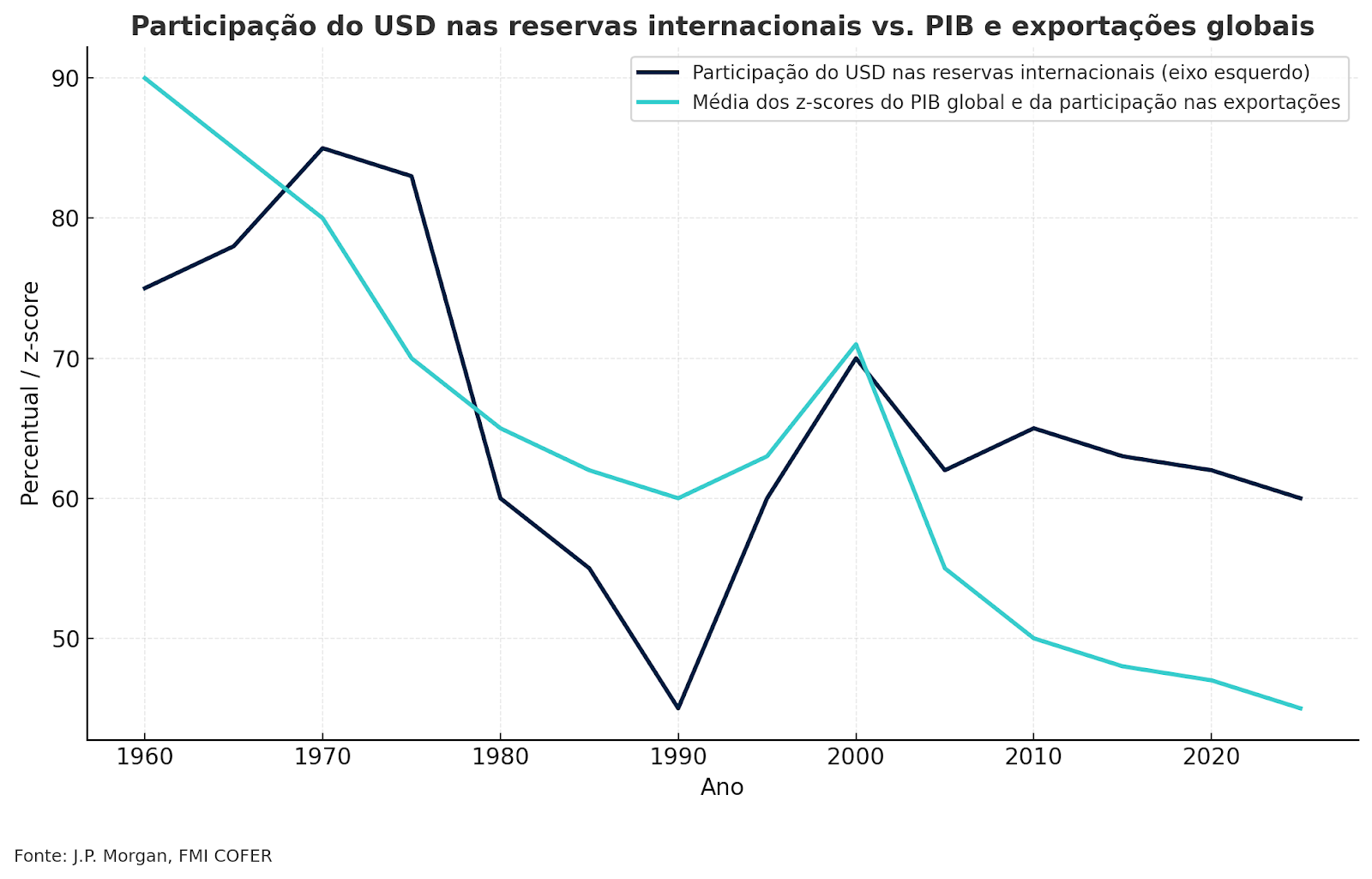

A narrativa de desvalorização global do dólar se intensificou nos últimos meses, com a escalada da guerra tarifária de Donald Trump e a perspectiva de cortes de juros nos Estados Unidos. Mas o movimento já vinha sendo aventado com o aumento dos conflitos geopolíticos pelo mundo — nos quais a moeda, que constitui parte relevante das reservas dos países, passou a ser usada como arma. Foi o caso das penalizações contra a Rússia na guerra da Ucrânia.

De acordo com um relatório do JP Morgan, dois fatores principais corroem o status do dólar. O primeiro são os eventos que prejudicam a percepção de segurança e estabilidade da moeda, como as tarifas.

O segundo é o ganho de confiança em moedas alternativas, como o yuan, da China — que vem obtendo espaço nas reservas internacionais dos países, embora ainda não represente uma parcela significativa delas. E esse é o grande problema para os EUA.

O banco destaca que a ameaça à divisa norte-americana não está nas transações comerciais e sim na redução da presença da moeda nas reservas internacionais dos países, que caiu para o menor nível em duas décadas.

E, muito mais que o yuan, o inimigo mesmo é o ouro, cuja participação nas reservas aumentou, puxada por bancos centrais de mercados emergentes — com China, Rússia e Turquia sendo os maiores compradores na última década.

No total, embora a fatia do ouro nas reservas de bancos centrais ainda seja baixa, de 9%, ela mais que dobrou em relação aos 4% de dez anos atrás. Nos países desenvolvidos, o percentual é bem maior, em torno de 20%, de acordo com o JP Morgan.

Alfredo Menezes reconhece esse movimento de migração das reservas internacionais entre países, mas não acredita que ele vá durar por muito mais tempo. O motivo é que nenhum outro país tem a mesma soberania militar que os EUA, o que limita até onde outras nações podem continuar fazendo essa troca sem enfrentar riscos geopolíticos com a maior potência mundial.

“Vejo sim a demanda por ouro continuando alta, até mesmo por cripto e por alocações em outras moedas, especialmente em yuan e um pouco em moedas de mercados emergentes. Mas isso tem limite. A gente tem uma economia pequena, os emergentes já têm uma realocação alta e, no fundo, [esse movimento] acaba determinando suas contas externas. Assim, o fundamento faz a moeda voltar um pouco”, diz.

Quando uma economia é pequena, um grande volume de capital externo pode gerar uma valorização quase que ‘artificial’ na sua moeda que não é suportada por fatores internos, como o crescimento da indústria, o controle fiscal ou uma balança comercial favorável.

“Resumindo, não vejo como o dólar pode deixar de ser a reserva de valor internacional com essa diferença de soberania militar e por ser a locomotiva do mundo, já que é onde se tem a maior abertura de comércio”.

Outro fator que tem pesado contra a divisa norte-americana é que Trump já deixou claro que um dólar forte ajuda no controle da inflação, mas pesa contra a balança comercial do país — algo que o presidente está tentando deixar mais favorável para os EUA com as tarifas.

Um dólar forte torna os produtos e serviços dos EUA mais caros para os compradores estrangeiros. Isso pode reduzir a demanda por produtos norte-americanos no exterior. Por outro lado, as importações para os Estados Unidos ficam mais baratas, uma vez que a moeda local é forte.

No caso do real, também há um fator que favorece a valorização: os juros. Na última semana, o Federal Reserve (Fed, o BC dos EUA) iniciou o ciclo de corte nas taxas, o que aumenta o diferencial em relação ao Brasil, que manteve a Selic em 15%.

A maior remuneração por aqui, atrai investidores internacionais, aumentando o fluxo de dólares para o país, o que — na lei básica de oferta e procura — causa uma desvalorização da moeda norte-americana contra a nossa.

“Se você for olhar, com a nossa taxa de juros hoje, o carrego do dólar é o dobro do México”, diz Menezes. E, o início do ciclo de quedas nas taxas, já amplamente esperado pelo mercado entre o fim deste ano e o início do ano que vem, não deve mudar muito o jogo logo de cara.

“Mesmo que caia até 0,50 ponto porcentual, nossa taxa de juros é muito alta. O impacto no curto prazo é pequeno. Claro, depois de umas quatro ou cinco quedas, provavelmente vai fazer preço. Mas não acredito que vai ser logo de cara, nem nos primeiros três cortes”, diz Menezes.

Ele também cita que a possibilidade de troca de poder na eleição do ano que vem para um governo com mais responsabilidade fiscal, já bastante esperada pelo mercado, tem feito bem para o real — e também para a bolsa de valores.

Mas não acredita que já seja hora de apostar todas as fichas nisso. Para ele, ainda tem muito caminho pela frente e não é possível dar o cenário eleitoral como certo.

Na visão do gestor, sim.

“Essa correção do dólar já me parece de bom tamanho, considerando tudo o que aconteceu. Por isso, não vejo mais espaço para o real se fortalecer muito além dos níveis atuais. Até porque o fluxo do [segundo] semestre costuma ser pior por causa da remessa de juros e dividendos. Além disso, as exportações pioram um pouco, já que você não tem um setor agrícola exportando muito, e aumenta a importação de bens duráveis”, afirma Menezes.

Além do mais, de acordo o gestor da Armor, os problemas do Brasil seguem os mesmos, com o fiscal sendo uma ameaça menos falada, o que não significa que tenha ido embora.

“Não tenha dúvida, os juros reais que nós estamos pagando na dívida são de 7,5% a 8% ao ano. Isso não é sustentável. Eu acho que em 2027 vai ser preciso arrumar isso. Há duas hipóteses: por bem ou por mal. Na primeira, você tem um governo mais focado no fiscal. Na segunda, com o governo atual, o mercado se deteriora tanto que algo vai acabar tendo que ser feito”, diz Menezes.

Outra coisa que pesa contra uma maior valorização do real são as bets e criptomoedas, segundo o gestor.

“O nosso déficit em conta corrente está em 3,5% do PIB praticamente, e esses dois são os grandes responsáveis. Isso dá cerca de US$ 25 bilhões por ano. Esse dinheiro não está investido no Brasil, está tudo fora — e pressionando nossas contas externas”, destaca Menezes.

O dinheiro que sai do Brasil para financiar essas atividades não é compensado por um retorno em forma de investimento produtivo ou exportação, gerando um déficit. Esse saldo negativo no fluxo de moedas estrangeiras diminui a oferta de dólar no mercado interno, o que, por sua vez, pesa contra o real.

“A boa notícia é que [este déficit] parou de crescer”, diz o gestor.

Menezes diz que a casa está comprada em bolsa americana.

“A gente espera que o PIB dos Estados Unidos cresça, apesar de o payroll ter vindo fraco. O relatório indica que a economia está desacelerando. Mas nós estamos estudando quanto do emprego dos Estados Unidos está sendo influenciado pela inteligência artificial. Você vê que há muito ganho de eficiência, então a mão de obra está sendo realocada: colocando IA e demitindo pessoas. Então talvez essa não seja a melhor forma de avaliar que a economia está desacelerando”, diz o gestor.

A Armor também gosta de Tesouro IPCA+ com vencimento em 2035. Em moedas, a casa está vendida em peso mexicano contra o real. Real contra dólar a gestora só tem em posições diárias, nada de longo prazo. Eles também não têm nada de bolsa brasileira.

Bruno Henriques, head de análise de renda variável do BTG Pactual, fala no podcast Touros e Ursos sobre a sua perspectiva para as ações brasileiras neste ano

Entrada recorde de capital internacional marca início de 2026 e coloca a bolsa brasileira em destaque entre emergentes

A Axia (ex-Eletrobras) foi uma das ações que mais se valorizou no ano passado, principalmente pela privatização e pela sua nova política agressiva de pagamentos de dividendos

A iniciativa faz parte da estratégia do BTG Pactual para aumentar a distribuição de dividendos e permitir uma maior flexibilidade para a gestão

Para a XP, o principal índice da bolsa brasileira pode chegar aos 235 mil pontos no cenário mais otimista para 2026

Discurso de separação não tranquilizou investidores, que temem risco de contágio, dependência financeira e possível inclusão da subsidiária no processo de recuperação

Fluxo estrangeiro impulsiona o Ibovespa a recordes históricos em janeiro, com alta de dois dígitos no mês, dólar mais fraco e sinalização de cortes de juros; Raízen (RAIZ4) se destaca como a ação com maior alta da semana no índice

Queda do bitcoin se aprofunda com liquidações de mais de US$ 2,4 bilhões no mercado como um todo nas últimas 24 horas, enquanto incertezas macro voltam a pesar sobre as criptomoedas

Novos recordes para a bolsa brasileira e para o metal precioso foram registrados no mês, mas as ações saíram na frente

A adesão ao leilão não é obrigatória. Mas é mais difícil vender ações de uma companhia fechada, que não são negociadas na bolsa

O analista André Oliveira, do BB-BI, reitera a recomendação de compra, especialmente para os investidores mais arrojados

O banco avalia que a estratégia de aquisição via troca de cotas veio para ficar e, quando bem executada, tem potencial de geração de valor

Uma fatia menor da carteira dos brasileiros está em ativos na bolsa, como ações, ETFs, FIIs e outros, e cresce a proporção dos investidores que pretende reduzir sua exposição à renda variável

Apetite dos BC, fuga do dólar e incertezas no Japão impulsionaram os metais preciosos a recordes, enquanto por aqui, o principal índice da bolsa brasileira reverberou a sinalização do Copom, dados e balanços nos EUA

Tiago Lima, sócio e head de distribuição da BTG Pactual Asset Management, conta ao Seu Dinheiro que a mudança é um marco de modernização e destravará dividendos para os cotistas

Segundo a varejista, a iniciativa busca aproximar o código de negociação do nome pelo qual a marca é amplamente reconhecida pelo público

Índice supera 185 mil pontos intradia em dia de decisão sobre juros nos EUA e no Brasil; Vale e Petrobras puxam ganhos, enquanto Raízen dispara 20%

A forte valorização desta quarta-feira começou no dia anterior (27), em meio à expectativa de que a companhia realize uma reestruturação financeira

Com fluxo estrangeiro forte e juros ainda altos, gestores alertam para o risco de ficar fora do próximo ciclo da bolsa

Ibovespa volta a renovar máxima durante a sessão e atinge os inéditos 183 mil pontos; mas não é só o mercado brasileiro que está voando, outros emergentes sobem ainda mais